全球國債哪家強? 印度最吃香 中美仍受青睞

- 發佈時間:2015-10-19 15:12:05 來源:中國經濟網 責任編輯:王斌

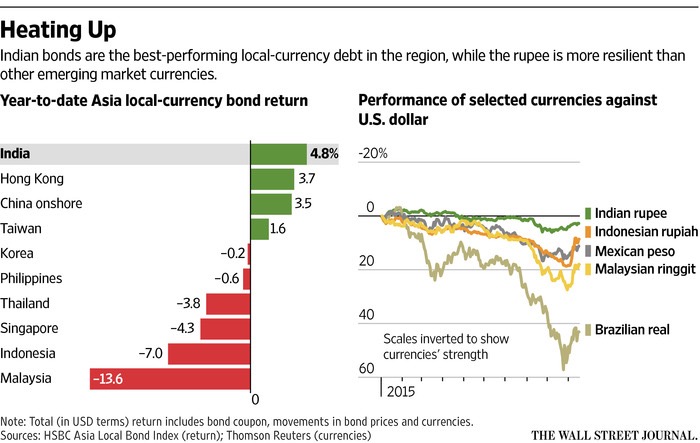

“印度國債的投資需求如此旺盛並不足為奇,”他認為,“印度經濟基本面改善、幣值相對穩定、改革持續,這仍是投資其債券背後的誘人故事。”相關統計現實,印度盧比計價的債券回報領跑除日本以外的亞洲地區。

在經濟上行、股市火爆之時,債市往往都是那個倍受冷落的孩子。然而,在全球滯漲、股市承壓之時,債市又成了主力資金的寵兒,這在印度、中國和美國都是如此,而印度十年期國債以更可觀的收益率、穩定的印度盧比(rupee)幣值和樂觀的經濟基本面受到全球投資者的追捧。

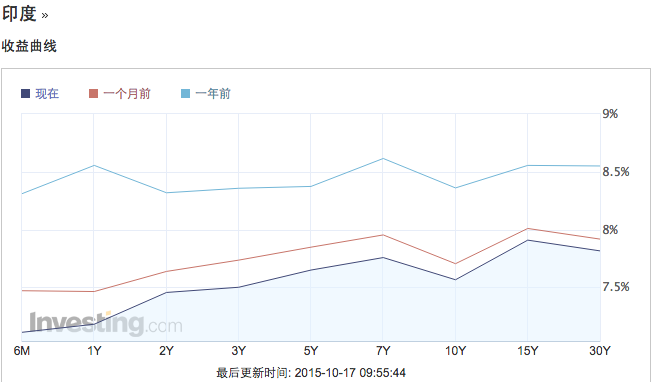

有媒體報道,印度上周向境外投資者開放價值25億美元的十年期國債,收益率為7.5%,遠高於中國和馬來西亞等新興市場國家,其在兩天內便被“一搶而空”。這一局面著實出人意料,由於近期新興市場動蕩不安、美聯儲加息預期,追逐高收益的全球投資者卻也不得不對新興市場債券“三思後行”。

中銀香港資産管理駐香港固定收益部門負責人Ben Yuen指出,“印度國債的投資需求如此旺盛並不足為奇,”他認為,“印度經濟基本面改善、幣值相對穩定、改革持續,這仍是投資其債券背後的誘人故事。”相關統計現實,印度盧比計價的債券回報領跑除日本以外的亞洲地區。

值得注意的是,在經濟下行、“資産配置慌”、避險需求高企的中美兩國,國債投資熱情同樣高漲,儘管熱情的背後原因似與印度不同。信達澳銀基金某基金經理告訴《第一財經日報》:“中國10年國債發行利率跌破3%,創08年金融危機後新低,儘管短中期仍看好利率債,但權益類資産逐步趨穩後可能會擠佔國債價格上行空間,國債供給的擴容預期也或將對其走牛形成壓力,投資者仍應謹慎樂觀。”

印度國債受全球投資者“搶購”

此外,根據匯豐亞洲本地債券指數(ALBI),今年以來印度本幣債券平均總回報達4.8%,遠高於香港、中國內地、南韓、菲律賓、泰國、新加坡、印尼、馬來西亞等亞洲國家。

當然,收益率高並不是印度國債受追捧的主因,畢竟全球投資者的避險情緒並不低。根據國際貨幣基金組織(IMF)最新發佈的《世界經濟展望》,預計印度2015年GDP增速為7.3%,2016年增速為7.5%,領跑全球。這一樂觀預期似乎也在為其國債背書。

相較之下,其他新興市場則不斷受到全球投資者“拋棄”。在新興市場經濟動蕩、中國經濟放緩、美聯儲加息在即的背景下,外資此前不斷撤出新興市場。根據國際金融研究所(IIF),截至今年三季度,總計210億美元資金撤離新興市場債券。然而只有印度在此期間未出現拋售跡象。

根據印度國家證券存管公司(National Securities Depository Ltd.)的數據顯示,今年前九個月,全球投資者在印度債市斥資79億美元。同期,印尼債市獲55億美元凈流入,泰國反而出現14億美元資金凈流出。

IIF首席經濟學家Bejoy Das Gupta在接受《第一財經日報》專訪時表示, “與其他新興市場國家不同,印度極大受益於全球油價暴跌,因為印度75%的原油皆為進口。因此,印度貿易赤字極速收窄。此外,印度經濟基本面改善,通脹壓力不斷釋放。”

上月,印度央行意外降息0.5個百分點,預期為降息25個基點。野村證券預計,“印度央行對這次降息做了充分準備,已經為實施貨幣寬鬆政策、促進內需留了充分的餘地。印度的潛在通脹率會維持在5.0%-5.5%,而且不會伴隨持續的通貨緊縮。”而在利率下行預期中,債券價格便相應升高,凸顯投資價值。

“我們相信印度會逐步推進改革進程。年初以來,印度債券是我們最為青睞的亞洲當地貨幣計價的債券。” Ben Yuen表示。其掌管的基金便持有由世界銀行發行的印度盧比計價債券。

此外,與俄羅斯和印尼不同(發行美元計價債券),印度不會在境外發行主權債券,同時印度也將境外投資者的投資份額嚴格設限,這主要為了避免過多受到全球市場波動的牽連。而在印尼和馬來西亞,境外投資者的購債額度可佔到未償債務的30%。印度盧比計價主權債券總額為42萬億,而境外投資者持有比例約3.7%。也就在今年9月,印度央行宣佈提高境外投資者的債券投資額度,到2018年3月前將原先比例上調至3.7%。首次上調發生在上週一,在總計560億盧比的債券拍賣中,投資者超額達1150億盧比,投資者願意支付的費用也較去年同期有所上升。

三日內,境外投資者幾乎用盡了購買額度。“印度仍是我們在未來12個月內看好的一個故事。”匯豐環球投資管理固收投資總監及亞洲流動性主管Gordon Rodrigues表示。其自身也持有印度國債。

中國利率債仍受青睞 但需謹慎樂觀

如果説印度國債受追捧是因為該國的“成長故事”,那麼中國國債需求量大、收益率不斷下行則更多受到避險和流動性過剩驅動。

頗為令人吃驚的是,上周新發的中國10年國債票面利率2.99%,為自2008年12月以來首次跌破3%,口行招標結果向好。

海通證券宏觀債券首席分析師姜超認為,“9月信貸回升源於房貸和基建融資改善,但工業整體低迷、經濟下行壓力仍大,物價回落,基本面利好債市。”

股市資金持續流出也是利好利率債的一大因素。姜超指出,“股市和存款持續向理財搬家,當前高收益資産稀缺,對超20億規模的理財而言,利率債吸引力大幅上升,配置需求增加助推利率下行。”他預計,低利率時代債券收益率波動加大,但長期看,經濟增速下臺階,資産回報率普降,預測16年10年國開中樞或降至3%,而10年國債利率或降至2.5%。

不過,謹慎樂觀的態度仍是主基調。上海耀之資産管理中心(有限合夥)投資經理張藝淩近期指出,股市“打新”或許會重開,權益類資産在逐漸穩定後也有上行的空間,這些都會擠佔國債價格的上漲空間。更何況,信用債的杠桿率目前已經處於很高的水準,一旦股市復蘇引發信用債的去杠桿,其結果是否會連累到國債。

此外, 他也表示,在松財政的預期下,明年國債供給預計也將出現明顯上升,屆時再配合新一輪地方債置換,這些過量的供給都成為國債繼續走牛的攔路虎。”

美國國債收益率或維持低位

視線轉向美國,債市熱度也絲毫不遜色。由於受到加息前的避險需求、美股見頂的推動,美債收益率持續跳水。截至上一個交易日,美國十年期國債收益率為2.035%,在此前全球市場動蕩後跌破3%。

近期,匯豐債券策略師Steven Major更是大膽預計,美國基準10年期國債收益率在四季度平均升至2.10% ,隨後在2016年三季度跌至1.5%。他還下調了對歐洲債券收益率的預測。

之所以債券收益率將遠低於市場預期,主要因為美聯儲在內的央行不願意提高利率,此外Bejoy Das Gupta告訴《第一財經日報》:“市場預計美聯儲的加息幅度和次數將較歷次明顯降低。當前,部分新興市場其實都期待儘早加息,以消除市場由於不確定性所産生的恐慌情緒。”

當然,不乏分析人士警告債市風險,加息前後或造成收益率飆升,一如2014年10月。不過,美債的全球吸引力似乎長期存在。張藝淩也表示,回顧2011年夏天,標普下調了美國主權債務評級至AA+,但這不僅沒有讓投資者拋售美債,美國十年國債收益率反而一度下行驚人的36個基點,美元指數小幅上漲。事後市場給出的解釋是,沒有一個可以替代美債和美元的安全高流動性資産。

- 股票名稱 最新價 漲跌幅