“智慧投顧”行業調查: P2P換個“馬甲”上陣

- 發佈時間:2016-04-25 08:43:14 來源:海外網 責任編輯:書海

導讀

21世紀經濟報道記者梳理公開資訊發現,宣稱自己擁有“智慧投顧”功能的理財平臺,至少已有十數家。然而,名不副實的平臺隨處可見。

本報記者 黃斌 北京報道

隨著Wealthfront,Betterment等公司融資額和估值節節高升,加上高盛、花旗等傳統金融巨頭的佈局,Robo-Advisor(機器人投顧或智慧投顧)在過去一年多裏頻頻曝光。引來大批國內理財機構跟風。

21世紀經濟報道記者梳理公開資訊發現,宣稱自己擁有“智慧投顧”功能的理財平臺,至少已有十數家。然而,名不副實的平臺隨處可見。

“國內市場主要的問題是,不少平臺配置的産品,可能表面上看起來産品種類較多,但歸類後會發現,真正投資的大類資産只有一兩種,並沒有真正做到分散風險。”北京某不願具名的“智慧投顧”研究人士告訴記者。

但更需注意的是, “智慧投顧”成為部分P2P平臺吸引投資者的“外衣”,實際應用上關聯並不大。

“智慧投顧”外衣下的P2P

“真正的智慧投顧,一般會將投資分散到眾多的産品中,且不會在同一大類資産中。”某金融界人士這樣表述。

某家曾拿自己與Betterment對比的線上理財平臺,其主打的服務賣點為“固定+浮動”雙收益,用戶的資金分為兩部分:一部分用於投資固定收益類理財産品,一部分用於投資收益相對較高的高風險類産品,比如期貨、大宗商品等。

21世紀經濟報道記者發現,該平臺上的産品投資期限分為1天、10天、3個月、半年四檔。其中1天的短期産品,配置的固定收益産品為貨幣基金,另加2個看漲期權與1個看空期權産品。3個月和半年期産品,則根據可承受風險的不同,在固定收益産品部分使用藝術品抵押或是房屋抵押貸款債權做為基礎資産,期權部分則與1天期産品類似。

值得注意的是,無論風險偏好幾何,幾乎所有的産品組合裏,固定收益類品種佔比均超過90%,最高可達近99%。

“本質上就是1個P2P産品加上幾個期貨産品,而從比例來看,期貨産品只是‘陪太子讀書’角色。”一位看過該理財平臺産品組合的業內人士對21世紀經濟報道記者分析稱,在這種産品組合模式下,“平臺的真實目的是銷售P2P産品,其資産配置原理與‘智慧投顧’基本上沒有什麼關係”。

若前述案例還算較易辨別,有些平臺的做法則較具迷惑性。

一家自稱“智慧理財平臺”的平臺,在其宣傳語中,亦有“智慧化投資”的字眼,其網站上目前僅一款活期産品可供購買,起購金額100元,最高可投5萬元。

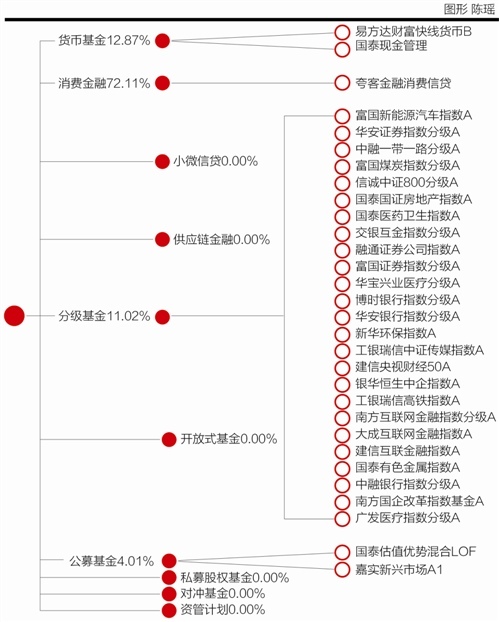

據其官網宣傳頁面,該産品的資金投向為貨幣基金、消費金融、小微信貸、供應鏈金融、分級基金、開放式基金等10類金融産品。其中,僅貨幣基金、消費金融、分級基金、公募基金有一定投資比例,其餘類型金融産品,投資比例均為0%。

值得注意的是,資金投向中,消費金融産品的佔比高達72%,其對應的資産為某消費金融公司提供的信貸産品。而更有意思的是,投資比例僅佔約11%的分級基金,投向竟達25個之多。

“多數分級A級産品雷同,2-3隻足矣,超過5隻就沒有任何分散的意義了。”北京一位不願具名的金融業人士告訴21世紀經濟報道記者,該平臺“以近80%的篇幅羅列有名基金公司的指數分級A”,頗有“掩耳盜鈴的意思,應該是為了讓投資者覺得這個投資很分散”。

“消費信貸産品投資佔比都快四分之三了,可以説又是挂‘智慧投顧’的羊頭,賣P2P的‘狗肉’。”該金融業人士説。

牌照限製成行業發展難點

從國外的實踐來看,Wealthfront、Betterment等智慧投顧均投資于ETF、基金等標準化産品,以保證流動性和産品的安全。

有業內人士指出,國內ETF數量有限,而國外發達市場ETF數量高達上千隻,可投標的不足,成為國內“智慧投顧”的發展障礙。

但有業內人士指出,人民幣資産投資的ETF數量,實際足以滿足智慧投顧公司的配置需求。

“國內投資標的不豐富”阻礙“智慧投顧”發展的觀點並不成立,“國內主要的問題是亂象太多,信託、P2P等産品承諾的回報太高,並隱瞞風險,隨著投資者的成熟,這塊市場就能逐漸發展起來。”某主打美元資産配置的智慧投顧公司負責人告訴本報記者,“國內人民幣投資標的包括博時標普500,國泰的納斯達克100等, 其實已經很多了,完全可以配比一個全球投資的組合,投資的效果也不錯。”

此外,監管制度的不完善,也成為影響智慧投顧業務發展的原因之一。

“國外投資顧問業務與資産管理業務可以混合。”國內某理財平臺業務人士告訴本報記者:“Wealthfront和Betterment均持有RIA(Registered Investment Advisor,註冊投資顧問)牌照,在RIA牌照下,平臺的資金受到監管和託管以後,可以根據用戶的委託進行投資,而國內目前還沒有這樣的牌照。”

因而國內智慧投顧公司一般通過ETF聯接基金投資ETF。

“我們暫時不碰股票,很大的原因也是從監管的層面考慮,因為如果做股票,就涉及到去控制客戶的股票證券賬戶代替客戶下指令,我覺得有點碰紅線,因為我們還沒有證券牌照。”上述理財平臺業務人士説,因其平臺目前持有公募基金牌照,主要通過公募的ETF聯接基金投資ETF,“雖然交易所有很多的ETF正在被交易,交易速度快,費用也比較低,是很理想的智慧投顧投資對象,但是我們目前不會碰。”