人人網“食言”宣佈私有化 回歸需破“三重門”

- 發佈時間:2015-06-12 07:09:45 來源:新京報 責任編輯:王磊

在A股牛市效應下,曾以登陸納斯達克為傲的中國網際網路企業,紛紛選擇私有化,開啟回歸A股之旅。據新京報記者統計,本週內,已有包括人人網、世紀互聯、易居中國、中國手遊在內的4家中概股宣佈收到私有化要約或簽署私有化協議。世紀佳緣6月9日亦宣佈,該公司評估私有化方案的特別委員會也收到了修改後的私有化要約,相當於每ADS7.20美元。

陳一舟曾公開表示人人網不會私有化

10日晚間,人人公司宣佈,收到來自人人公司CEO陳一舟、COO劉健提出的初步私有化建議,非約束性“私有化”提議函提議將按照每ADS4.2美元現金的價格或每股1.4美元的價格準備私有化。

兩年前,面對阿里巴巴、盛大的私有化,人人網CEO陳一舟曾公開表示,人人網不會選擇私有化道路。兩年後,人人網“自食其言”。

人人網相關人士接受新京報記者採訪時表示,人人網選擇私有化,源於兩年來網際網路行業形勢發生的變化,公司的發展戰略也隨之出現改變。

“目前公司只是提出了私有化建議,實質性動作還未開展,一切以公告為準。”上述人人網人士表示。面對新京報記者人人網是否會回歸A股的提問,該人士表示目前還未有規劃。

根據人人網公告,公司CEO陳一舟、COO劉健提交的非約束性“私有化”提議函提議,以每美國存托股票(ADS)4.20美元或以每普通股1.40美元的現金收購陳一舟及劉健尚未持有的人人公司全部發行股,將人人公司私有化。該收購價格較截至2015年6月9日前30個交易日人人平均收盤價高出約22%。

目前陳一舟、劉健擁有人人網約32%的普通股,佔公司股東投票權約49%。根據提議函,陳一舟、劉健將結合債權、股權資本及股權轉換投資作為交易對價的資金來源。

估值偏低 中概股掀“私有化”潮

就在人人網宣佈私有化的同一時間,另一在納斯達克上市的中概股世紀互聯也宣佈,公司董事會已接到簽署日期為2015年6月10日私有化要約。這份要約來自公司董事長兼CEO陳升、金山軟體和清華紫光國際。

據新京報記者統計,本週內,已有包括人人網、世紀互聯、易居中國、中國手遊在內的4家中概股宣佈收到私有化要約或簽署私有化協議。世紀佳緣6月9日也收到了修改後的私有化要約,相當於每ADS7.20美元;之前的今年3月3日晚,世紀佳緣宣佈,收到宏利聯合創投基金(Vast Profit Holdings)發出的私有化要約,報價為每ADS5.37美元現金。

而6月初,淘米也宣佈在準備私有化;此外正在進行私有化的還有完美世界、久邦數位、學大教育、第九城市,中概股正在掀起一場“私有化”浪潮,主力則為處在風口上的網際網路企業。

截至昨日,中概股龍頭,阿里巴巴的市盈率只有56.99倍,百度只有34.45倍,騰訊只有49.29倍。而集中了大多數網際網路企業的創業板,平均市盈率則為233.6倍。

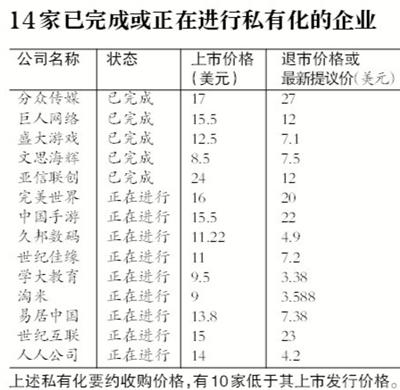

這種低估值情況普遍存在於中概股網際網路企業上。在已完成私有化及正在私有化的15家中概股公司中,新京報記者發現,其私有化要約收購價格,有10家低於其上市發行價格,不少公司甚至不及其上市發行價格一半。這或表明,很多中概股自上市後,其估值長期處於低估狀態。

根據美國退市規則,提出私有化的股東收購流通股需全部以現金進行,並且收購方必須向中小股東提供基於當期股價的溢價。

在私有化的同時,回歸A股也成為中概股的普遍訴求。中國手遊CEO肖健在啟動私有化時曾表示,考慮到美國資本市場對遊戲公司的估值,以及對遊戲概念的理解問題,中國手遊考慮回A股上市。

“目前中國資本市場普遍高估值,但形成對比的是中概股估值普遍不高,這種反差導致中概股私有化,並謀求在A股重新上市。”嘉富誠國際投資有限公司董事長鄭錦橋對新京報表示。

此外,鄭錦橋還認為,國內新三板擴容,對有成長性但仍虧損企業的逐漸認可,以及國家對特殊股權結構上市政策的逐步放寬,也是導致中概股回歸的重要政策因素。

■ 分析

回歸需破“三重門”

私有化週期至少一年

與中概股公司選擇私有化的熱情相比,私有化之路可能漫長而坎坷。

鄭錦橋表示,中概股回歸,需要經歷私有化退市、解除VIE架構、借殼或IPO重返A股三個階段,每一個階段都困難重重,單就私有化週期而言,至少也需要一年。

據鄭錦橋介紹,中概股啟動私有化,首先需要股東大會通過私有化提議。價格是否合理是私有化能否得到股東大會通過的重要因素,如私有化未獲股東大會通過,企業將面臨進退兩難局面。在股東大會通過後,監管部門還將對私有化方案審查,是否侵害中小股東權益。此後,提出私有化的股東還需聘請法律事務所、券商、會計師事務所等仲介機構,完善退市各項文件。

而私有化對資金的需求,對股本及市值均不大的中概股,無疑是重大挑戰。根據美國監管層要求,提出私有化的股東收購流通股需全部以現金進行,並且收購方必須向中小股東提供基於當期股價的溢價。除了上述收購成本,私有化還需要律師諮詢費用、審計費用、會計費用、財務顧問費用、銀行貸款及融資費用等固定費用。

曾經的私有化第一股泰富電氣,上市6年凈融資額為1.2億美元,但私有化退市需要的資金高達4.5億美元。一去一回,僅此就虧損3.3億美元。

“私有化對中概股來説是一把雙刃劍,運作週期漫長、成本費用高昂、退市後國內資本市場的不確定性,都是潛在風險。”鄭錦橋説。

■ 拆除VIE

要約收購股份後,VIE(協議控制型)架構的中概股企業如擬從境外上市轉向境內資本市場,需要拆除VIE架構。VIE結構,一般是以境內主體註冊的內資公司作為相關業務的實際運營主體,由境外持股公司返程設立外商獨資企業,再通過上述兩類企業及其股東之間簽署一系列的控制協議,實現對境內運營主體相關業績併入境外融資主體的財務報表的目的。

■ 延伸

普華永道:中國TMT企業赴美上市意願降低

6月11日,普華永道發佈中國TMT(科技、媒體與通信)行業2014年第三第四季度報告。報告顯示,2014年全年私募及創投在中國TMT行業的投資總額高達159億美元,投資總量為1241筆,均刷新歷史紀錄。中國TMT企業退出渠道也發生了新的變化,即隨著A股牛市的崛起,中國TMT企業赴美上市意願降低,選擇A股的意願增強。

報告數據顯示,2014年第三季度50%的企業在A股上市,剩餘50%在中國香港和美國上市。但是到了第四季度,57%的企業在A股上市,29%選擇了香港,而只有14%的TMT企業在美國納斯達克和紐交所上市。

“赴美上市已不再是主流的退出方式,越來越多的企業選擇在A股市場上市或在新三板掛牌”。普華永道中國科技行業合夥人張勤對新京報記者表示,對於那些已經在美國掛牌上市的中概股,近期出現轉回A股的趨勢,國務院也出臺相關政策支援。

6月5日,國務院總理李克強主持召開國務院常務會議,確定大力推進大眾創業萬眾創新的政策措施,其中提到,推動特殊股權結構類創業企業在境內上市。專家認為,特殊股權結構類的企業大體上是指紅籌架構和VIE模式的企業。這為網際網路公司境內上市和中概股的回歸打開了方便之門。