私募跑輸公募 公募跑輸指數?

- 發佈時間:2015-06-01 16:17:25 來源:羊城晚報 責任編輯:郭偉瑩

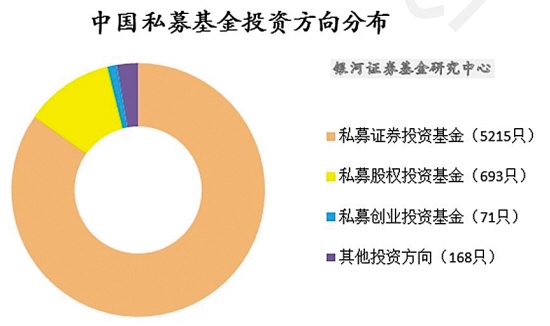

中國私募基金投資方向分佈

私募證券投資基金(5215隻)

私募股權投資基金(693)

私募創業投資基金(71隻)

其他投資方向(168隻)

私募公募

今年前五個月,在上證指數大漲42.6%、創業板指數大漲140.7%的牛市環境下,中國的私募行業迎來了真正的春天——不但公司家數、産品規模以及從業人員爆髮式增長,絕大多數私募産品也都取得了不錯的收成。但與公募基金相比,私募在規模方面的增長雖然超越了公募,但業績卻略遜一籌。對此,好買基金研究中心的專業人士認為,由於私募更注重控制風險,更注重絕對收益的回報,因此在牛市的大環境下跑輸公募情有可原。

A

私募家數、産品均創歷史新高

5月29日,銀河證券基金研究中心發佈了有關私募基金的最新統計數據,數據顯示了過去一年多來中國私募驚人的增長。從私募基金管理公司的數量來看,2014年3月末全國只有101家,第二個月便增至1270家,增長超過了12倍!到2014年12月底,達到了5077家。在今年大牛市行情下,短短四個月,私募公司家數再翻番,4月底達到10124家,短短13個月時間,公司數暴增了100倍!反觀公募基金,經過多年的發展,目前也僅有99家!僅是私募同行的百分之一!

而從産品數量來看,私募的産品發行遠超同期內公募基金的發展速度。來自中國基金業協會的數據顯示,2014年3月末,在中國基金業協會報備的私募産品只有一隻,第四個月便達到了159隻,增長了159倍!到2014年12月,大增到1699隻。之後以每月500多只的速度增加,到今年3月更以每月1200多只的速度增加。截至今年5月底,産品數量已經達到了驚人的6147隻!即13個月,增長了6146倍!

從業人員數量也暴增,但相對上述兩個指數增幅相對較小,可見私募人員平均管理的産品數量是在不斷地擴大之中的。統計顯示,2014年3月底,登記註冊的私募人員只有3135人,目前總共有20.38萬從業人員,13個月來的增長率達到70倍!

B

北上廣是主力 投資重點是股市

而從地域分佈來看,大多數私募均集中在大城市,北京、上海與深圳是三個私募聚集數量最多的城市。如果把深圳加入,則廣東私募基金的數量與上海基本持平,目前上海是2156家,廣東是2149家。而北京則是老大,目前以2166家的數量略為領先。不過廣東如果去掉深圳則數據並不好看,只有458家,排在浙江的531家與江蘇的496家的後面。此外天津也只有276家,除此之外的所有地區的總和只有2206家,與北京的數量相差無幾。

而從投向看,絕大多數私募基金以證券投資為主,排名第二的是以股權投資為主,另外還有極少量的公司以投資創業企業為主。而從私募基金的平均註冊水準來講,近年來隨著政策的放寬,這一數據呈現了下降的趨勢。2014年3月,平均每傢俬募的註冊資本高達0.99億元。而到了2015年4月底,這一數據降到0.42億元。據了解,目前私募基金管理公司的註冊資本最低的要求是3000萬元,仍有一定的門檻限制。

C

私募跑輸公募,公募跑輸指數?

牛市來了,但不少基民發現,自己投資公募的錢收益相當可觀,而投資私募的收益卻少了一大截,因此便得出了私募不如公募的結論。對此,好買基金的研究人員研究發現,在市場普漲的牛市之中,“私募跑輸公募,公募跑輸指數”確實有一定的普遍性。

好買基金數據顯示,截至2015年4月末,在本輪牛市行情中公募股票基金平均收益率高於私募股票平均收益率,但是整體並未跑贏大盤。而銀河證券的數據則顯示,截至今年5月底,公募標準股票型基金今年以來的平均收益率達到了83.85%,雖然大幅跑贏了上證指數,但還是敗給了創業板指數以及中小板指數同期內100%的漲幅。

D

私募跑輸公募原因有三

對此,好買基金的研究人員認為,在牛市中,不管是公募還是私募,基金管理人要跑贏指數是非常困難的,因為指數是全部倉位在漲,而基金管理者不可能全倉跟蹤,為了應對贖回必然要有部分資金閒置,再加上指數沒有交易佣金以及管理費的損耗,當然漲幅就會更多。

此外,對於私募不如公募的原因,好買認為主要有三個。一個是《公募基金運作管理辦法》規定,公募股票基金的最低倉位下限是80%,而私募基金的倉位則要靈活得多,基金經理可以在0%-100%之間靈活操作。根據好買基金的調研,除非是基金經理能夠找到大概率制勝機會,否則一般來説私募的平均倉位遠比不上公募股票基金平均倉位。而在牛市中,倉位就是基金賺錢的根本,所以在倉位平均低於公募股票基金的背景下,也不難理解為什麼私募平均跑輸公募。但倉位過高,也意味著投資者承擔的風險要大。

其次,由於私募的生存根本是依賴超額業績提成,利益和投資者綁定在一起,追求絕對收益,重視風控,一些私募甚至會做空股指期貨來對衝風險,牛市中的收益也會有所損耗。而公募基金生存的根本是依賴管理費,在乎的是規模以及同類基金的排名,所以在創業板屢創新高的情況下,公募義無反顧地抱團搶籌創業板,不懼調整風險。

第三個原因是私募的數量過於龐大。以4月份私募普通股基和公募股基的收益率分佈來看,私募業績收益率分佈廣泛,排名首尾業績差距巨大,而公募則相對較為集中。根據基金業協會數據,截至2015年5月底,好買基金收錄的私募股票型基金超7000隻;而目前公募偏股型基金數量在1000隻左右。私募産品魚龍混雜必然會拉低私募收益的平均水準。

- 股票名稱 最新價 漲跌幅