孫慶瑞為何“長短皆不敗”?

- 發佈時間:2015-06-01 15:58:34 來源:東方網 責任編輯:張明江

投資界大佬邱國鷺在組建頂級私募“高毅資産”投研團隊的過程中,曾約談了200多位業內知名的投研人員,其中有一位“女生”給他留下了深刻印象。

邱國鷺縱橫全球和中國股市近20年,深知在諸多非理性因素裹挾的A股市場裏,不是所有優秀的基金經理都能做到長期和短期皆立於不敗之地。而這位女生在做股票基金經理的7年間,不但長期業績位居同業前三,每一年也都跑在前1/4,從2007到2013年市場風格完全不同的每一個年度裏,她基本沒有在股債配置和行業配置上面錯失過主流機會。這是非常罕見的紀錄。

她叫孫慶瑞,在投資界有著“股市常青樹”的美名。她可能是全市場長期業績最好的女基金經理,她不但投資業績常青不敗,人看上去也比實際年齡年輕很多,很貼合“股市常青樹”這個美譽。

後來的故事大家都知道了:“股市常青樹”孫慶瑞接受了來自頂級私募明星團隊的邀請,成為高毅資産明星投資經理“五虎將”之一。

本報特別邀約孫慶瑞講述經驗。孫慶瑞如何從債券基金經理轉型成為股票基金經理,如何成長為市場中知名的“常青樹”?她的故事值得一讀。

孫慶瑞解答“長短皆不敗”之謎

大多數基金經理都想通過行業配置來獲取超額收益,每年都有大量的人在“賭”當年的熱門行業,可惜每次都有人押錯。而孫慶瑞每年基本沒有在配置上面犯過錯誤。無論是股和債的大類資産配置,還是熱點行業的轉換,都比較精準地把握了每一個階段的主流機會。

孫慶瑞在做債券投資研究6年後轉型做股票基金經理7年,無論長期業績還是單一年度都跑在同業前列:從2007年至2013年管理中銀中國精選基金期間,收益率在小同業(同期全部82隻偏股混合型基金中)排名第2,在大同業(同期全部205隻混合型基金中)排名第3,超越滬深300指數約101個百分點。難能可貴的是她不但長期領先,而且每一個自然年度都跑在同業前1/4。孫慶瑞還因為優異的長期業績獲得了第十屆中國基金業金牛獎“十週年特別獎”,基金行業16年來僅有7位股票基金經理獲此殊榮。

“在7個市場風格完全不同的年份中,你是怎樣做到,每一年都跑在行業前列?” 邱國鷺也曾好奇地問她。他認為“穩健與靈活並重”是孫慶瑞很突出的優點。

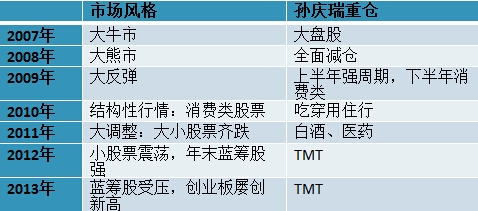

對中銀中國基金的業績歸因分析顯示,孫慶瑞60%以上的收益來源於出色的資産配置。從公開數據分析孫慶瑞過往持倉,她基本每一年都命中熱點,再結合她自己的回顧來看,每一次都有基於宏觀判斷的清晰連貫的邏輯在裏面:

2007年是以大股票為主全面普漲的大牛市,孫慶瑞做債券基金經理的時候,從經濟和流動性層面分析,從05年開始就看多股市,所以她在5000點高位接手基金後,迅速重倉大盤股,搶到了一波收益。

2008年遭遇大熊市,孫慶瑞全面減倉,基金凈值損失遠遠小于市場和同業基金。但她還是覺得自己08年其實做得一般,“你的看法雖然對了,但是疊加到交易能力還不是很完美。”

2009年是標準的大反彈行情,孫慶瑞在4萬億之後迅速佈局了很多強週期股。而到了09年下半年,她看到在4萬億投資之後週期行業會在供求方面面臨極大的問題,而在在經濟向好的時候消費總是會跟上來的。“在09年下半年我每天琢磨的一件事就是把所有的週期股都賣光,從吃穿用住行幾個角度來挑選行業裏最有競爭力的公司。”所以在09年下半年孫慶瑞做了比較徹底的調倉,轉向消費類股,全年獲得了73.7%的收益。

2010年是結構性行情,如大家所知,週期類行業都表現很差,只有消費和消費相關的行業表現比較好,基金經理們都圍繞吃穿用住行來挖掘標的。孫慶瑞由於已經提前佈局消費行業,整體組合沒有太大變化,全年繼續持有消費類股,獲利不小。

2011年遭遇市場大調整,大股票跌了1/4,小股票跌了1/3,孫慶瑞判斷白酒出現拐點,白酒行業雖然會滯後於當時強週期的反彈,但是會非常受益於經濟的增長,所以重配白酒,並且還買了一些食品飲料和醫藥,又是大幅跑贏市場。

接下來的兩年市場風格漂移,2012年小股票繼續跌,藍籌股在年末走出一波快牛行情,2013年則是藍籌股受壓,創業板屢創新高的年份。孫慶瑞自上而下地看,判斷白酒已經過了高速成長期,而與網際網路、移動端相關的公司成為經濟裏面最有朝氣的部分,於是轉移倉位到TMT板塊。這兩個階段分別獲得了11.5%和21.1%的收益。

“我傾向於自上而下做配置並且偏好成長風格。我會在一個行業和公司形勢明朗、進入高成長階段的時候參與進來,分享他們最有激情的那一部分,這往往是能獲取超額收益最多的階段。”

“總結起來我長期短期業績都還OK的原因,可能主要有兩點:一是比較擅長自上而下的資産配置;二是對行業轉換的把握比較有感覺,能比較好地抓住行業大的成長階段。”

配置高手有強大的宏觀邏輯

與許多股市名家相比,孫慶瑞有一個特別的經歷:她做過固定收益基金經理。優秀的固定收益基金經理往往宏觀感覺很好,因而在大類資産配置和行業配置上能獲得方向性的勝利。孫慶瑞在過去做策略研究和固收投資研究的過程中,積累了比較全面紮實的宏觀研究基礎,為後來管理股票基金需要的資産配置能力打下了堅實根基。這一點體現在她的投資風格上面也非常鮮明。

孫慶瑞在描述自己的時候,總是加上“可能”、“比較”之類用詞,始終保持謙遜。正如她的同事評價:“她似乎總是對市場保持一分敬畏之心。”

優秀基金經理總會遇到不是自己的春天,而有的人信念堅定,會扛著。而孫慶瑞不,她總是隨著市場的呼吸而動。“我很少跟市場對著幹。”在一個趨勢裏面,孫慶瑞一般會去看當時起作用的主線是什麼,順著市場的角度來思考:是流動性呢,還是經濟本身的結構的轉化,還是經濟的週期性變化?“我會試圖自上而下理出一個清晰的邏輯出來。”

當這個邏輯不斷得到市場驗證的時候,她就會堅持判斷,而如果市場在這個邏輯上出現一些變化的時候,她會沿著自己的思路,把影響股價的所有層面的邏輯,自上而下地一條條地重新梳理,來判斷市場是不是真的發生了比較清晰的變化。

“其實,如果對自上而下的角度包括很多數據比較敏感,如果有經常來梳理自己的思路,還是比較容易抓到不同市場階段的清晰的主線,而且也能在市場發生變化的時候及時做一些調整。”

至於專業投資者如何才能做到這一點?孫慶瑞説,“我覺得除了自上而下的有一個很清晰的框架和方法,還取決於是否對市場保持足夠的敏感度。”

有時候選擇比努力更重要

靈活切換需要覆蓋到所有行業,孫慶瑞對研究上如何“用力”也有自己的一套邏輯。“我對宏觀、中觀、微觀都看,但我沒有時間把微觀跟蹤得那麼細、那麼及時,更多是先從宏觀去取捨行業,然後在好行業中選擇具有競爭優勢的公司。”“買方賣方研究員有大量的研究成果,你不是真的需要每個公司都去跟蹤,要學會借力。”

而如果這個行業的週期過了,孫慶瑞就會迅速“放棄”它們,可能很久都不會再花時間去看這個行業的數據,因為在負向迴圈的過程中,下跌會超過你的預期。比如自從2013年看到人口紅利發生拐點以及地産行業相關數據後,她這幾年就再也不跟蹤地産的數據了。

除非從宏觀數據上能看到行業發生了質的變化,才會再去跟蹤。但是就過往經驗來看,到目前為止一個行業在快速成長期過了之後都需要相當時間調整,頂多是階段性反彈。“有時候選擇比努力更重要。” 邱國鷺如是評價。

孫慶瑞的靈活還體現在她對投資方法的理解上。她認為,偏好成長和偏好價值本身並無對錯之分,有時候也有重合部分,兩種方法主要是參與投資的時間段不一樣。當一個行業或公司過了高速成長期之後,往往回復到平穩階段,但好的公司長期來看市值是不斷增長的。

只是從自己的選擇來説,一個人的偏好很難跟另一種相容,價值儘管再便宜,你也很難從成長的角度上達到你的標準,所以投資上不必“十八般武藝樣樣都會”,堅持自己的一套方法理念和邏輯體系就好了。這一分輕靈,像是倚天劍,輕快鋒利。如今在私募江湖,寶劍出鞘,且聽龍吟。

私募投資:方法可持續空間更靈活

在未來管理私募基金的過程中,孫慶瑞將延續從前的一套方法並且充分利用私募更靈活的投資空間和標的。比如,整體上將以絕對收益為投資目標,秉承最大程度上獲取風險調整後長期投資回報率的理念;前瞻性地判斷宏觀經濟週期,靈活進行資産配置;對經濟結構及經濟中行業的演進進行分析和判斷,配置最值得看好的行業;優選出好行業中的好公司,買入並中長期持有。此外,私募産品可以投資的範圍較大,為投資者提供了對衝市場風險的工具,並且在不同市場環境中均可以利用衍生品進行投資獲利。

配置高手今年看好什麼股票?孫慶瑞表示,受益於網際網路+、科技進步、中國經濟轉型、國企改革等因素的公司將會是她重點關注對象。她指出,當前民營經濟非常活躍,新的技術和方法快速的滲透著人們生活中的角角落落,創業的數量和速度進入了前所未有的高潮,優秀的上市公司、卓越的企業家會充分抓住當前的機遇,帶領企業開拓更廣闊的市場空間。

附表:孫慶瑞7年行業配置情況一覽

- 股票名稱 最新價 漲跌幅