不良資産管理黃金時代 重點關注三類標的

- 發佈時間:2015-12-30 09:28:26 來源:新華網 責任編輯:胡愛善

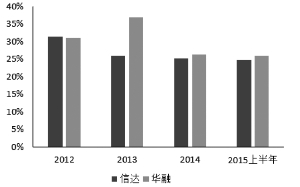

不良資産管理平均稅前凈資産回報率

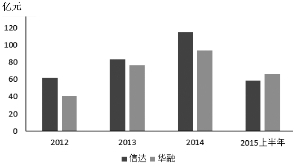

不良資産管理業務稅前利潤

資料來源:信達公司年報、華融公司招股説明書,申萬宏源研究

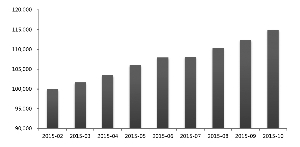

工業企業:應收賬款凈額

資料來源:Wind 資訊、申萬宏源研究

●當前宏觀經濟具有以下三點較為明顯的特徵:一、我國經濟處於結構性調整當中,傳統産業的去産能以及創新模式的試錯,都可能意味著不良資産的新增;二、我們正處於經濟週期的底部,經濟運作的風險較高;三、從利率市場化趨勢來看,銀行資金成本的上行,也會倒逼銀行資産端配置風險偏好的提升,客觀上也會進一步拉升銀行不良貸款和不良率的上升

●不良資産管理行業的盈利模式決定了該行業較高的投資收益率水準。同時,無論是從四大資産管理公司還是地方資産管理公司的中長期來看,不良資産管理行業都將維持較高的準入門檻。綜合來看,我們認為不良資産管理行業迎來了高速發展的黃金時代

●對於具體的投資標的,我們推薦三大類:一是不良資産管理行業的主體,四大資産管理公司的上市標的——信達和華融;二是轉型不良資産管理公司標的——世聯行和海德股份;三是高速發展的地方AMC 公司的相關標的——泰達股份

⊙申萬宏源

當前我國商業銀行不良貸款餘額及不良貸款比率呈現雙升的趨勢,且上升速度有可能加快。截至2015年第三季度末,我國商業銀行不良貸款餘額共計11863億元,其中國有商業銀行不良貸款餘額為6474億元,佔商業銀行總不良貸款餘額的54.57%。在不良貸款比率方面,我國商業銀行的平均不良率為1.6%,其中農村商業銀行的不良貸款比率達到2.35%。

當前宏觀經濟具有以下三點較為明顯的特徵:一是從長期的趨勢來看,我國經濟處於結構性調整當中,傳統産業的去産能以及創新模式的試錯,都可能意味著不良資産的新增;二是,從經濟週期的角度來看,我們正處於經濟週期的底部,經濟運作的風險較高;三是,從利率市場化趨勢來看,銀行資金成本的上行,也會倒逼銀行資産端配置風險偏好的提升,客觀上也會進一步拉升銀行不良貸款和不良率的上升。因此,基於以上三點,我們認為,不良資産的總體規模仍將持續擴張。

經濟結構性調整 推動不良資産規模上升

在我國經濟發展模式轉化、結構調整、産業升級的背景下,不良資産規模進一步擴張。一方面,我國傳統行業面臨著去産能、去杠桿和産業轉型升級的壓力,企業的過剩産能與高杠桿經營帶來的風險在轉型時期釋放;另一方面,創新型企業正處於發展的試錯階段,創新模式的選擇與實施面臨著較大的失敗風險,企業在試錯過程中將伴隨著不良資産規模的擴張。

以上市企業為樣本,截至2014年底,不良貸款餘額為8400.2億元,其中傳統行業製造業與批發和零售業的不良貸款餘額最多,分別為3035.6億元和2695億元。

宏觀經濟運作至週期底部 經濟運作風險增加

無論是放眼全球,還是聚焦國內,當前的宏觀經濟都處於週期性底部,經濟增速放緩,GDP增長率不斷下降。隨著經濟的增速放緩,企業盈利水準下降,部分企業面臨負債率偏高、應收賬款週轉率偏低的困境。根據國家統計局的統計,規模以上工業企業應收賬款凈額從2012年12月31日的人民幣8.2萬億元增長至2015年6月30日的人民幣10.8萬億元。在新常態的經濟環境下,企業盤活存量需求將持續增加,處理不良資産的壓力增大。

利率市場化進程加快 銀行資産端風險偏好上升

利率市場化背景下銀行存貸利差收窄,風險偏好上升,資産品質下降。在利率市場化初期,銀行為爭奪存款競相提高存款利率,導致負債成本上升;成本上升加大了銀行的經營壓力,為了對沖掉存款成本上升對利潤的擠壓,長期來看,銀行有可能提高自身資産端的風險偏好水準,將生息資産向收益率較高,風險較高的貸款傾斜,這也將直接導致銀行系統的不良率和不良貸款規模的雙升。近期,商業銀行的平均撥備水準不斷下降,撥備覆蓋率的下行空間愈發縮窄,銀行系統消化自身不良資産規模的訴求也隨之不斷提高。

不良資産管理行業迎來高速發展的黃金時代

由於不良資産的處置包括自行清收、壞賬核銷、資産證券化以及向不良資産管理公司轉讓等方式,其中,通過不良資産管理公司是目前處置和消化不良資産的主要途徑。因此,不良資産存量的增加無疑擴大了不良資産管理公司的基礎資産規模,不良資産管理行業的規模有望獲得高速擴張。同時,當前的宏觀背景和不良資産管理行業的盈利模式決定了該行業較高的投資收益率水準,以信達和華融為例,近年來,兩公司ROE的水準維持在25%左右的水準。最後,無論是從四大資産管理公司還是地方資産管理公司的中長期來看,不良資産管理行業都將維持較高的準入門檻。

因此綜合三點來看:行業規模擴張、較高的投資收益率水準以及較高的行業門檻,我們認為不良資産管理行業迎來了高速發展的黃金時代。

不良資産管理業務的四大盈利來源

從四大資産管理公司的盈利模式出發,我們認為,不良資産管理行業的收益主要體現在四個方面:取得不良資産時的折扣收益、房産等質押物價值增長收益、兼併重組等整合收益以及稅收優惠收益四大部分。

折扣收益:是指不良資産管理公司可以以較低的成本獲取不良資産:銀行或企業把這些壞賬包賣給不良資産管理公司時,售價和賬面價值都會有較大的折扣。其中很大一部分資産長期價值並未發生根本性變化,只是中短期現金流暫時出現問題,只能破産。因此這些不良資産經過資産管理公司專業的處理後,資産交易價格都有望回歸到賬面價值以上。

資産增值:多數情況下,不良資産管理公司獲得的資産,如有價證券、房地産等都有著較大的價值增值的可能,此時不良資産管理公司將坐收資産增值的收益,比如四大資産管理公司從四大行中接收了大量的房地産等固定資産,這部分資産在房價趨勢向上的週期中,為公司創造了可觀的增值收益。

整合收益:不良資産管理公司從銀行接手不良資産包時會進行再注資、引入第三方等方式處理,其處置不良資産的具體做法主要包括債務的折扣變現、債務更新、債權置換、債權轉股權、將上述兩種或兩種以上方式的組合構成更為複雜的混合債務重組方式。必要的時候,不良資産管理公司還會對其持有的資産以及附屬經營團隊進行整合,來提升其持有資産的經營效率和價值。

稅收優惠收益:《財稅[2013]56號國家稅務總局關於中國信達資産管理股份有限公司等4家金融資産管理公司有關稅收政策問題的通知》對四大資産管理公司繼續執行之前的稅收優惠政策。

盈利模式決定了其較高的盈利空間

不良資産管理公司的盈利模式決定了其較高的收益水準和利潤空間。以四大AMC中上市的信達和華融為例(數據從2012年截至2015年前6個月),不良資産管理業務稅前利潤持續增長,其中2014年信達同比增長38.6%,華融同比增長22.3%。

不良資産管理行業高利潤率及高杠桿的特性,使得整個行業維持了非常高的ROE水準。以信達和華融為例,其ROE水準基本維持在25%左右。

市場參與主體仍然稀缺

從中國不良資産管理行業的産生看,在國有商業銀行發展需要和亞洲金融危機爆發的共同作用下,四家直屬國務院的資産管理公司應運而生,中國信達、中國長城、中國東方和中國華融四大金融資産管理公司先後成立,其發展歷程大致可以分為政策性業務階段、商業化轉型階段和全面商業化階段。從中國不良資産管理行業的競爭格局看,四大資産管理公司是中國不良資産管理行業的主要參與者。

隨著我國經濟步入“新常態”和“三期疊加”,區域性、局部性風險暴露增多,商業銀行不良貸款增速加快。為加快推進不良資産風險化解工作,2013年11月28日銀監會發佈《關於地方資産管理公司開展金融企業不良資産批量收購處置業務資質認可條件等有關問題的通知》,允許各省設立或授權一家地方AMC,參與本省範圍內金融企業不良資産批量收購和處置業務。2014年7月末開始,中國銀監會相繼正式公佈了全國首批可開展金融不良資産批量收購業務的地方AMC名單。至此,正式獲准開展批量收購不良資産的地方AMC達到18家。但是就競爭格局來看,由於區域型不良資産管理公司展業受到地域限制(一省之內)、不良資産來源有限以及業務處理能力不成熟等因素,導致地方資産管理公司中短期還不能撼動四大資産管理公司的行業地位,但縱向來看,區域型資産管理公司在當前行業擴張的背景下或有更大的增長彈性。

不良資産管理行業擁有較高的行業壁壘

當前,財政部和銀監會負責不良資産管理行業的監管,主要負責制定不良資産確認及損失計提標準、不良資産的風險控制、不良資産責任追究管理辦法等一系列制度。其中,銀監會負責不良資産管理資格的牌照批復。對於地方資産管理公司,通常還需得到當地省人民政府的授權,因為當前不良資産管理行業的準入較難,牌照十分稀缺,因此天然形成了較高的行業壁壘。

在推動地方AMC方面,地方政府意願較強。一方面的考慮是有效化解地方債務危機,另一方面是逐步消化區域內地方性銀行金融機構累積的不良貸款。地方政府積極參與了區域型AMC公司的設立,同時在資産獲取,業務開展等多方面獲得地方政府的大力支援,因此各省市的地方AMC擁有其他競爭者不具有的政府優勢。

當然,長期來看,不良資産管理行業存在著壁壘降低、市場主體多元化的趨勢。雖然目前正式獲批的地方AMC數量有限,但卻向市場傳達出強烈的信號,預示著不良資産市場參與主體日益增多的趨勢,未來在不良資産管理、經營和處置有一定基礎和經驗的其他公司也有可能會逐步進入這個市場。

投資建議

綜合當前的宏觀經濟特徵,我們認為不良資産管理行業的規模將面臨大擴張;同時考慮不良資産管理公司的盈利模式以及其較高的行業準入門檻,我們認為不良資産行業高ROE水準在中長期內都將維持,因此總體而言,我們判斷不良資産管理行業高速發展的黃金時代已經來臨。

對於具體的投資標的,我們推薦三大類:一是不良資産管理行業的主體,四大資産管理公司的上市標的——信達和華融;二是高速發展的地方AMC公司的相關標的——泰達股份;三是轉型不良資産管理公司標的——世聯行和海德股份。

1、四大AMC上市標的——信達、華融

四大資産管理公司仍然是不良資産管理行業的最重要參與者,隨著不良資産管理行業的爆發,四大資産管理公司的業績有望進一步爆發。

同時,需要認識到,四大資産管理公司已經從單純的不良資産管理公司已經演化成以不良資産管理業務為基礎,全金融牌照的綜合金融控股平臺,未來也將成為混業金融趨勢的直接受益者。當前僅信達和華融在港股上市,兩公司的PB估值0.78和1.15,安全邊際較高,但因為市值較大的緣故,彈性也會相對較小。

2、不良資産管理轉型公司——世聯行、海德股份

從發展歷程來看,地産公司最有可能成功轉型不良資産管理,一是因為地産公司有經營、管理、處置不動産的豐富經驗和人才隊伍;二是地産類公司自身持有大量的不動産,需要不良資産管理公司來提升自身資産的流動性;三是地産業務在長週期來看已經不再具有高增長的屬性,地産公司需要轉型新的成長業務對衝傳統地産業務的下滑風險。不良資産轉型公司中,我們推薦世聯行和海德股份。

世聯行和海德股份已開始積極佈局金融領域,我們認為未來兩家公司最有可能在不動産和金融的結合地帶——不良資産管理上有較大的突破。

3、地方AMC相關標的——泰達股份

地方資産管理公司由於有地方政府的全方位支援,其在區域性不良資産管理市場將具有較大的話語權和發展潛力,同時相對於四大資産管理公司,其體量較小,業績彈性也會更大。泰達股份的子公司泰達國際是天津市不良資産管理公司的發起人之一。

- 股票名稱 最新價 漲跌幅