金融混業漸近 “跨界監管”將成新課題

- 發佈時間:2015-07-22 08:16:19 來源:新京報 責任編輯:劉波

7月1日,江蘇證監局網站公告,對交銀國際控股有限公司(交行全資子公司)依法受讓華英證券33.3%股權無異議。這被市場認為是金融混業經營、銀行尋求券商牌照的一次實質化推進。7月20日,天風證券持股宜賓商業銀行又有新進展,一旦獲得銀監會批文,也意味著天風證券將獲得銀行牌照,將是金融業混業經營的又一次重大進展。

從分業經營到混業經營,有業內人士樂觀估計,未來一個賬戶下多項業務統一、居民享受“一站式”便利金融服務不遠了。不過,混業經營的推行也有賴於監管的完善,尤其是在網際網路+的帶動下,金融跨界正悄然發生,監管層將面臨一場新的跨界監管考題。

券商將獲銀行牌照?

如果參股宜賓市商業銀行事宜獲得銀監會的批准,天風證券有望成為首家獲得銀行牌照的券商。

7月20日,據央廣網報道,宜賓市商業銀行大股東——中國長江三峽集團與天風證券已就股權轉讓事宜基本談妥,一旦獲銀監會批准,天風證券或成國內首家躋身商業銀行單一大股東的券商,也意味著成為境內第一家獲得銀行牌照的證券公司。

這是券商主動向銀行牌照邁出的一步嘗試。事實上,天風證券與宜賓商業銀行的“聯姻”早有跡象。

在與長江三峽談判被曝獲進展之前,天風證券與宜賓商業銀行的第五大股東、天原集團達成更進一步的股權收購意向。

5月11日,宜賓天原集團發佈公告,稱其在西南聯合産權交易所公開掛牌交易的宜賓商業銀行5608萬股股權,在5月8日進行了股權交易的網路競價會,三家意向受讓方之一的天風證券以2.43億元成為最高報價人,最終交易結果尚待監管機構的審批核準。

儘管銀監會的批文尚未到來,但天風證券拿出十足誠意,向宜賓商業銀行持股方天原集團支付了股權價款。6月2日,天原集團公告稱已收到天風證券通過西南聯交所轉來的股權價款2.42億元(扣除交易手續費)。

7月21日,天風證券品牌管理部負責人向新京報記者表示,目前市場上有這樣的傳聞,不過天風證券將收購宜賓市商業銀行大股東——中國長江三峽集團股權一事,尚在進展中,還沒到披露的時候。而對於此前天風證券收購宜賓天原集團股權一事,該負責人表示,目前以公司公告為準。至於混業經營何時獲監管部門批准,該負責人表示,“那就不清楚了,要看監管層那邊”。

若這兩項股權收購最終通過銀監會批准,天風證券將獲得宜賓商業銀行24.78%的股權,遠超過第二大股東四川省宜賓五糧液集團有限公司13.16%的持股比例。

交行參股華英證券獲准

銀行跨界邁向券商已經獲得了更大進展。交銀入股華英證券一事獲批准。

7月1日,江蘇證監局網站公佈消息稱批准由交銀國際收購華英證券33%股權,該次收購案被市場認為是金融混業經營、銀行尋求券商牌照的一次實質化推進。

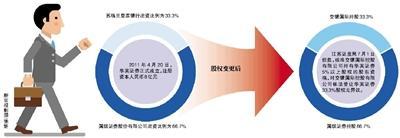

華英證券是一家合資券商公司,成立於2011年4月,註冊資本金8億元,現在僅持有投行牌照,並無證券經紀業務。此前國聯證券與蘇格蘭皇家銀行分別持有華英證券的66.7%與33.3%的股權,而收購完成後,交銀國際將獲得蘇格蘭皇家銀行所持有的全部股權。

早在今年3月6日,證監會新聞發言人張曉軍曾表示,2014年5月發佈的“國九條”明確提出要實施進退有據的證券期貨業務牌照管理制度,研究證券公司、基金管理公司和期貨公司等交叉持牌,支援符合條件的其他金融機構在風險隔離基礎上申請證券期貨業務牌照。市場普遍認為這是監管層對銀行放開券商牌照的信號。

在6月29日召開的股東大會上,交行董事長牛錫明表示證券業將是交行未來發展很重要的選項,並透露交行正在制定實施綜合化轉型發展規劃,及早實現金融業務全牌照,完善綜合經營總體佈局。

交銀國際是交通銀行在香港設立的全資國際投資銀行,註冊資本20億港元。交行旗下的全資子公司及控股子公司擁有的主要金融業務牌照涵蓋銀行、信託、金融租賃、基金管理、保險等,在華英證券的收購案獲批後,交行距離金融全牌照僅剩期貨一項。

中央財經大學中國銀行業研究中心主任郭田勇表示,交行本次的獲批是我國銀行業混業經營的一次突破。但《商業銀行法》對銀行直接進行證券投資的限制比較嚴格,未來銀行的證券業務有可能會以銀行子公司的形式來呈現。

華泰證券銀行業分析師表示,從市場預期來看,混業經營是大勢所趨,交行此次的突破仍在預期之中。他認為,通過獲取券商牌照,銀行可以完善其業務佈局,通過打通業務鏈條,穩固金融核心地位,為客戶提供綜合化的金融服務,從而增強客戶黏性,加強銀行運營的市場化程度和産品及業務模式的創新。

值得注意的是,交行對華英證券股權的收購是通過境外全資子公司交銀國際受讓。而中國銀行也是通過其全資子公司中銀國際與中石油等公司共同成立中銀國際證券,中銀國際作為第一大股東持有中銀國際證券37.14%股權。

據媒體報道,目前,五大行及招行均在香港成立全資控股子公司或孫公司開展上市保薦等投行業務。銀行紛紛選擇“曲線救國”的策略,有市場人士表示,這説明銀行業進軍內地券商仍有限制。

混業經營為居民帶來更多方便

金融産品互相交叉影響的趨勢已明顯,居民享受一站式便利金融服務並不遙遠。

此前,也曾有銀行試圖並購券商的消息出現,如興業銀行曾傳出研究並購華福證券等,但最終並無下文。

在業內看來,通過交銀國際,交通銀行將借此擁有內地證券牌照。此舉被看做是銀行加快推進混業經營。

混業經營是指允許包括商業銀行在內的金融機構從事多個金融市場的業務,包括但不限于銀行、證券(投行)、保險、信託、基金等等。而我國現在普遍實行的分業經營制度,則意味著各金融機構只能在法律規定下從事單一的金融市場業務,不能跨市場運作。

隨著經濟與金融系統的高度發展,利率市場化與註冊制等金融改革的推進,以及各類金融創新不斷涌現,各類金融機構之間的界限逐漸模糊滲透。

中國銀行財富管理與私人銀行部投資策略分析師蔡喜洋認為,目前的金融産品互相交叉影響的趨勢已經非常明顯,受混業經營趨勢的影響,未來的居民資産配置以及面向居民的金融産品將走向創新品種更多元、産品來源更穩定、研發更具有創新效率與合作深度的方向。

“目前混業經營比較成熟的香港,在一個銀行櫃檯客戶可以辦理股票、保險等各項業務,”蔡喜洋表示,“短期內內地市場可能還到不了這個程度,但未來實現一個賬戶下多項業務統一,居民享受‘一站式’便利金融服務並不遙遠。”

一位銀行業人士認為,混業經營對降低社會融資成本和提升銀行估值都有一定幫助。他表示,混業經營要求以客戶為驅動,可以促使商業銀行通過非息收入的增長擺脫對利息收入的依賴性,最終降低企業與個人客戶的融資成本。

監管迎來“跨界”新考題

業內分析人士普遍認為,隨著金融機構混業經營,監管部門也需要隨之改革,由分業經營、分業監管向混業經營、綜合監管轉變,由機構監管模式向業務監管模式轉變。

3月6日,證監會新聞發言人曾表示,正研究不同類型的金融機構交叉持牌,支援符合條件的其他金融機構申請證券期貨業務牌照,並同時提到,要以風險隔離為基礎,以風險可控為前提。

隨著網際網路金融的興起,金融機構的“跨界”正在發生。在興業銀行首席經濟學家魯政委看來,餘額寶、支付寶中的餘額實際上是存款,存款業務在過去是銀行獨一無二的特徵,而如今這項業務正向更多領域蔓延,同時,形形色色的提供保本的理財服務實際上也是吸收存款。

“當前金融機構的發展已經出現了跨界,無論銀行要不要混業,混業已經成為一種現實。”魯政委此前表示。

也有部分業內人士對混業經營將擴大金融風險表示擔憂,認為一旦“大金融”實現,銀行、證券互分彼此一杯羹的同時,以往分業經營形成的“防火牆”也將被打破,一旦一個環節出問題,更容易演化成全局性問題。甚至有悲觀人士認為,最近股市波動讓整個金融體系高度緊張,正是與混業經營趨勢下的風險高流動性有關。

不過,魯政委21日對新京報記者表示,這樣的説法並不成立,嚴格來説現在還不是混業時代,這次股市震蕩也不是在混業環境下發生的。另外,全球完成利率市場化的國家大多數都在做混業經營。

比擔心風險更要緊的,魯政委認為是監管的改變。因為一旦實現混業,監管架構需要拆分重組。新的監管體系應按照業務來分工,而現在的一行三會更多是按照行業來分。魯政委指出,美國、法國等實現混業經營的國家都建立了較為複雜的監管體系,中國未來監管體系有兩條路走,一條是重新按照監管業務構建監管部門,另一條路是在目前的“一行三會”體系之上再加入一個統領全局的部門。

隨著銀行、券商、信託、保險等金融機構的深度跨界加劇,監管層將面臨一場新的跨界監管考題。

- 股票名稱 最新價 漲跌幅