融合大幕拉開 運營商該弄清的六件事

- 發佈時間:2016-05-12 13:56:10 來源:人民郵電報 責任編輯:書海

5月5日,中國廣播電視網路有限公司從工業和資訊化部拿到了《基礎電信業務經營許可證》,標誌著我國三網融合的大幕正式拉開。對於電信運營商來説,在即將到來的融合“戰場”上,都該做哪些準備?《環球》今日特別總結了國外運營商近年來的視頻業務拓展經驗,以資借鑒。

運營商為什麼迫切要進軍視頻?

◆ 運營商面臨巨大的創收壓力

短信、話音等傳統通信業務持續萎縮,移動業務增長減慢,加之運營商升級建設寬頻網、4G網資金壓力大,運營商普遍面臨空前的增收壓力。以國內為例,2015年,三家運營商傳統業務的下滑幅度都很大。中國移動語音業務收入同比下降16.5%,短信和彩信業務收入同比下降10.2%。中國聯通移動服務收入中語音收入同比降低22.5%,其他增值服務(短信等)同比降低15.5%;在聯通固網服務收入中,語音降低19.6%。中國電信的移動話音業務同比下降10.4%,固網話音收入同比下降11.8%。運營商的語音業務等傳統業務快速衰退,雖然流量收入成為增長新動力,但中國移動和中國聯通都出現數據業務增長無法彌補傳統業務損失的局面,因此,移動業務收入均下降。電信運營商必須用其他創新業務的快速增長彌補傳統業務的加速下滑。

◆ 網際網路勢力蠶食到運營商根本

“網際網路公司發展得再好也不會做基礎網路。”很多電信人持這樣的觀點。但是從美國經驗來看,有必要未雨綢繆。美國是谷歌的大本營,谷歌在美國肆意生長,活力迸發,早在數年前就開始深入運營商領土腹地。2012年11月,谷歌在堪薩斯城推出谷歌光纖,速度高達1Gbps。谷歌光纖具有更高的上網速度以及更低的上網資費,對傳統電信運營商造成了巨大衝擊。值得注意的是,谷歌光纖推出時即提供了包含電視業務的打包服務,提供主要的廣播網路、1Gbps網際網路接入以及1TB的雲存儲空間等。谷歌此舉逼迫美國電信巨頭AT&T跟進推出了G級光纖業務GigaPower。而2015年4月22日,谷歌又再進一步踏足行動通訊領域,正式在全美推出無線上網服務,主打“降低流量費”包括國際漫遊數據費,並且根據未使用流量向用戶退款。谷歌無線上網服務的定價比美國四大移動運營商提供的大多數套餐便宜。目前看來,谷歌在基礎網路領域仍是淺嘗輒止,但谷歌確實具備和運營商競爭的實力,給運營商帶來了壓力。

◆ 運營商的網際網路探索鮮見成功者

國內外運營商近年來在網際網路領域的探索並不少見,有些改革的力度和投入也非常大,但不得不承認,收效並未達到運營商的預期。此前曾被寄予厚望的OTT類應用Joyn由GSM協會力推,歐洲五大運營商強勢聯手,但是自從2012年年初投入運營以來,節節敗退,如今已經悄無聲息。而德國電信、Orange(原法國電信)、英國的O2、西班牙電信等此前都曾推出過自己的OTT語音通話應用,均告失敗。而一度被給予高度評價的網際網路探路先鋒西班牙電信也曾經大刀闊斧地對機構進行了改革,2011年9月專門成立了數字業務部門,聚焦以網際網路為代表的新興業務,但僅僅兩年後,西班牙電信就裁撤了這一部門。

◆ 網路中立存在巨大不確定性

此外,網路中立也是懸在運營商頭上的達摩克利斯之劍。網路中立歷經多年爭論,風向幾經變化,最終在去年,歐盟和美國先後將政策落地。歐盟的政策相對寬鬆,允許運營商在不影響公共網際網路的情況下設立收費“快車道”。但美國通過的卻是史上最嚴厲的網路中立管制方案。新版網路中立規定將寬頻接入從“資訊服務”劃歸為“電信服務”,接受更嚴格的管制。寬頻網路提供商不得阻止訪問合法的內容、應用、服務;不得損害或降低合法的網際網路流量;不得提供付費優先服務或“快速通道”服務,也禁止網路服務提供商優先提供自己子公司的內容和服務。該規定對於固網和移動網路同等適用。一旦以美國為代表的管制理念盛行,那就意味著電信運營商此前寄希望於通過對“快速路”收取費用回收網路投資成本的打算落空,也就是説連“智慧管道”的出路也將被堵死,前景堪憂。

國外哪些經驗可供參考?

一提到三網融合,很多人會把美國的經驗拿來作為國內運營商學習的樣本。從電信市場格局來看,美國和我國確實有些類似,屬於巨頭割據形勢。但事實上,美國經驗並不適用於我國。

美國三網融合與我國最大的不同是,美國廣電和電信已經允許雙向進入。1994年,美國修改媒體和電信法,撤除電信與有線電視之間的隔離。1996年,美國實施重大改革,將電信和媒體統一立法管理。另一個不容忽視的差異在於,美國有線電視行業發展早,規模大,早已誕生了多個世界級媒體巨頭。這兩點直接決定了美國廣電巨頭在寬頻市場擁有更強的話語權。美國聯邦通信委員會(FCC)早在2009年的《國家寬頻計劃》報告中就提到:“美國同大多數國家不同,多數用戶並不是通過壟斷型電話公司的本地接入設施接入網際網路。美國的有線電視網路非常發達,為此,在很多情況下,許多人反而是先從有線電視服務商那裏獲得寬頻業務。”根據FCC最新發佈的《寬頻進展報告(2016版)》,通過有線電視接入寬頻網依然是美國最主流的固網寬頻接入方式,選擇這一方式的消費者比例高達59%。因此,儘管美國電信運營商AT&T和Verizon都在斥鉅資升級光纖網,但它們依然是寬頻市場上的競爭性運營商。拋開市場地位因素,美國運營商近年來在拓展三網融合方面的舉措仍有可供國內借鑒的經驗。

將目光轉向歐洲,則有更多可供借鑒的經驗。比如近年來,運營商在三網融合上頗有建樹的英國。據英國融合管制機構Ofcom發佈的市場發展報告——《連接國家報告2015》顯示,英國寬頻市場由英國電信主導,KCOM、維珍媒體(基於有線電視寬頻技術)等公司參與競爭。隨著網速的提升,用戶對IPTV的消費熱情逐年提升。2009年~2014年,4.3%的英國寬頻家庭捨棄了傳統電視機,轉而使用電腦、手機等收看電視節目。基於此,英國電信近年來一直激進發展視頻類業務,不惜砸入重金收購了數個大型體育聯賽的獨家轉播權。該公司財務數據顯示,近幾個季度,視頻業務一直表現不俗,加之寬頻拉動,公司業績進入快速增長通道。

網速不夠快,先上視頻可行嗎?

視頻內容往往需要較大的頻寬,因此對於旨在該領域有所斬獲的運營商來説,努力對網路進行升級、提速是根本。

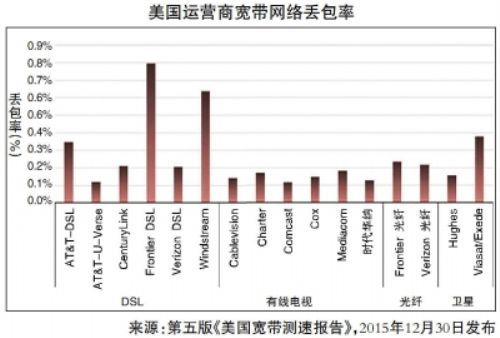

美國聯邦通信委員會(FCC)2015年12月30日公佈的第五版《美國寬頻測速報告》指出,寬頻速度的不斷增長主要是來自網際網路視頻觀看需求的不斷增加,此外線上視頻遊戲和數據下載也對寬頻網提出了更高要求。根據FCC發佈的數據,低網速寬頻的丟包率相對更高(見圖),會對視頻業務的品質造成直接影響。為此,要保證視頻內容的品質,運營商要對寬頻網路進行持續升級。

此外,麻省理工的研究結果也表明,視頻載入時間超過兩秒時,用戶就有可能選擇關閉視頻節目,每增加一秒,就會增加6%的關閉率。要在一秒內打開4K視頻,用戶頻寬需要大於50Mbps,網路時延小于20ms,丟包率低於10~5的穩定連接。對於移動高清視頻,每用戶接入頻寬需要達到10Mbps,時延小于30ms的時延。

為此,近年來,運營商的很大一部分投資都用在了這一方面。以Orange(原法國電信)為例,該公司在最新5年期戰略中提到,為了給進軍新業務領域提供支援,Orange在2015年~2018年期間共計劃進行150億歐元的網路投資,其中優先用於高速寬頻的部署。同時,Orange還將拿出50億歐元用於移動接入,其中包括15億歐元用於4G的投資。Orange的目標是到2018年使其在歐洲有業務運營市場的4G網路覆蓋率達到95%。Orange將在未來4年內使其固定和移動網路速度分別提高至2014年的兩倍。

運營商的視頻拓展策略有哪些?

目前看來,國外運營商在視頻領域的主要做法有三類。

第一是與內容商戰略合作:優點是資金壓力小,時間快;缺點是在內容方面只能淺度獲取,較難拿到殺手級內容資源。這種方式普遍見於初期試水視頻業務的運營商,運營商此舉最大的好處是資金壓力相對較小,尤其是隨著四合一服務的流行,運營商可以拿手中的網路資源換取內容資源,且推出服務的週期短,可快速納入視頻內容業務。

比如,義大利電信2014年春天就通過和大型廣電公司Sky合作推出了網際網路電視服務“TIM Sky”,這也是該公司首次推出四合一服務。而事實上,早在服務推出之前一年,義大利電信和Sky就達成了合作協議。簽約義大利電信光纖寬頻的用戶和速率達到20Mbps的ADSL用戶都可以使用TIM Sky服務。這項服務提供與衛星電視相同品質的電視服務,擁有150多個頻道和Sky點播、Sky重放等功能,在2015年夏天還增加了節目錄製和暫停直播等功能。

而美國AT&T公司2014年也同流媒體服務商Hulu達成了合作。AT&T的用戶將能夠通過AT&T的手機應用程式或網站收看Hulu的內容。AT&T此前已經同Hulu就免費內容達成了協議,該次交易為兩者的合作中加入付費內容。

T-Mobile美國公司近來也忙於內容領域的運作。4月5日,該公司宣佈了加入其Binge On視頻服務的16個新合作夥伴的名單。合作者數量已超過百家。

沃達豐也通過合作將Sky的體育內容和流媒體視頻業務Now TV打包進了4G套餐中。

此外,隨著視頻製作技術的不斷進步,一些運營商也開始與這類企業合作,為用戶提供製作視頻的平臺。比如英國電信公司2014年10月便利用Idomoo公司提供的技術將個性化視頻功能整合于Cloud Contact(雲聯繫人)服務系列,為客戶提供個性化視頻服務。

第二種是少數參股策略,即運營商購買視頻企業的少量股權。這種方式缺點異常明顯,即對於內容的掌控力度較弱,但相比合作方式又付出了更多的資金。為此,這種方式並不是運營商的首選。但是對於一些掌控意識強的內容企業,運營商在久攻不下之後也會通過合資或是入股的方式達成合作。

比如,美國運營商Verizon不久前就聯手出版和傳媒巨頭Hearst合作創建了一家聚焦移動內容的合資企業。這家合資企業的目標受眾是新千年一代的消費者。最初將通過Verizon去年推出的Go90視頻平臺和AOL的兩個渠道以及第三方網路分發內容。隨後,Verizon繼續深化了同Hearst的合作,宣佈耗資1.59億美元收購原本由夢工廠和Hearst共同持有的AwesomenessTV公司24.5%的股份。

第三種是絕對控股策略:優點是運營商對內容有較大話語權;缺點是資金投入大,後期跨行業運營難度高。儘管運營商目前資金普遍並不寬裕,但是這種方式卻是最受運營商歡迎的,因為運營商借此可以獲得大量優質內容資源。以此輪融合業務最熱的英國來説,以往缺乏視頻的英國運營商更多的是採用同有線電視商簽署合作協議的方式提供四合一服務。這種方式投入、風險都相對較小,比較適合四合一服務推廣初期,但卻很難同自己原有的業務形成合力,更多的只是增加促銷手段。隨著四合一業務越來越受重視,這一模式的局限性就開始顯露。這也是運營商紛紛斥鉅資收購視頻企業的根本原因。此外,愛爾蘭Ericom公司技術架構師特別指出,除了力求提供更多有價值的內容,運營商對電視業務收費必須重視打造優質的用戶體驗,而這種體驗要從入戶環節做起,貫穿服務始終。這也要求運營商應該有屬於自己的視頻資源。

2015年5月, 美國Verizon以44億美元的高價收購了“美國線上”(AOL),將其變為自己的全資子公司,大舉進軍移動視頻和廣告領域。作為交易的一部分,Verizon還將收購AOL的內容網站,包括赫芬頓郵報、TechCrunch和Engadget,此外還將擁有AOL的視頻部門AOL On以及WiFi熱點接入、電腦安全和雲存儲等訂戶服務。而在此前一年,Verizon的競爭對手AT&T出價485億美元收購了全美最大衛星電視服務商DirecTV。

2015年3月,Orange公佈了新的5年戰略“要素2020”,明確提到要聚焦融合業務。在西班牙,Orange專注于部署光纖到戶網路和電視業務,Orange已經收購了當地寬頻運營商Jazztel。在羅馬尼亞,Orange已經推出了一款電視服務;在比利時,Orange使用有線電視網路推出了電視服務。

英國的沃達豐陸續收購了紐西蘭TelstraClear、德國頭號有線電視公司Kabel Deutschland、西班牙有線電視運營商Ono等。

奧地利電信近年來不斷在視頻領域佈局。其通過保加利亞分公司Mobiltel買斷當地有線電視企業Blizoo Bulgaria的股份,此前將Blizoo的馬其頓公司收入旗下,將後者的寬頻網際網路、電視、固話和奧地利電信現有的VIP業務結合後成功推出了四合一服務。此外,奧地利電信還收購了固話、寬頻、IPTV服務提供商Amis,後者在斯洛維尼亞和克羅埃西亞開展業務。該筆交易後,奧地利電信在其勢力範圍內的6個市場上具備了四合一服務提供能力,僅剩兩個市場有待完善。

英國網際網路服務提供商TalkTalk去年也斥資收購了零售商Tesco的Blinkbox流媒體業務和寬頻業務用戶。TalkTalk表示,對Blinkbox的整合將加速新産品的開發,例如允許用戶使用任何設備獲取付費內容的電視應用程式等。

視頻的盈利前景如何?

◆ 視頻業務直接收入成為創收明星

視頻業務的創收能力並不好量化,因為在國外,很多運營商將視頻業務同寬頻、固話、手機打包銷售,即國外頗為流行的四合一業務。但從運營商財報中的一些表述,我們能清楚地看到視頻業務對於運營商收入增長的強大助力。

以在次貸危機中的“重災戶”西班牙電信來説,該公司近年來業績一直欠佳,尤其是在本土,已經連續七年收入減少。不過2015年第一季度,西班牙電信集團的利潤飆升162%,該公司稱已經看到在長期疲軟的本土市場實現逆轉的強勁信號,開始進入“新一輪增長週期”。從業務分項來看,移動連接數增長13%,付費電視合同數增加了53%,集團的總用戶數增長10%。第二季度,該公司凈利潤暴增72.7%,付費電視用戶數同比幾乎翻了一番,達到800萬。由此可以看到,視頻業務已然成為集團增收的強勁動力。而這背後則是西班牙電信長期佈局的努力。該公司在此前的一年中進行了激進的資産重組,出售了在英國的移動子公司O2,並完成了對德國E-Plus的收購。在放棄部分移動市場的同時,西班牙電信在本土斥資收購了付費電視業務。西班牙電信曾經明確表示,將集中精力鞏固自己在電視、寬頻、移動、固話“四合一”服務提供商的地位。

記者分析了多家國外運營商2015年第二季度的收入,國外一向流行的三合一、四合一打包服務由於有用戶喜愛的視頻內容,已經開始成為增收的新動力。美國Verizon的FiOS業務(一種基於光網路的捆綁式通信業務,包括網際網路、電話和電視)近幾個季度一直維持著高速增長的態勢。英國電信的情況更為明顯,包括寬頻和電視業務的零售部門一枝獨秀。2015年第二季度新增8.5萬零售寬頻用戶,佔英國DSL和光纖寬頻新增用戶總數的57%。近年來英國電信鉅資佈局的電視業務也開始收穫回報,新增6萬電視業務用戶,使得旗下用戶數達到120萬。BT Sport歐洲頻道去年夏天正式開播,BT電視的客戶能免費收看全部351場歐洲冠軍聯賽的比賽。此外,歐洲首個4K超高清實況體育直播頻道將會登陸全新的BT TV高清電視機頂盒。

而此前一直深陷價格戰泥潭的法國SFR公司也制定了明確的業務策略,即聚焦高端客戶和四合一業務市場,進而拉動ARPU增長,如今也正在顯效。

英國的三合一服務(固話、電視、寬頻)提供商Sky也實現了第二季度收入5%增長的成績。

英國電信監管機構Ofcom的調查結果顯示,在英國僅有2%的個人用戶使用四合一服務,比例遠遠低於荷蘭和西班牙。而就是這區區2%的用戶,就為寬頻服務商TalkTalk帶來了豐厚回報。該公司2015年第一季度的財報顯示,其最新推出的四合一服務增長強勁,已貢獻了三分之一的收入。

◆ 視頻市場增長空間巨大

除了視頻業務能帶來收入,其未來增長空間也非常巨大。尤其是隨著智慧手機的普及和功能日趨強大,越來越多的用戶開始將固定電腦的視頻行為轉移到手機上。全球IPTV用了大概10年時間發展了1.1億用戶,而OTT視頻以3年發展3.8億用戶的速度高速增長。

據愛立信去年發佈的一份報告顯示,智慧手機産生的數據使用量到2020年將增長10倍,在此期間,視頻的數據流量將以每年55%的速度增長。每部智慧手機的月數據使用量將從2014年的1GB增長至2020年的4.9GB。到2020年,移動視頻將佔到全部移動數據流量的60%。愛立信預測,到2020年,世界上有超過三分之二的人口都將成為智慧手機用戶。這份報告預測,隨著新興市場對移動網際網路的快速應用,智慧手機用戶將在未來5年翻番,達到61億。

普華永道的報告也傳達了同樣的觀點,視頻流量將成為移動網際網路流量的主流。到2017年,全球人口的一半以上將接入到移動網際網路,這將推動移動網際網路接入收入達到4315億美元。普華永道預測,隨著智慧手機成為人們消費新聞和娛樂的主導渠道,到2019年,全球網際網路接入收入的三分之二都將來自移動接入而非固網接入。2014年至2019年間,媒體和娛樂行業的總規模將以5.1%的年複合增長率增長,到2019年將達到22萬億美元的規模。網際網路接入收入也將隨之以8.8%的年複合增長率快速增長,至6863億美元。

有沒有運營商唱反調?

鋻於運營商是視頻內容領域的門外漢,動輒數十億美元收購電視內容對於運營商來説也應該是一步慎重的棋,有一些路上的“礁石”還應及早探知。

比如沃達豐的首席執行官Vittorio Colao曾就為內容服務投入鉅資提出過質疑:“個人認為,我懷疑長期來看這是否能夠真的創造大量價值。”他的小心不無道理,當每個人都投資相同的資産時,很難從中賺取利潤。以英國運營商為例,大多數英國運營商都有著相同的策略:為用戶提供固話、移動、電視、寬頻四合一服務。獨家的媒體播放權並不是提供這類業務所必須的,電信運營商們熱衷的原因在於,獨家內容能夠在服務品質、響應速度等運營商傳統賣點之外提供差別化服務。擁有獨家內容服務能夠防止市場上迅速出現自己産品的複製品。

但這種方法也存在問題,除了流行的體育賽事外,很難找到其他豐富的獨家內容。而電信運營商們對有限的獨家內容的爭購則導致了價格的上漲,美國職業高爾夫錦標賽的價格已經上漲了150%。而除了高價購買外,想要獲得優質內容只有一個途徑:打造自己的內容工廠。而這不僅僅需要精力、勇氣,還需要有雄厚的資本,因此這條路徑很少有人嘗試。

另一個問題則是,電信運營商沒有將購買來的內容套現的可靠機制。購買全國範圍的轉播權,但僅面向自己用戶中的一小部分出售。儘管諮詢公司的預測數據很鼓舞人心,但眼下的情況是,用戶對打包服務中內容業務的付費習慣還有待培養。