矽谷Q1遭遇資本降溫 “到中國吃肉”或成新趨勢

- 發佈時間:2016-04-26 07:56:24 來源:大河網 責任編輯:張潔欣

資本寒冬似乎正在離中國遠去,至少到2016年第一季度,我們更多聽到的是“總結”和“評價”,即意味著“資本寒冬”作為2015年下半年的一種創投現象成為了歷史中的一個詞彙和一段經驗。

然而,對矽谷風投和創業項目來説,自去年年底開始瀰漫開來的資本降溫還在繼續。在聊到“忽然又好多矽谷項目來中國融資”的話題時,NewGen Capital的投資人張璐告訴新浪科技:“這是因為美國Q1資本寒潮在繼續。”

她還向新浪科技解釋,無論是資本的活躍情況,還是之前受追捧的獨角獸估值,都因為這場去年年末開始蔓延的寒潮而降低。

但“西方不亮東方亮”,這位華人VC稱,在矽谷VC低迷的情況下,更多優秀的矽谷項目開始尋求中國資本的投資,創投的全球化開始呈現出有意思的“到中國去。”

那矽谷創投的資本寒潮到底表現如何?創業公司增長和估值遇阻表現在哪些地方?矽谷創投風向緣何吹向中國?獨角獸們在下半年會呈現出什麼樣的態勢?

關於以上的問題,新浪科技邀請NewGen Capital的合夥人張璐,詳細總結梳理了矽谷創投Q1的現狀和未來可能出現的趨勢。

以下為NewGen Capital張璐關於美國Q1創投遇冷的評價:

跟中國一樣,美國在去年也出現了資本降溫的現象,但美國來得更晚一些,在去年年末才出現創投寒潮。不過現在,中國似乎已經走出了這種低迷,而矽谷還在繼續,至少第一季度的表現情況來看,難熬的日子還在進行,特別是對於估值較高的獨角獸們。比如曾經深受追捧、估值90億美元的血檢女神公司Theranos,目前還面臨禁令,高估值岌岌可危。

但硬幣總是有兩面。對於VC們,更加理性的市場不僅有助遮罩創業噪音、去劣存優,發現更加成熟、優秀的項目,同時美國如此這般的創投環境,也在一定程度上加速了優秀技術、初創企業向地球的另一端——資本活躍的中國流動,這對於跨境VC們正是一個良機,對於正在經歷産業變革的中國,更是一個抓緊趕超的時代機遇。

悲喜交加中的早期投資

整體上看,2016年開始的投資熱情比去年年末更加謹慎。

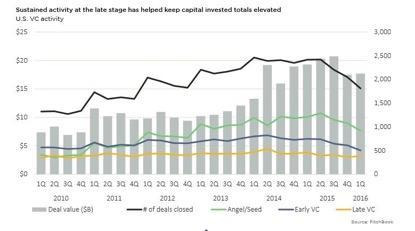

PitchBook最新數據表示,2016年第一季度美國VC活躍度環比下降,交易項目數減少,但好消息是早期投資估值卻沒有下調。

通常VC活躍度下降、交易數減少伴隨的是估值下降,但這次反其道的現象主要有兩方面的原因:一是仍有大量的VC投資者活躍在早期投資領域;二是雖然估值沒有下降,但成交訂單數的減少指出VC們的戰略調整,其更加傾向於投資更成熟的公司,而與此同時,一些優秀、重視長遠發展的創業公司也敏銳地調整了公司的融資節奏,如將A輪融資調整為PreA輪,這也使得VC們可以選擇投資相比去年同時期成熟度更高的公司。

例如擁有600萬活躍用戶的新內容媒體平臺Chatsport,在2015年年收入接近200萬美金,主動調整融資節奏,在2016年第一季度接受部分戰略投資人早期投資,以此希望引入好的投資人來為A輪等後續發展做戰略準備。

美國資本Q1活躍情況走勢圖

第一季度美國早期投資市場的表現,從側面印證了去年資本過熱導致雜音過多的情況。2015年年底的逐漸冷靜,對市場起到了清場與篩選的作用。

創業畢竟“小眾”,現在的資本環境下將淘汰部分創業者,同時只有優秀的團隊才能吸引到集中的資源,這對整個市場發展是比較好的信號,雖然Q1投資節奏緩慢,但投資人可以更好地篩選項目,項目效果也比較好。

增長期遭遇Down round

增長期公司估值下降

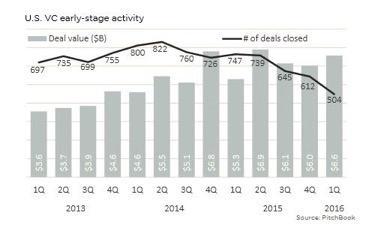

如果説早期發展勢頭還不錯,那其他階段就不盡如人意了。在增長期從B輪開始投資估值就開始下降,從現有情況來看,今年增長期融資的公司難以逃脫資本寒冬。

因為去年有很多的資本活躍在增長期,今年這些資本部分已經撤離或者活躍度大幅降低,再加上創業公司估值偏高的問題在增長期更加突出,所以今年一些增長期公司可能會遭遇流血融資Down round,事實上部分案例正在B輪、C輪市場發生。所以今年資本市場會比較受影響,並將經歷一個整體調整的階段。

Down round,是指投資人在該輪融資中購買公司股票的價格,低於對上一次融資投資人支付價格的情況,即新一輪創業公司融資估值比上一輪估值更低。Down round現象將可能帶來一些負面影響,但相比更多找不到下一輪資金的“B輪死”公司而言,通過估值打折度過困難期已經是件幸運的事了。

退出:轉投中國資本懷抱

另外,除了增長期融資遭遇資本寒冬影響,創業公司在退出時也面臨困境。

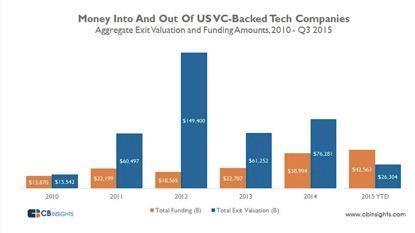

CB insights數據顯示,自2010年起,過去五年裏投資退出一直高於整體融資,2012年達到峰值——投資退出總值為1490億美元,幾乎是美國科技初創企業投資額(186億美元)的8倍。之後投資退出和投資總額差距縮小,但到2015年整體投資反超投資退出160億美元。

CB insights數據:美國2010年創投退出情況

2016年第一季度這樣的趨勢還在延續,市場的不景氣使得只有非常少的由VC支援的初創公司選擇IPO。

退出渠道在美國趨冷,去年Square上市時對整個IPO市場的打擊是誘因之一,再加之前段時間LinkedIn的股價突降,所以很多公司暫緩了IPO計劃,在等待市場回暖。

但這對於中國資本來説,可能是一個機會。如果説過去美國初創公司對中國資本態度較為冷淡,近年情況已經逐漸改善,特別是考慮到如今美國資本遇冷,當這些公司不得已提前尋求退出市場或渠道的時候,中國資本便成為了他們願意接受的選擇之一。

另一個可以印證中國資本逐漸受到親睞的現象,便是近期中國資本在海外大幅度增加的收並購。2015年中資企業海外並購創下歷史記錄,包括598起並購案,總額達1123億美元;進入2016年,短短幾個月裏中資企業海外並購交易金額超700億美元。

獨角獸2016後半年扎堆融資

在今年美國這樣的資本遇冷市場中,備受關注的獨角獸無疑面臨更多的挑戰,時刻上演著生存計。

近年估值超10億美元的獨角獸誕生速度不斷加快,全球已有超140個獨角獸,其中大部分創立於矽谷。張璐分析到,這一方面是由於網際網路創新進入高潮期,為獨角獸涌現提供了時代背景;但另一方面,也跟大量非VC資本的進入,提供了資本溫床相關。

過去,大部分獨角獸通過VC投資步入增長期、後期,但從2013年末開始,傳統金融機構和其他來源的熱錢開始涌入創投行業,一些本不到體量的’偽獨角獸’開始出現。”

VC資本與熱錢的一個本質差別就是:矽谷VC的行業默契促使他們會共同支援好的初創項目,即使在市場環境不好的情況下;而非VC的熱錢,其本質為追逐利潤,遇見風險便會退出市場。而熱錢短時間大量撤離的結果,便是部分拿不到VC投資金額的獨角獸,在下一輪遭遇Down round的可能性將增大。

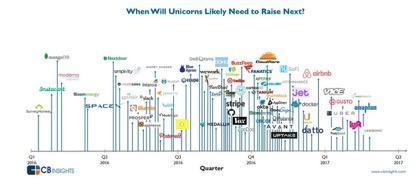

CB insights數據:2016年開始獨角獸將扎堆融資

與此同時,根據CB insights數據,從2016年2季度開始,將可能有15家獨角獸開始融資,下半年第三和第四季度美國需要融資的獨角獸多達40多家。融資密度之龐大讓人不得不懷疑市場的消化能力。

如果按照矽谷整年VC投入金額400億美金計算,這些資金都難以支援所有獨角獸順利進入下一輪,何況事實上還有大部分資金會投向部分新誕生的項目、早期與增長期公司等。

當這些獨角獸公司無法從VC行業尋求到足夠多的資本支援時,只能另擇它徑,如非VC資本或收並購機會。然而在熱錢快速撤離的當下,放眼全球,其他資本像沙特王子阿爾瓦利德·本·塔拉爾(Alwaleed bin Tala)一樣,想要佈局科技産業的人與資本數量太過有限,融不到資金的獨角獸亟需其他退出渠道,如IPO、收並購。

美國去年再次開放了Reg A+市場(類似國內新三板),但業界對其態度較謹慎,觀望較多,並且該市場最高融資額為5000萬美金。所以Reg A+的再次開放對早期公司融資是利好消息,但對於獨角獸融資並沒有直接的幫助,後者還是只能尋求傳統融資渠道引入新資本。

然而可惜的是,今年IPO環境並不理想,盲目選擇IPO可能會重蹈覆轍——如Square一般股價腰斬。在收並購方面,雖然國內資本大量進軍海外收並購市場,但這些交易仍主要聚焦在傳統行業及技術領域,而現在的獨角獸大多是模式創新或本身為App,加上美國整體收並購市場的放緩趨勢,與獨角獸公司本身估值過高等影響,獨角獸的高估值難以被買家接受,最後易導致獨角獸賤賣發生。

例如加拿大百貨巨頭Hudson‘s Bay便以接近2.5億美元的價格收購了電商平臺Gilt。Gilt曾在2011年實施了一輪融資,當時該公司的估值達到11億美元,而現在卻以不到四分之一估值價格被收購。

所以整體來看,今年獨角獸將扎堆融資,但VC資本有限,通過非VC資本度過下一輪本身就是很大的挑戰,同時傳統的退出渠道如IPO、收並購等都不是最佳時機,獨角獸的困境當即立現。

跨境投資 恰逢其時

從資本到獨角獸,儘管美國創投市場正經歷一系列調整,但今年反而是早期投資非常好的一個時機。

從歷史發展來看,偉大的創新公司Facebook、Google、Apple等均誕生於市場調整期。當資本過熱逐漸“退燒”之後,品質不好的創業團隊被清除,市場閥值得到提高,一些高品質的初創公司將脫穎而出。

同時,很多優秀創業公司願意調整發展節奏,VC能以同樣的資本投到更加成熟的公司。

市場調整期往往會出現偉大公司

獨角獸估值的變動雖然會波及到早期投資,但這其實是市場恢復健康的調整。儘管今年整體來看,VC行業活躍度不是很高,但好處是市場的肅清帶來資本的更加集中,這使得未來2、3年將出現合理數量的獨角獸公司,而市場也有足夠的容量去吸納他們。

另外,對於進行中美跨境的投資機構,現在正是一個時代良機。不僅中國資本在美國創業公司退出時擁有更多的話語權,而且市場的調整使得矽谷高品質公司凸顯,為投資帶來機會。

儘管全球宏觀經濟形勢不明朗,但技術的革新可以抵消經濟週期的影響,為社會帶來新的動力、新的方向、新的發展機會。

這是中美跨境投資的機會,也是兩國合作創新的機會,畢竟技術創新對整體經濟市場發展有正面促進作用,現在的中國也需要好的技術投資去助力産業發展。

中美兩國,作為全球最大的兩個經濟體量國,來自各方面的戰略合作在不斷加深,科技創新領域同樣如此。目前全球大多數技術創新來自美國矽谷,同時最具潛力、多樣化的應用場景在中國。美國市場現在面臨市場容量足夠但增量不足的問題,中國市場規範雖未完全建立但增量龐大,許多美國創業公司已開始思考如何在兩三年後,利用市場的增量快速地推動自身技術的適用度,包括多樣化的應用場景和使用範圍,並幫助其快速找到技術定位。

但不可否認的是,中美兩國的巨大文化、社會差異,使得這些矽谷公司在盯上“中國肥肉”的同時又顯得小心謹慎。不過有別於過去的外企,現在的創業公司有著更開放態度去看待新市場的開拓,他們更傾向於找到當地的合作夥伴,通過當地合作夥伴把自身技術更加適用於當地文化與應用場景。雖然兩地的文化差異會導致一些模式創新並不能在兩地通用,但同樣的技術創新卻可以應用到不同的場景中。所以選擇當地合作夥伴也是目前矽谷團隊比較喜歡的合作模式。

在尋找合作方的過程中,企業達成合作的根基無非是建立互相信任,以及證明彼此價值。後者容易推進,但不同地區的文化、語言差異,使得信任的建立並非朝夕,也是創業公司顯得謹慎的原因。

分享文章到