螞蟻金服上市時間表曝光 馬雲開“約”A股IPO

- 發佈時間:2015-02-27 09:11:02 來源:大河網 責任編輯:王磊

馬雲旗下的螞蟻金融服務集團(簡稱“螞蟻金服”),正緩步爬向網際網路金融枝幹的最高端。上證報記者最新掌握的一份融資推介材料顯示,螞蟻金服首輪融資正在緊鑼密鼓地進行,估值預計2000億元人民幣-2500億元人民幣(約350億美元-400億美元),認購對象僅限于國資背景的投資機構。對於備受關注的螞蟻金服IPO計劃,該資料稱其擬於2017年在A股上市,並已選定中金公司擔任其IPO的財務顧問。

值得注意的是,這份資料還首度披露了螞蟻金服的股權架構、金融生態鏈、業績狀況及戰略圖景,並預測螞蟻金服2015年-2017年財年凈利潤複合增長率將達63.5%。

A輪融資單戀“國字號”

更刺激市場感官的是,該材料明確指出,螞蟻金服計劃于2017年在A股上市,期間可能還有融資計劃安排,已選定中金擔任其IPO的財務顧問

作為馬雲旗下的兩張王牌,阿里巴巴與螞蟻金服血脈相連,又相互獨立。在阿里巴巴如願IPO之後,聚光燈更密集地投向了螞蟻金服。

據資料,螞蟻金服設立於2014年10月,依託于阿里巴巴構建的商業生態圈,培育了世界最大的第三方線上支付公司和移動支付公司,並在此基礎上搭建了開放的資訊撮合平臺、技術平臺和數據平臺,成為全球領先的綜合性網際網路金融服務公司。

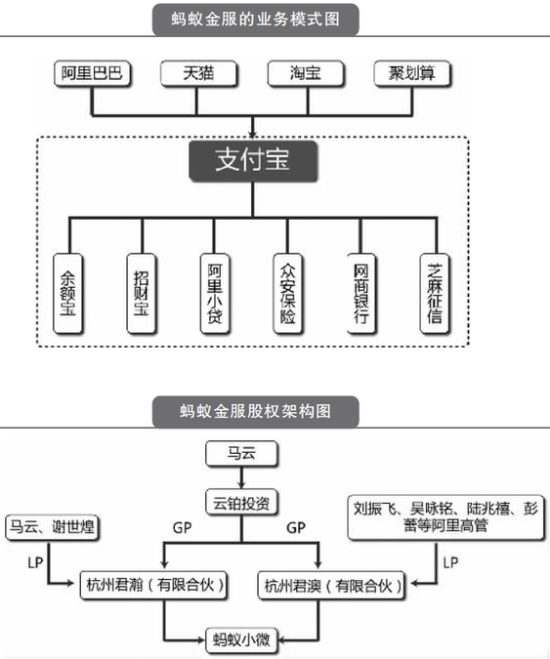

目前,螞蟻金服旗下的品牌資産包括支付寶、餘額寶、招財寶、螞蟻小貸、網商銀行、芝麻徵信、眾安保險等,業務範疇涉及支付結算、貸款、理財、徵信等領域,且仍在不斷做加法。螞蟻金服不久前證實,將採取增資入股的形式參股德邦基金。

正是在此背景下,螞蟻金服啟動了首輪融資。此前消息稱,螞蟻金服首輪融資的戰略投資者以“國字頭”背景的基金為主,包括社保基金、郵儲銀行、國開金融,另有一些知名私募股權基金。

上證報記者掌握的一份融資推介材料顯示,螞蟻金服投前估值預計2000億元人民幣-2500億元人民幣(約350億美元-400億美元),融資金額200億-250億人民幣,對應公司10%的股權,“所有股權僅開放給國資背景的投資機構參與認購。”

這份推介材料出自國內知名PE鼎暉。在該次募資中,鼎暉是産品的代銷機構,投資者將通過認購上海金融發展投資基金二期(壹)的有限合夥份額參與螞蟻金服項目投資。據介紹,上海金融發展投資基金是國內首家以金融産業為主要投資對象的産業基金,總額度200億元人民幣。二期(壹)目前意向認繳規模為30億元人民幣,其存續期為6年,其中投資期為4年,管理及退出期為2年。

更刺激市場感官的是,該材料明確指出,螞蟻金服計劃于2017年在A股上市,期間可能還有融資計劃安排,已選定中金擔任其IPO的財務顧問。在此之前,螞蟻金服對於IPO進度一直避而不談。去年10月,螞蟻金服首席執行官彭蕾曾表示,上市並不是一個目標,也沒有時間表,可能是“到一定階段以後水到渠成,就自然發生了”。

稍早前,阿里巴巴集團已完成向螞蟻金服出售中小企業貸款業務的事宜,這意味著雙方的股權及業務均已正式厘清。螞蟻金服登陸資本市場的股權及業務障礙問題就此解決。

一個重要細節是,在2014年8月阿里巴巴上市前夕,阿裏曾修改招股説明書,厘清阿里巴巴和支付寶之間的關係。更新的招股書顯示,阿裏董事會、軟銀、雅虎、小微金服(螞蟻金服的前身)各方通過了新的協議:阿裏集團每年將獲得37.5%的小微金服稅前利潤。一旦小微金服上市,阿裏集團可以選擇“利潤分享”終止,從而一次性獲得IPO時小微金服總價值的37.5%。新協議還約定,小微金服IPO時的估值需超過250億美元,融資金額超過20億美元。

從螞蟻金服首輪融資的估值情況看,顯然會遠遠超過250億美元。對於“坐享其成”的阿里巴巴而言,螞蟻金服IPO時估值越高,屆時就能分得更多的羹。

螞蟻金服的“錢袋”

在整個螞蟻金服的業務體系中,支付、理財、融資、保險等業務板塊僅是浮出水面的一小部分,真正支撐這些業務的則是水面之下的雲計算、大數據和信用體系等底層平臺

在悉心培植金融生態鏈的同時,螞蟻金服也在積極尋求相關監管層的認同。2月10日,馬雲率螞蟻金服CEO彭蕾等幹將,在證監會做了一場分享網際網路、網際網路金融的發展前景的交流,當眾自陳了螞蟻金服的發展和初衷。

但對於更多人而言,螞蟻金服的架構依舊是個謎團。本報獲得的推介材料,首度曝光了螞蟻金服的業務版圖及盈利前景。

作為螞蟻金服發展最早的業務,以支付寶為核心的第三方支付之優勢地位難以撼動。資料披露,截至2014年9月底,螞蟻金服動態年活躍用戶數量達到3.26億,已超過全球主要第三方支付平臺PayPal的年活躍用戶數(1.6億),成為全球最大的第三方線上支付公司。支付業務貢獻了螞蟻金服超過70%的營業收入,其收入主要來自提供第三方支付服務收手續費及支付平臺所産生的備付金利息收入。支付寶是中國佔有率第一的網際網路第三方支付,佔有率超過50%,遠超第二名財付通19.4%的市場份額。在移動端,支付寶錢包動態年活躍用戶數達1.89億,在移動支付市場份額超過80%,佔有絕對領先地位。

除此之外,螞蟻金服旗下還有現金管理、理財、融資及其他業務。其中,現金管理業務主要以餘額寶為代表,截至2014年9月,餘額寶存量用戶數達4442萬人,是全球活躍用戶數最多的現金管理工具;理財業務以2014年5月推出的招財寶為代表,以海量客戶的碎片化資金去匹配並滿足來自中小微企業為主的碎片化融資需求,截至2014年12月31日,累計交易金額達339億元,月環比增長100%;融資業務主要包括針對小微企業的貸款業務和針對個人的信用貸款業務。

除了以上成熟的業務板塊外,螞蟻金服還在探索諸多的金融模式,包括眾安保險(開發適合網際網路經濟的保險産品,例如運費退貨險)、芝麻徵信(利用網際網路大數據進行風險定價)、網路銀行等,這些業務未來極具想像空間。

螞蟻金服CFO井賢棟曾表示,在整個螞蟻金服的業務體系中,支付、理財、融資、保險等業務板塊僅是浮出水面的一小部分,真正支撐這些業務的則是水面之下的雲計算、大數據和信用體系等底層平臺。螞蟻金服的戰略,就是開放這些底層平臺。

財務數據方面,螞蟻金服2014財年營業收入101.5億元人民幣,較2013財年同比增長91.6%;調整後凈利潤26.3億元人民幣,凈利潤率為26%。資料樂觀預測,支付業務、融資業務和理財業務的快速發展,將帶來公司2015-2017財年營業收入49.6%的複合增長,預計2015-2017財年凈利潤複合增長率為63.5%。

馬雲的駕馭術

推介資料也坦言,螞蟻金服現有業務涉及很多和阿里巴巴之間的關聯交易,在IPO之前需要徵得相關監管部門的特批

據資料披露,螞蟻金服現有股東僅兩名,為杭州君瀚(有限合夥)和杭州君澳(有限合夥),持股比例分別為57.86%和42.14%。杭州君瀚的LP是馬雲和謝世煌,杭州君澳的LP是劉振飛、吳咏銘、陸兆禧、彭蕾等阿裏高管,其共同的GP是馬雲控制的雲鉑投資。

2013年底,螞蟻金服(時名“小微金服”)曾透露,公司將把40%的股份分給公司員工以及阿里巴巴集團全體員工作為股權激勵,剩餘60%的公司股份將用於在未來分步引進戰略投資者。另外,馬雲在螞蟻金服的持股比例不高於其在阿里巴巴集團的持股比例。阿里巴巴IPO前,馬雲的持股比例為8.9%。

從推介資料“期間可能還有融資計劃安排”的表述看,螞蟻金服A輪融資引入戰略投資者,只是股權騰挪的第一步。

“但可以肯定的是,與阿里巴巴一樣,無論股權怎麼稀釋,馬雲一定會掌握螞蟻金服的話語權。”一位PE人士如是説。

有限合夥制就是馬雲青睞的運作模式。2014年4月,華數傳媒宣佈向唯一對象雲溪投資定向增發融資65億元。雲溪投資為有限合夥企業,三名股東分別為史玉柱、雲煌投資和謝世煌,持股比例分別為0.9943%,0.0002%和99.0055%。其中,史玉柱為普通合夥人、執行事務合夥人,雲煌投資為普通合夥人,謝世煌為有限合夥人。雲煌投資的股東為馬雲和謝世煌,持股比例分別為99%和1%。謝世煌係阿里巴巴的創始人之一,其參與華數傳媒定增的鉅額資金來源於向浙江天貓借款。

馬雲入主的恒生電子,近期推出一項員工投資“創新業務子公司”的持股計劃。按照方案,恒生電子將與公司全資子公司雲暉投資、公司員工共同成立多家有限合夥企業,作為“創新業務子公司”的投資主體平臺公司,並引入了“股份增值權”的全新設計。

不過,從A股市場現有IPO規則看,螞蟻金服上市還存在不少障礙。對此,推介資料也坦言,螞蟻金服現有業務涉及很多和阿里巴巴之間的關聯交易,在IPO之前需要徵得相關監管部門的特批。此外,公司很多業務圍繞電商平臺開展,對阿裏集團業務有較高依賴,且整個收費定價機制和阿裏的業務發展策略都將影響公司的關鍵財務數據。

投行人士對記者表示,儘管具體政策尚未落地,但監管層鼓勵網際網路企業A股上市的態度很明確。更重要的是,隨著註冊制推行,類似螞蟻金服這樣的網際網路企業上市門檻將大大降低。“不過,像螞蟻金服這樣的大型企業,對於IPO有多種備選方案,境外市場也會是選擇之一。”(記者 吳正懿)

“雙馬”資産的 IPO棋局

除了螞蟻金服,馬雲旗下的“快的”打車,亦在合併騰訊投資的“滴滴”打車之後,加速IPO步伐。上證報記者獲悉,在“滴滴”、“快的”宣佈合併後,滴滴高層在發給內部員工的信件中明確提到要加快上市步伐。

2月14日,滴滴打車與快的打車聯合宣佈實現戰略合併,滴滴打車CEO程維及快的打車CEO呂傳偉將同時擔任聯合CEO,新公司估值或將達60億美元。此項合併創造了三個現象:中國網際網路歷史上最大的並購案;最快創造了一家中國前十的網際網路公司;“雙馬”牽手。

據易觀國際最新數據,截至去年12月,中國打車APP累計賬戶規模達1.72億,快的打車、滴滴打車以總計超過99%的份額,佔據了絕對壟斷地位。對騰訊和阿裏而言,打車場景下用戶的移動支付習慣將産生超越打車應用本身的價值。而且,兩者合併後雙方的大數據得以打通,數據傳送的準確度、精確度、頻度更高,將有助於進一步提升用戶體驗。

馬化騰是在滴滴打車的B輪融資中進駐的。2013年4月,滴滴打車獲得B輪騰訊公司1500萬美元的融資。2014年初,滴滴又獲得中信産業基金6000萬美元、騰訊3000萬美元、其他機構1000萬美元共計1億美元的融資,成為首個獲得C輪融資的打車軟體。在當年12月,滴滴最新一輪的7億美元投資則由淡馬錫、國際投資集團DST、騰訊主導。

而快的打車首次得到馬雲的關注,與馬化騰投資滴滴打車幾乎在同一時間。同樣是在2013年4月,滴滴獲得阿里巴巴、經緯創投1000萬美元的A輪融資。隨後,快的打車即接入支付寶,用戶可以通過支付寶線上支付打車費用。接著,作為投資方的阿里巴巴又宣佈,將連同其他財務投資人一起注資近億美元。截至宣佈合併滴滴,快的方面同樣已經獲得4輪融資,最近一次則是在今年1月份獲得軟銀集團領投、阿里巴巴集團以及老虎環球基金跟投的6億美元鉅額投資。

目前“滴滴”、“快的”創始團隊持股比例已經很小,資本方佔據較大的話語權。分析人士稱,可以預期的是,在包括“雙馬”在內的實力雄厚的資本方的推動下,“滴滴”、“快的”合併後將提速上市進程。

此外,馬雲對於已入主的A股上市公司也在加速運作。以恒生電子為例,該公司推出的“馬雲版”員工持股計劃,將在3月4日“闖關”臨時股東大會。這份獨步A股的員工持股計劃,不僅事關公司對網際網路金融的佈局,而且還孕育著創新業務子公司未來獨立上市等資本盛宴。

據公告,恒生電子將此次員工持股定位為“核心員工入股創新業務子公司”,即設立獨立經營的創新業務子公司,由上市公司及核心員工共同持股,其目的首先是“迎合網際網路經濟和金融創新的潮流,引導公司進入金融創新業務領域,提升公司長期核心競爭力”。

公告對創新業務的界定是:創新業務以網際網路為依託,以平臺為核心,為客戶提供多層次、多元的IT託管、資訊與網路社區、程式化與量化交易平臺、網際網路金融行銷網路、全球交易通聯等服務,創新業務以客戶為中心,更多的是增值類和服務類的産品線。這些創新業務子公司將實行獨立經營、獨立核算、自負盈虧。

恒生電子還明確表示,如子公司滿足獨立上市的條件,在符合國家法律法規及履行相應審批程式後,優先考慮及支援子公司獨立上市。

與設立員工持股有限企業以吸引網際網路金融人才相應的是,恒生電子正大力加碼網際網路金融業務。如,恒生電子決定對恒生網路進行增資,交易完成後,恒生網路的註冊資金將由1億元擴充至2億元。在股權比例上,恒生電子將持有恒生網路60%股權,雲漢投資和雲夏投資分別持有22%和18%的股權。據悉,恒生網路聚焦于財富管理業務,運用網際網路“大雲平移”技術,提供HOMS(機構投資平臺)、投資贏家(零售投資終端)、iTP(量化投資平臺)、iTN(交易路由平臺)、HS.HOST(雲託管服務)等全系列的雲化産品和服務,為中小投資機構和廣大個人投資者提供專業、高效、安全、社區化的資産和財富管理解決方案。