漢能暴跌內幕:到底發生了什麼讓李河君自己做空

- 發佈時間:2015-05-25 09:08:01 來源:荊楚網 責任編輯:王文舉

上周市場上最大的事件是,週三漢能薄膜發電集團有限公司的股價在短短幾秒鐘下跌了近50%,目前仍不清楚是什麼原因引起。在此特別指出的是,在該集團股價暴跌和無限期暫停交易之前,作為中國最大的薄膜太陽能電池板生産商,漢能薄膜發電集團的市值比其他的中國太陽能上市公司市值總和還要高,是美國最大太陽能組件製造商First Solar的市值6倍。

除了行情本身的戲劇性之外,這次漢能股價暴跌事件之所以格外引人關注,確切説是因為漢能令該集團大股東也是中國新首富的李河君損失了140億美元,佔到其個人總資産300億美元的近一半。李河君在之前被媒體所報道,取代了阿里巴巴的馬雲成為中國新首富。

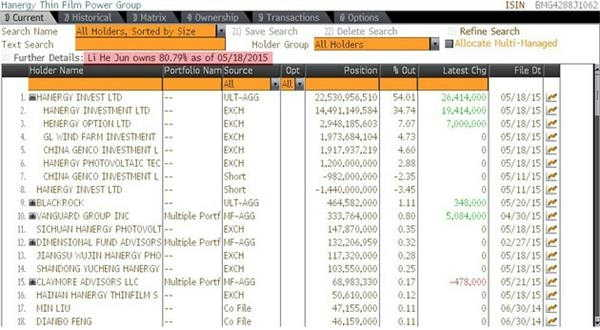

當時一個撲面而來的問題是,李河君如何在非常短的時間內實現賬面上的財富。如前所述,李河君的財富大部分來自於他所持有的漢能薄膜發電集團的80.8%的股份,股份市值曾達到約400億美元,超過了新力和推特的市值。更值得注意的是,根據彭博社的分析,大部分的股票升值是通過李河君自己積極的購買活動實現的,自一月份漢能股份猛漲以來他便成為該股的最大買家,李河君通過不斷購買更多的股票使自己成為了賬面上的“富翁”,財富越積越多。

從4月30日開始,暴跌前的三周: 漢能薄膜發電集團執行董事長在當月加大了對中國太陽能設備製造行業的押注,在公司股價狂飆之際購入5390萬股份。

香港證券交易所的文件顯示,李河君連續七個交易日在6.90港元至6.95港元價位購入漢能集團的股份,最近一次購買是在4月23日。

漢能股份在過去一年中,不理會市場對其估值和營收的質疑,股價猛漲了六倍,總市值達到了390億美元。 即便李河君靠一己之力積極地推升股價,但仍讓人感到特別奇怪的是公司運營存在的許多問題。據悉,漢能薄膜發電集團有61%的營收依靠向母公司漢能集團或者分公司銷售産品。

彭博社對其中關係進行了梳理:“上市實體漢能薄膜發電集團負責生産薄膜太陽能電池板,控股的漢能集團生産和安裝面板,至於後者的産量一直沒有公開。漢能薄膜發電集團也會從母公司購買PV面板來完成太陽能電池板的生産。”

英國《金融時報》在5個月前首次報道時稱:“漢能集團主要通過與上市子公司漢能薄膜發電集團的銷售往來實現了令人羨慕的營收。”毫不奇怪,該集團對於自己的産品專心不足,反而癡迷于純粹的市場行銷,推銷自己為將徹底改革太陽能的一家公司,且有志於成為綠色能源中的蘋果公司。

有悖常理的是,當《金融時報》在1月28日曾首次質疑這兩家企業之間的“非尋常關係”之後,股價持續上漲了86%,直到近期發生暴跌。

漢能集團不僅要成為蘋果,而且還需要向鼎鼎有名的“可替代能源”巨頭特斯拉學習:弄一些文字光環,誇大而又缺乏實質的宣傳內容。如果企業利潤報告中缺乏數據,將難以去預估將有多少産品裝船或安裝,天合光能和英利綠色能源的數據表現突出。

有許多其他閃爍的紅色警報:漢能薄膜發電集團去年的應收賬款猛增86%,達到43億港元,而其母公司佔用了該款項的約一半。

另一個紅色警報:一年前,漢能薄膜發電集團九龍總部只是李河君的漢能控股集團一個不起眼的子公司,最開始是一家有超過6兆瓦項目的水電大壩運營商。

接著是:該集團並不滿足於特斯拉的克隆運作模式,而是傾向於走諾華公司的並購之路:集團自2009年開始投資薄膜發電技術領域,從2012年開始收購了四家海外公司——美國生産商Global Solar Energy、Miasole、Alta Devices和德國的Q-Cells.

然後是:當《金融時報》在3月25日發表了一篇文章表示漢能的股價往往會在交易日的最後30分鐘上漲,漢能集團發表聲明譴責文章在“含沙射影”。

不是所有人都被這史詩級的謊言給欺騙了:香港里昂證券(CLSA Asia-Pacific Markets)分析師查爾斯-永茨(Charles Yonts)和劉夏宗(Johnny Lau)直言股票被捧得過高。彭博太陽能産業分析師主管Jenny Chase在3月6日發佈報告稱,漢能股份的走高沒有可靠的技術面支撐,而且它也無法提供與當前價格相匹配的基本面的資訊。

但自相矛盾的是,公眾對漢能股份的劇烈漲勢勢越擔心,股價反而越走越高——直到5月20日清早,李河君奇怪地缺席了集團年會。

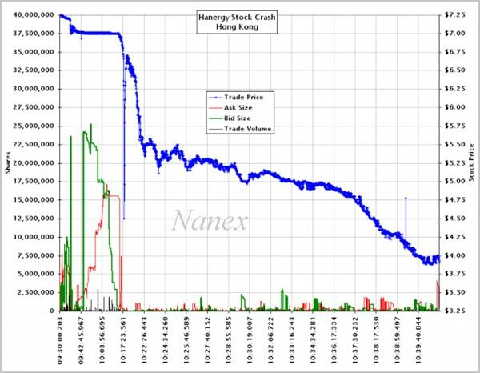

據《華爾街日報》回憶道,在當天集團宣佈將在星期三上午10點在香港舉行年會的消息發佈前刻,股票的交易變得猛烈起來。該報談道:“那時股票交易非常猛烈,數百萬股票在片刻間從買家到了賣家的手中。最後,賣家需要賣出的股份比買家的需求要超出很多。”

《華爾街日報》進一步回憶道:“在上午10點17分23秒,有4.26萬股賣單挂在當時的市價6.80港元的水準,有兩筆交易在稍稍更低的水準成交了,不過隨後有交易員在低於市價48%的位置成交,導致股價跌至3.45港元。”

這種市場微觀的動作對於頻繁進行零對衝的投資者來説是再熟悉不過的,在幾乎所有HFT股票中都會週期性和難以預料地出現,比如説在2010年5月6日,整個市場都發生了這樣的行情。

正如市場數據研究機構Nanex創始人Eric Hunsader所言:“大量的賣家不留餘力地出手導致市場泡沫破滅。”

《華爾街日報》的分析:這樣低的報價表明市場中沒有很多買家,這為股價大跌拉開了序幕。依賴於市場數據的電腦自動化交易系統很可能感覺到了這突如其來的變化,隨後作出反應——賣出更多的股票或者完全清倉離場。

大約1600分之1秒之後,一系列從8000到30000股的小賣單在快速下滑的股價中被觸發。最開始的買單在6.69港元成交,40分之1秒後,有筆交易在6.10港元成交。當這筆交易成交之後,下一個最高的報價為3.45港元,接著幾百分之一秒後,大家祈禱著能夠在4.50拋掉股票。

當交易在4.50港元成交時,意味著股價已經在不到一秒鐘內下跌了26%。漢能股份隨後短暫反彈,但接著又繼續走低。股票在上午10點40分時被迫暫停交易,當時的股價為3.91港元,至此股價已經下跌了47%,市值蒸發了200億美元。

《華爾街日報》引用Hunsader的話稱:“有一位投資者正千方百計想著拋出手中的籌碼,嚇得高頻交易員選擇離場觀望,這波暴跌行情才得到了喘息機會。”

內幕揭秘

在事實逐漸浮出水面之後,李河君發現他所重倉投資的這家公司純屬一個騙子,他受夠了並決定出售股份。

他一開始花費了幾十億對自己購買的股票進行做空,當時購買股票花費了80%的資金。

據《華爾街日報》報道,在週五李河君向香港證券交易所提交的文件當中,他承認自己在漢能集團年會的前兩天也就是週一做空了7.597億股該集團股票。這一數據佔該集團總股份數的1.9%,是漢能股票日交易量的5.3倍。

彭博社補充道,李河君在當天也將其空頭頭寸佔漢能已發行股本的比例從5.81%提升至7.71%。

根據彭博社的曝光截圖顯示,李河君最初5.81%的空頭頭寸集中在中國Geiko投資和漢能投資這兩家他所控制的空殼公司,頭寸數量大約為24億股。問題在於,同時他還持有大約306億股的多頭頭寸。

數據來源:彭博

到底發生了什麼事情讓李河君這個長期的多頭投資者變成了激進的空頭投資者?

這是一個非常關鍵的因素,比任何因素都要關鍵——公司把錢耗盡了。

財新網引用與其母公司關係密切的知情人士的話稱:“這家太陽能面板製造商由於上市子公司遭遇市場拋售而無力償還銀行貸款。”

消息源表示,遭遇市場拋售和隨之而來的暫停交易將令局面徹底失控,漢能集團利用子公司的股份從銀行取得貸款,而如今卻有一部分無力償還。消息源還稱,在債權人與漢能集團就違約的談判沒有取得進展後,股票的拋售有升級趨勢。

更多:

有接近該集團的人士表示,在遼寧省錦州銀行給漢能集團提供了80億元的信用額度之後,又于去年下半年向該集團提供了貸款。在去年1月份,漢能曾和中國民生銀行及另一個信貸財團達成協定,他們將為漢能集團提供不少於200億元人民幣的貸款。

換言之,股票價格已經成為這家公司借取現金的抵押品。所以當這波一拖再拖地暴跌終於降臨,追加保證金的通知將讓這家公司疲於奔命,讓其渾身上下充滿著對現金的渴望,最後使得公司迅速又痛苦的崩塌。

這樣的感受沒有人會比策劃這場龐氏騙局的人更加深刻,他就是李河君先生。

換句話説,當用現金而不是貸款産生了數十億的賬面利潤時,李河君曾試圖兌現。有個問題我們反覆強調,雖然股價上升時不乏想要出貨的賣家,但若他在報價時有些過於激進,他將會發現一件事情:那就是已無價可出。

接下來會發生什麼?不要期望股價將在重開交易後迅速反彈。如果重開交易,銀行將不得不派出一些不受歡迎的債務代收人向李河君索要所欠的款項,特別是在銀行無法將這些貸款抵押品——股票賣出的情況下。

對於李河君來説,他本可以避免這個悲劇的:只需要將這只一文不值的股票推升至無窮高。不過很遺憾,他不像中央銀行可以有無限的現金去做這件事。

順便説一句,所説的這些應該能夠讓普通讀者想起在太平洋這邊有個幾乎相同的例子。

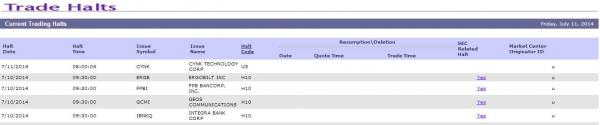

記住CYNK公司:這是一家沒有流動資金甚至根本不存在的公司,然而其市值曾達到幾十億,誰想到一波暴跌把所有的股東都滅了個乾淨,迫使監管機構對其採取暫停交易甚至停牌措施,由一群相信龐氏騙局“快速致富”的傻瓜建立起來的市值憑空消失。

這是去年九月我們在題為“市場如何像CYNK”的文章中寫到的東西,現在來看,只要億萬富翁想要把“賬面利潤”變為貨幣,這個預測就準的可怕。

市場上總有一群白癡“投資者”將這種沒有實體的CYNK公司的市值從0推向50億美元,這種滑稽在市場隨處可見,這些人往往忽略了一個關鍵資訊:股票會提前告訴我們市場會發生什麼。那些頭腦發熱的白癡在捍衛他們的非理性繁榮時會張牙舞爪,並舉例稱CYNK的飆漲靠著少於0.1%的流通股就做到了,同樣也有人明確的表達了對於標普500指數的不屑。在股市中有曲小調是這麼寫的:“忘記市場糟糕的價值,一起把市場推上雲霄,就這麼幹”。這在CYNK案例研究中經常拿來分享。

也許具有諷刺意味的是歐洲最近發生的危機,包括神秘的葡萄牙Espirito Santo Financial Group事件,該公司大部分業務都處於保密狀態,這雖然不能説是社會問題,但在一個“到處都很乾淨,請別藏著你的存款”的環境裏,這起事件説明瞭沒人了解歐洲銀行的真正情況,而資本市場則從美化版的CYNK低價股變成了中盤股。

德意志銀行的吉姆?裏德(Jim Reid)解釋説:無論人們對於財政和更大的財政系統感覺如何,當伴隨著結構流動性短缺和週期結束時,信貸市場會告訴我們將發生什麼,可以看到市場在昨天歐洲時段反彈之前出現了一些恐慌情緒。當今市場流動性缺乏,這在一個只開啟了購買模式的市場裏是不會有問題的,我們至今有經歷過,但當市場處於負面狀態時便會遇到問題。

換言之,就像那個能夠立馬“做出”幾十億賬面利潤的CYNK公司CEO,儘管沒有實際價值,但能夠“做出”這些錢感覺不錯。可惜一旦你想要將這些利潤兌現,變成真金白銀,那麼問題就來了。

這裡有個例子告訴你會發生什麼:場外櫃檯交易系統發出交易指令,片刻之後CYNK遭停牌。

我們見證了越來越多這個市場所發生的事情,如果這個暗倉操作、缺乏流動性、央行操縱的“污水坑”叫做市場,不如更確切的説是CYNK.

説到這裡,李河君和CYNK的總裁、執行官、秘書Javier Romero(實際上公司只有他一人的)毫無疑問有很多共同點:他們知道炒熱一家一文不值的公司時會發生什麼,他們知道手握大把公司股票時會發生什麼,更知道當試圖拋售時會發生什麼。

可悲的是,這是一個市場帶來的深痛教訓,給那些喜歡買在上升途中,混淆賬面利潤和真實財富的投資者,我知道你們學習起來很艱難。

因為有了CYNK和如今的漢能,我們有幸目睹市場最後的瘋狂;從此刻起,沒有人不警惕這些任人擺布的資産泡沫將會怎樣結束。

- 股票名稱 最新價 漲跌幅