實體經濟“補短板”融資需求巨大 信託轉型發展迎來新機遇

- 發佈時間:2016-04-15 06:43:00 來源:中國經濟網 責任編輯:羅伯特

|

“補短板”是今年五大經濟工作任務之一,其中蘊藏著巨大的融資需求。信託業應發揮可橫跨貨幣市場、資本市場和産業市場進行資源配置的優勢,與實體經濟聯動發展,搶抓轉型發展新機遇

去年12月召開的中央經濟工作會議明確了2016年去産能、去庫存、去杠桿、降成本、補短板五大經濟工作任務。其中,“補短板”任務明確提出,要支援企業技術改造和設備更新,降低企業債務負擔,創新金融支援方式,提高企業技術改造投資能力;培育發展新産業,加快技術、産品、業態等創新;要補齊軟硬基礎設施短板。復旦大學信託研究中心主任殷醒民説,“補短板”蘊藏著巨大投融資需求,為信託業轉型發展提供了新機遇。

把握政策機遇期

“具體而言,‘補短板’即補上基礎設施建設短板、經濟持續健康發展短板、科技創新進步短板、環保生態建設短板等。在這一過程中,信託業可提供資金支援,有利於相關産業提升競爭力。”西南財經大學信託與理財研究所所長翟立宏説。

中建投信託研究員王俊認為,未來節能環保、生物醫藥、高端裝備製造等産業將迅猛增長。信託公司應抓住“補短板”政策的有利時機,大力支援新興産業,把握經濟增長動能轉換所蘊含的發展機遇。

“‘補短板’還有一個重點,即補上基礎設施建設短板。信託公司需重點關注與城市升級有關的基礎設施、現代農業基礎設施等方面的業務機會。同時,積極參與政府和社會資本合作(PPP)模式的探索和實踐。”翟立宏説,信託業也需加大對傳統産業轉型升級、消費領域業務的開發力度。

殷醒民表示,“短板”現象是長期以來資金流入數量少、資本利用效率低造成的,所以要“補”。信託業是金融體系的重要組成部分,可以橫跨貨幣市場、資本市場和産業市場進行資源配置,與實體經濟聯動發展。因此,信託業要更好地抓住“補短板”中的市場機會。

據了解,在産業結構調整過程中,信託公司不斷推進轉型升級,以提高內生增長動力。2015年,信託公司持續推進業務創新,在網際網路信託、家族信託、消費信託、PPP項目、資産證券化、産業基金等方面的創新為信託業注入新的發展動力。

新業務有新要求

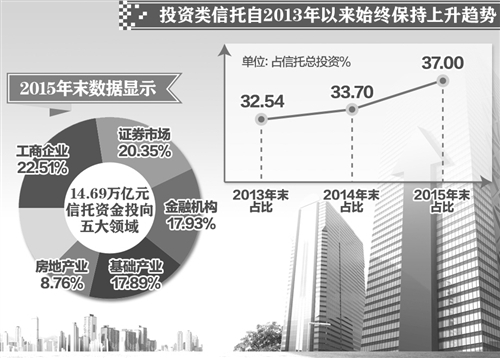

中國信託業協會的數據顯示,信託資産規模跨入“16萬億元”大關,轉型初露成效。投資類信託規模佔比保持上升趨勢,2015年末已至37.00%;資金來源上,集合資金類信託和財産管理類信託佔比也穩定上升,信託公司主動管理能力逐步增強。當前,單純的債權型融資類業務已難以為繼,投資管理類業務將逐步成為信託業新的支柱業務。

不過,支援新興産業對信託公司提出了新的要求。王俊説,目前大多數信託業務都集中于房地産、政府基建這兩個領域,涉足其他行業和領域的業務規模較低。在新興産業投資上,信託公司需要制定長遠的戰略佈局和人力資源投入,實時跟蹤各項産業政策調整動態,把握各類業務風口,提高業務研究及創新能力。

涉足新興産業信託公司也需要轉變傳統商業模式。王俊説,在資金運用模式上,由傳統的債權投資逐漸向股權投資轉變,投資時限上逐步提高信託計劃期限,實行真正意義上的股權投資策略;投資時點上則需要選擇那些具有成長潛力、處於快速發展時期的項目。

“未來隨著我國多層次資本市場建設的持續推進,信託公司可圍繞定增、並購、上市、産業基金等開展資本市場業務,為企業提供多樣化的投融資選擇。”王俊説。

此外,業內人士表示,在與地方政府的長期合作中信託公司專業能力得到提升,通過PPP模式與地方政府合作可能比其他金融機構更有優勢,但採用PPP模式開展政信合作,從技術能力、項目運作等方面也對信託公司提出了新要求。信託公司需從産品、業務以及制度層面進行創新,解決好資金規模較大、期限較長、成本較低等問題。

守住風控底線

數據顯示,截至2015年末,信託業的風險項目個數為464個,規模為973億元,較3季度末環比下降10.16%,不良率為0.6%,信託業風險項目規模有所減少。

“信託創新要以風險可控為前提,信託創新往往伴隨著複雜的交易結構和全新的業務領域,在業務結構調整中信託公司需要守住風險管理底線。”王俊説。

以往,在傳統信託業務中,信託公司的風控措施包括融資方抵質押、擔保、政府增信等,內部也有一套標準化的風控流程。但隨著傳統業務佔比日益減少,創新業務不斷推出,信託公司的風控體系也需適時調整。

王俊説,信託公司在業務操作上,應盡可能簡化交易模式,出於業務需要而必須設計複雜交易結構的需充分考慮監管意圖和法律瑕疵。在産業佈局上,則要考慮所投行業政策扶持力度。一位信託公司人士表示,隨著信託公司業務結構轉變,風險管理模式也應從信用風險管理為主向包含信用風險、市場風險、流動性風險等在內的綜合風險管理轉變。

信託創新業務快速發展也會逐漸改變信託産品形態。業內人士表示,隨著股權投資信託逐漸為投資者所接受,未來信託期限會逐漸延長,類固定收益信託産品比重會逐步降低,以長期股權作為投資標的浮動收益類産品規模將快速增長。

翟立宏説,由於信託業正處於結構轉型期,未來信託産品的平均期限可能將加大波動。信託公司預計會加強風險管理,發行更多期限較短的産品來提高流動性和降低風險。(經濟日報記者 常艷軍)