九泰基金:以穩為主 建議配置黃金板塊和新興板塊

- 發佈時間:2016-02-15 14:16:36 來源:中國網財經 責任編輯:張明江

一.市場表現:全球金融市場震蕩劇烈,投資者避險情緒攀升。主要股票指數均下跌,美債收益率大幅下降,黃金和白銀價格上漲,其他大宗商品價格下跌,人民幣離岸匯率升值,美元貶值,日元大幅升值。

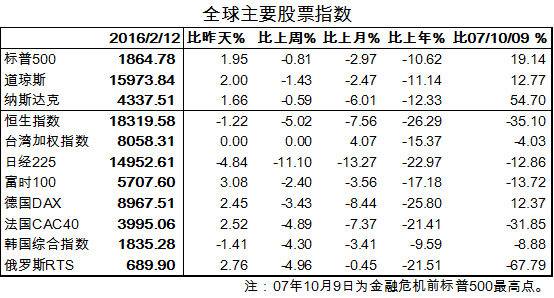

1.全球股市震蕩劇烈。主要股票指數均下跌,標普500下跌0.81%,日經指數下跌11.1%。

2.美國10Y期國債收益率降至1.74%,比上周下降12bp。

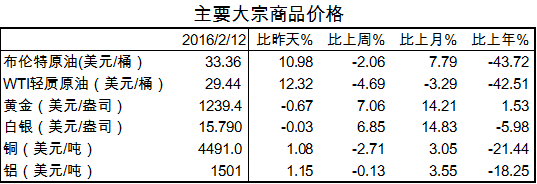

3.黃金和白銀分別上漲7.06%和6.85%,布油下跌2.06%,倫銅和鋁下跌2.71%和0.13%。

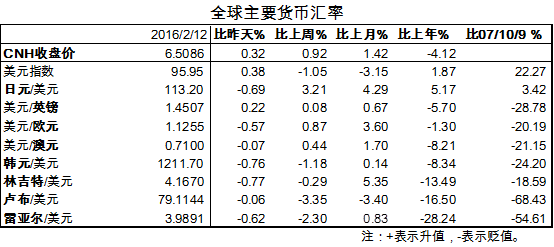

4.離岸人民幣升值0.92%,美元指數下跌1.05%,日元升值3.21%。

二.全球重要經濟事件

1、1月外匯儲備下降994億美元,好于預期。近期離岸人民幣連續升值,周行長接受財新記者採訪時再次表態,稱人民幣沒有持續貶值的基礎。

2、美聯儲加息可能推遲,歐央行可能繼續寬鬆。2月10、11日,美聯儲主席耶倫出席美國國會聽證會,發表半年度貨幣政策報告。耶倫並未就未來是否推遲加息給出明確的回答,但她反覆指出經濟中的風險因素,表明她對經濟的看法偏悲觀。歐洲央行稱,若通脹預期下降,歐央行將可能在3月推出進一步寬鬆舉措。

3、歐洲銀行危機初現,股市波動劇烈。歐洲德意志銀行2015年業績巨虧,凈虧損68億歐元。德銀的償付能力尤其是“應急可轉債”(Coco bonds, contingent convertible bonds)的償付能力受到質疑。截至2013年底,該行衍生品風險敞口高達54.7萬億歐元,且大量頭寸位於亞洲和中東。德銀股價春節期間最大跌幅12.5%,但週五德銀週五宣佈54億美元債券回購計劃後,股價大幅反彈,春節期間累計上漲2.9%。

三、假期市場及重要經濟事件點評

全球經濟增長預期低迷、歐洲銀行業風險暴露、原油等大宗商品價格大幅調整,市場避險情緒驟升,國外股市跌宕起伏(南韓科創板觸發熔斷,印度、俄羅斯股市跌幅最高時超過6%),黃金延續年初以來的漲勢。

從表面來看,歐洲銀行業(義大利和希臘銀行股大幅下跌13%和30%)風險暴露引發市場關於新一輪危機時刻即將到來的擔憂,美國經濟弱于預期,耶倫表態偏鴿派但弱于預期,是市場憂慮升高的直接引致因素。與此同時,全球經濟增長動能缺失,及年初此輪調整之前歐美股市處於高位(12個月TTMPE均大幅高於過去10年的歷史均值),共同使得估值和盈利之間的失衡矛盾明顯,這也是市場調整的重要背景。

再進一步看,主要發達經濟體陷入QE陷阱,寬鬆的貨幣政策對經濟增長的提振作用明顯遞減,市場對於這些政策效果的預期也不斷下調。這也是日本、歐央行、瑞典等國家和地區實行負利率但仍難以如之前那樣對股市起到明顯積極作用的重要原因(當然,一方面的原因在於,負利率擠壓了銀行的利差,降低了銀行的盈利能力和風險承受能力;更為主要地,這些負利率也未能有效傳導至儲戶在銀行的存款利率及企業借貸利率,利率的實際傳導渠道及效果也呈現不斷邊際趨弱的特徵)。

考慮到週邊市場面臨的這些問題並非暫時性問題,而屬於結構性問題和長期累積的問題,由此來看,週邊市場總體處於調整通道這一趨勢預計仍將繼續。發達經濟體和新興經濟體之間及各自內部貨幣政策和經濟基本面的差異明顯,由此帶來的資本流動特徵和市場狀況也將更為複雜。與此同時,目前歐洲銀行系統較08年整體更為安全(一級資本充足率已從8%升至14%,流動性也更充足),歐洲銀行業監管的三大支柱(單一監管機制、單一清算機制、存款保險聯盟)顯著強化其抗風險能力,總貸款額度高達5000億歐元的歐洲穩定基金(ESM)亦有助於有效維護金融業穩定,防止銀行危機的蔓延。

故總體而言,從歐洲銀行業來看,此時情況尚難以與“雷曼時刻”相提並論。當前應對危機的機制和手段更為積極主動和完備,更主要的問題在於經濟增長動能的不足以及傳統宏觀政策傳導面臨更多的挑戰。

人民幣貶值風險下降,市場焦點回歸經濟基本面和改革預期,同時需要留意可能出現的流動性衝擊(或貨政弱于預期的衝擊)。

離岸人民幣連續升值(從6.6升至6.5),背後的原因主要有兩個:一是12月外儲下降994億美元,低於前期降幅,亦明顯好于預期;二是美元相對走弱。聯繫最近發佈的15年4季度《貨幣政策執行報告》及財經雜誌對周行長的訪談,很明顯的信號在於,決策機構充分重視保持匯率穩定,諸如流動性和人民幣國際化等問題在必要時均以匯率穩定為重,這些政策表態無疑對於後續市場預期的趨穩能起到一定作用;同時,美元階段性走弱亦構成了較為明顯的“天時地利”。

往後看,在人民幣匯率稍有緩解之後,市場更為關注的經濟基本面以及改革問題。對於前者,主要的主要切入點為之後幾個月的房地産銷售數據、財政支出數據(相對應的是基建投資增速)及15年年報和16年1季報數據,對於後者,關注地方及中央兩會在供給側改革、國企改革所出臺的政策舉措。

與此同時,需要關注可能出現的流動性衝擊(或貨政弱于預期的衝擊)。可能存在流動性衝擊(或貨政弱于預期的衝擊)的原因主要有三方面:一是央行降低融資成本目標基本達成,此方面的動機有所降低;二是儘管人民幣貶值風險暫時緩解,但這不意味保持人民幣匯率穩定對國內貨幣政策放鬆的牽制解除(尤其是參照歷史,一旦避險情緒持續上升,對應地避險貨幣主要還是美元);三是決策者對供給側改革的重視(參見財經專訪一文)意味著寬鬆亦受到制約。

市場觀點:基本面、情緒面、政策面尚未出現明顯改善,市場並不具備持續好轉的基礎,相反,預計較為複雜的內外部市場環境對於市場人氣和信心的凝聚仍將起到負面約束作用。有賣方預計供給側改革主題或有一定機會,但從前期市場預期基本打滿以及供給側的落地生效更屬於中長期事件,從短期來看,其能否帶來更為明顯的機會,取決於政策上能否超預期,而從當前來看仍比較難,且今年四五月份大量産能過剩行業面臨債務到期問題,去産能和消化信用風險如何更好地處理和協調亦需要進一步觀察。從整體市場環境來看,短期內仍建議以穩為主,防禦為上,仍需注意好倉位的把握,配置上建議適當配置黃金板塊和新興消費板塊。