國海證券:A股將進入中級調整階段

- 發佈時間:2015-03-24 11:04:07 來源:中國網財經 責任編輯:張恒

中網網財經3月24日訊 今日盤中10:42,滬指開始大幅跳水;截止發稿,滬指跌逾2%,震蕩則近3%。

國海證券最新研報分析稱,隨著再次降息,第一階段即寬鬆與改革預期不斷自我實現和強化階段的結束,第二階段即寬鬆與貶值衝突階段開啟,大小盤在1季度也就是現在見到全年高點,未來2-3個月進入大小盤中級調整階段,所謂中級調整是指20%以上的幅度。

對於股市進入中級調整階段的原因,國海證券表示,當前央行干預匯率無異於投鼠忌器,干預能否成功的關鍵在於人民幣離岸市場是否配合,如果如過去一週,在岸和離岸市場價差擴大,必然會引發更大規模套利行為。而且中國版的量寬也不可能實現美國或日本式的效果即長短利率全面回落;同時,房地産投資增速很可能會滑向 0-5%,即投資增速遠未見底。

國海證券同時稱,當前創業板估值已經全面超越2000年納斯達克歷史高點時的估值。

附:國海證券研報《中級調整的必然邏輯》全文

1、市場短期觀點: 大小指數即將進入中級調整

去年 12 月底到今年3月前,我們一直強調市場的主要機會在中小創,但是 3月1 日第二次降息以來,我連續兩次週報都是明確提出存量行情基本結束,然而創業版又上漲了10%,上證指數也站上 3478,我們的觀點是否因此而變化呢?

再次堅定重申我們年度策略以來的觀點:隨著再次降息,第一階段即寬鬆與改革預期不斷自我實現和強化階段的結束,第二階段即寬鬆與貶值衝突階段開啟,大小盤在1 季度也就是現在見到全年高點,未來2-3 個月進入大小盤中級調整階段,所謂中級調整是指20%以上的幅度, 珍惜最後的撤退機會。 市場整體難以實現從估值修復跨越到業績回升。

短期主機板只有脈衝行情的可能,衝擊新高後大小盤一起回調。2季度市場機會將更加集中在個別增長明確的板塊和個股比如環保,核電,特高壓,部分化工,農業,消費醫藥等。

為何堅定認為中級調整展開?

1、當前央行干預匯率無異於投鼠忌器,干預能否成功的關鍵在於人民幣離岸市場是否配合,如果如過去一週,在岸和離岸市場價差擴大,必然會引發更大規模套利行為。而且中國版的量寬也不可能實現美國或日本式的效果即長短利率全面回落。

2、房地産投資增速很可能會滑向 0-5%,即投資增速遠未見底。開發貸增速底部都沒有看到,資金未流向地産。

3、 2 季度不存在補庫存的基礎,下游的地産,汽車,家電等當前庫存顯著高於往年同期水準,何需補庫存?上游的銅過去幾年融資銅庫存淤積,今年共需偏寬鬆,進口需求必然下降,也不存在大幅補庫存需求。

4、當前創業板估值已經全面超越2000年納斯達克歷史高點時的估值。

2、為何堅定認為即將中級調整?

2.1、央行干預匯率的投鼠忌器

本週市場最大的事件之一人民幣/美元單周漲幅創 07 年以來新高。央行干預痕跡顯著。中國央行的干預能否成功的關鍵在於人民幣離岸市場是否配合. 如果離岸市場也跟隨在岸市場升值,並且二者差值縮小,則干預是有效果的。但是,如果離岸市場不跟隨在岸市場一起升值,那麼央行的干預必然會導致二者差值的進一步擴大,就如過去一週出現的情形,這樣的結果將會導致人民幣套匯資本洶湧,加速資本外流。如此中國央行並沒有足夠的底氣持續強行讓人民幣升值。

我們認為,美元指數在 100 附近的調整級別較小,不會出現連續的月度回調。當前認為美元中期見頂的主要理由是耶倫的鴿派言論,降低通脹和加息幅度預期,對於聯儲今年是否加息的預期大幅下降。

美元是否繼續走強並不取決於聯儲是否今年加息。關鍵在於兩點:一者,聯儲是否會持續收縮資産負債表,緊縮的方式很多,加息只是其中之一,在通脹下行之際,實際利率的抬升不一定要靠加息,況且美國企業層面今年盈利增速進一步放緩的壓力很大。二者,日歐是否繼續配合,我們堅持認為,日本將會加碼 QQE,歐洲央行的 QE 會進一步擴大負利率譜係。

更重要的是,人民幣不存在走強的貨幣基礎。 1月中國基礎貨幣出現史無前例的零增長,中國版的量寬必須加碼。我一再強調,必須區分,好通縮(實際利率為正;CPI 很弱或為負;信用擴張,本幣升值)和壞通縮(實際利率為正;CPI 很弱或為負;信用收縮,本幣貶值)的區分。指出無論是美國80年代裏根改革還是 90年代中國的朱式改革,成功的核心背景就是在好通縮中實現國企改革和過剩産能的調整同時釋放金融風險。

顯然當前的所有的跡象在表明中國進入的是壞通縮,中國央行必然會奮力反擊以對抗壞通縮,在目前局勢下,對抗的主要武器必然是啟動中國版的量化寬鬆,而所有的量化寬鬆階段,本幣是不可能走強。這就是我為何説當前進入第二階段:寬鬆與貶值衝突階段。

最要命的是,中國版的量寬一定實現不了美國或日本式的效果:即長短利率的全面大幅回落。不僅不能回落,未來的結果就讓我們拭目以待吧。這些觀點我在年度策略裏已經講過。

2.2、房地産投資增速很可能會滑向 0-5%,即投資增速遠未見底

過去3 個月,中國表內貸款連續創出近年新高,但是,我們注意到房地産開發貸款累計增速卻下降到零,可見貸款並沒有流向房地産,這是與 2009 年和 2012 年初顯著不同的地方。去年 a4 季度以來房地産鬆綁政策力度不斷加大包括兩次大幅降息,但是 1-2月房地産銷售面積卻繼續顯著下降16.3%,加上銀行對房地産的惜貸繼續,開發貸增速在2季度見底並不確定,房地産投資上半年見底的可能性都不大,這個底部可能要下滑到0-5%。

我們注意到, 住房和城鄉建設部(住建部)正在醞釀發佈關於穩定住房消費的相關文件,其中包括兩條重要意見:一是將使用公積金購買首套房的首付比例降至兩成;二是下調二套房商貸首付比例至五成,下調房貸利率。該文件目前已得到財政部和央行支援。

對於房地産,我們的認識是,在供需格局基本實現平衡後,美元上升大宗商品價格回落所産生的一系列負向反饋才開始逐步顯現,在居民收入趨勢性下滑背景下,很難想像房地産投資需求會因為降低首付比例和房貸利率而大幅反彈。

2.3,2季度不存在補庫存的基礎

市場認為 2 季度會出現補庫存的原因是,美元中期回調大宗反彈,房地産+基建拉動中上游補庫存。對於美元和地産的認識上面已經講到,這裡説不存在補庫存基礎,主要是説,我們看到當前庫存顯著高於往年同期,去庫存的緩慢嚴重制約補庫存的可能。下游的房地産和汽車庫存都在歷史高位,銷售放緩,何需補庫存?至於上游的銅,不僅面對美元上升,而且今年供需格局偏寬鬆,去年融資銅庫存已經很高,今年進口需求必然是下降的,我們不知道為何要補庫存(當然正常的生産性補庫存除外)?有什麼樣的理由支援大宗需求和價格大幅反彈?

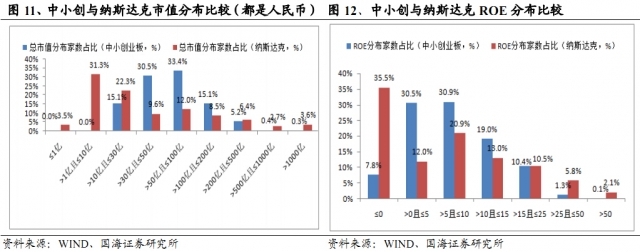

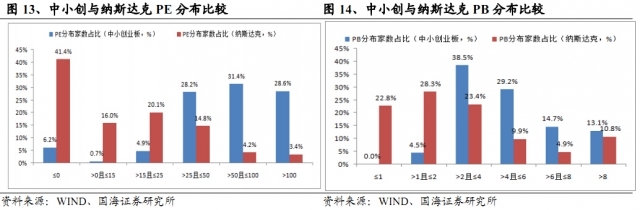

2.4、創業板估值已經全面超越 2000年納斯達克歷史高點時的估值

納斯達克綜合指數在 2000 年 3 月 10 日見到歷史大頂 5132 點,當天納指的 PE80 倍,PB7 倍,PS6.25 倍,而當前創業板綜合指數的 PE 為 82 倍,PB6.97 倍,PS9.94 倍,可以説已經全面超越了納指見頂時的估值水準。作為策略研究員,我們絕對不會在此時仍然大唱牛市來了。如果你認為神創板已經不需要看任何估值那就請繼續堅持自己的信仰吧。

應對策略

當前市場看多主機板週期藍籌和創業板的邏輯出現分裂. 看多週期藍籌是因為當前的中國類似于 82 年後裏根時期的美國,國企改革和利率下行共同推動股市慢牛;而看多創業板認為80倍PE也不高則是基於2000年美國網際網路+泡沫的頂峰時期納斯達克的PE一度超過150 倍,10 年後這些公司的業績開始兌現PE 下降。

我們認為,既然是比較,主機板和創業板放在一個時代背景下會更符合邏輯。既然你認為我們當前這种經濟持續下行個股市上漲類似于 80 年代美國裏根時期的改革牛,那麼對於創業板,我們合理的比較對象就是80年代的納斯達克。下圖就是80年代的納斯達克指數,最多上漲了3-4 倍。

有人會提出,80年代沒有網際網路,二者不存在比較的基礎,所以要選擇 2000年的納斯達克進行比較。但是不要忘記的是,美國的主機板和創業板在歷史上基本是保持了很好的一致性,90 年代是美國經濟增長的黃金10 年,不僅創造了納斯達克的牛市,同時也是道瓊斯和標普500的大牛市。而這點顯然與我們當前的情況並不一致。

當前的中國與 90 年代的美國沒有可比性,這是問題的關鍵,90 年代是美國在 20 世紀黃金般增長的10 年,也是增長確定性最高的10 年,是一個生産率和投資報酬率顯著提升的 10 年,是一個技術提升可以戰勝通脹壓力的 10年。而當前中國所處的時代,是一個投資報酬率不斷下降的時代,雖然未來將不斷改善,但是改善的過程是充滿不確定性的。某種程度上可以説,90 年代是美國增長最好的時代,而當前的中國卻是最差的時代,增長的方向雖然確定,但是增長本身充滿變數。所以這樣的類比邏輯很難成立。

註冊制今年將確定性推出,深港通也已箭在弦上,當前中國網際網路生態早已融入全球甚至領先於全球,我們認為,如果一定要比較,那麼最理想的比較對象就是當前的納斯達克,這才是註冊制下創業板未來的圖景。

我們選取了納斯達克綜合指數(含 2600 多只股票)與中國的中小板+創業板(共 1150隻股票)作了系統的比較。無論是絕對市值分佈還是 PE,PB 分佈,中國的創業板都是系統性高估。相對納斯達克,創業板享有高 PE 高 PB 的個股明顯過多。意味著在註冊制推出之前,中小創內部估值的系統性分化必然會出現,而接下來的這次中級調整就是系統性分化大浪淘沙的過程,雞犬升天的日子可能一去不復返。

配置建議:

堅持認為中級調整將展開,本週不建議追高,減倉是合適的尤其是融資盤。2 季度市場機會將更加集中在個別增長明確的板塊和個股比如環保,核電,特高壓,部分化工,農業資訊化消費醫藥等。一部分機會集中在強者恒強的白馬成長,另一部分建議關注當前價格仍在15 元以下,總市值仍在 50億以下的消費醫藥等個股。具體來看,A、前期強勢的週期藍籌股比如非銀地産建築高鐵鋼鐵等反彈都是減倉的機會;B、對於一直推薦的白馬成長(消費醫藥資訊技術中) ,可以繼續持有;C、中游製造裏面政策受益明確增長明確的行業,比如特高壓,環保,核電,汽車家電,部分化工(複合肥農藥印染等)等。D、農業比如農業資訊化,種子等相關子行業,人民幣貶值中央最擔心的可能就是農業,事關穩定大局。

3、中期觀點:再次降息宣告第二階段即寬鬆與貶值衝突的開啟

我們堅持在年度策略《兩路兩世界》中的判斷:我們將 2015 年市場表現分為 3 階段,再次降息宣告第一階段即寬鬆和改革預期自我加強階段的結束和第二階段寬鬆與貶值衝突的開啟。

我們認為1 季度大小盤出現年度高點概率極大。週期藍籌均值回歸已經結束,但新的上漲邏輯並未確立也難以確立。雖然我們一直強調轉型成長的大邏輯不應被顛覆,但是海外中概股的過去幾個月紛紛大幅下跌的事實也在提醒我們一味的看多創業板也不行。過去兩個月中小板和創業板的創新高證明了我們的判斷,如下圖滬深300市值比重回升到基期的0.94倍後下降到 0.87 倍,而同時中小板和創業板的市值比重前期快速下降後大幅反彈到 1.23和1.83倍,(注:2012年 11月 30日,創業板指數在600點,市值最小的階段) .

中期來看,我們需要思考的是,一者,在當前的內外背景下,再次降息後寬鬆的空間有多大?隨著1季度經濟進一步惡化尤其是衝擊到就業後, 但考慮到人民幣貶值壓力以及去杠桿的結構調整任務,本次降息後再次降息的可能性已經很小。而降準則更是一個中性對衝政策,全年還有1-2 次。中國的結構性問題並不會因為降息就可以改變,傳統製造業産能過剩的問題也不是依靠降息降準就可以解決的,而且連續降息反而會再次觸發房地産投機預期。二者,如果第二次降息後,投資仍然看不到見底反彈怎麼辦?能否看到寬財政?因為貨幣寬鬆後,必須有私人投資或者政府投資跟進才行,但是在政府收入趨勢性下降,舉債受限,PPP模式前途未卜,投資能否跟進是不確定的。三者,更重要的問題是,市場看多牛市,認為是改革牛所以可以忽視基本面的最根本的理由是,資本市場的繁榮可以降低融資成本,擴大直接融資比例,但是那些過去兩年通過定向增發,市值管理的所謂轉型升級的上市公司如果在 2015 年報出的業績一再低於市場預期,那麼所謂的改革牛最根本的邏輯就會崩塌,至少在今年這是一個無法回避的巨大考驗。

風險提示:地産銷售持續超預期好轉,量價齊升,帶動整個中上游週期行業持續上漲。行情的持續性超過我們的預期。