市值縮水50億:聯想還能獲資本市場青睞嗎

- 發佈時間:2016-05-13 10:08:41 來源:人民網 責任編輯:張潔欣

日前,聯想市值一天之內蒸發了50億港元,主要原因是金融機構對聯想手機業務保持悲觀,並且降低了股票評級。面對進入今年以來一直飽受爭議的聯想,業內不禁要問,聯想未來還能重獲資本市場的青睞嗎?

在回答上述問題之前,我們不妨看看聯想為何遭遇諸多知名金融機構評級的下調。就像業內熟知的,聯想手機業務一直飽受業內詬病,而支撐目前聯想營收和利潤核心的傳統PC産業又持續低迷,一個是核心,另一個是未來,但不幸的是,聯想無論是現在的核心,還是未來的業務表現均不理想,資本市場不看好也在情理之中。但事實遠非看起來這般簡單,當我們仔細研讀聯想的財報和市場表現還是發現了一些端倪。

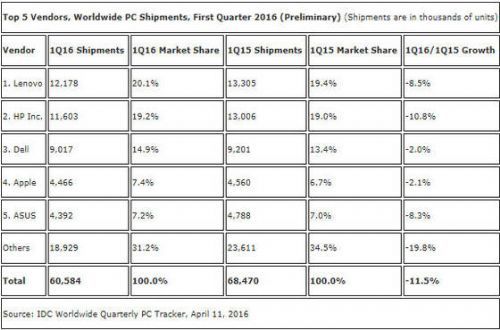

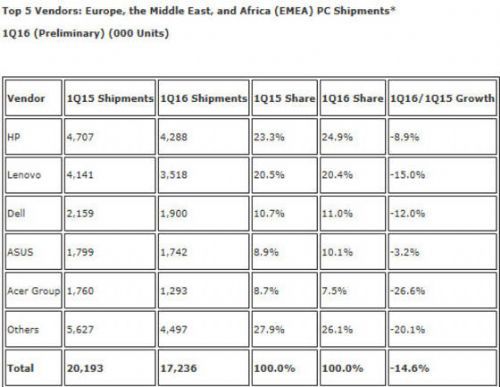

先來看看聯想核心業務PC的表現。據IDC和Gartner的統計,今年第一季度,聯想PC出貨量同比下滑8.5%和7.2%,雖然在整個PC産業低迷的情況下,聯想PC的下滑幅度低於當季整個PC大盤的下滑,但作為全球PC市場的老大,在排名前5的PC廠商中,聯想下滑的幅度超過了其中的戴爾、蘋果和華碩。而在EMEA市場,聯想PC的出貨量更是同比下滑高達15%,不僅超過了當季EMEA市場14.6%的平均下滑幅度,在市場排名前5的廠商中,其下滑率也是僅次於Acer而排在下滑廠商中的第二位。

在此也許有人(包括聯想)會辯稱,全球PC市場整體下滑,聯想下滑幅度小于整體市場的下滑幅度應該表現不錯。不過我們提醒聯想的是,PC市場的下滑從2012年就已經開始,之前聯想同樣是在PC市場下滑的情況下,幾乎每個季度的PC出貨量都是逆勢兩位數的同比增長,而對手則是兩位數的同比下滑。但從去年開始,聯想PC的出貨量首次出現了負增長,直至目前負增長數開始大於部分競爭對手。這只能説明一個問題,就是作為聯想核心業務的PC在産業中的競爭力出現了下降,並直接導致了營收和利潤的下滑。例如聯想在上個季度中,個人電腦業務的營收同比下降12%,稅前利潤同比減少18%。而被業內一直詬病的聯想手機業務營收也不過是同比下降了4%而已。

由此可見,表面上看,聯想業績的下滑是其移動業務表現不佳所致,實質上聯想核心業務競爭力下滑未能對其移動業務形成有效支撐才是內在的不為人知的原因。畢竟聯想並購摩托羅拉移動之後,在整合期內業績的波動(例如虧損)是在聯想和業內預料之中的,而在這個整合過渡期內,聯想核心業務的表現至關重要。

再來看聯想的移動業務,據市場統計分析機構IDC預測,在截至今年3月的季度中,聯想智慧手機出貨量僅為1080萬部(險些滑出千萬級的行列),同比大幅下降42%,環比驟降46%,,遠低於華爾街預計的1500萬~1800萬部。如果我們按照上個季度聯想手機出貨量80%左右來自海外市場的比例計算,聯想手機在中國本土市場的出貨量充其量不會超過300萬部,這個出貨量不要説什麼第幾陣營,已經是被邊緣化的信號。

坦率地講,之前我們一直希望聯想能夠回歸中國市場,至少將中國市場作為重點來予以開拓,而聯想在今年年初也確實提出了重新回歸中國市場的策略,但從今年第一季度聯想手機業務的表現看,我們不知道聯想在中國智慧手機市場是否還有機會,確切地説是是否已經錯過了機會。

從聯想移動業務經過數次人事、部門及産品結構的調整後,目前聯想手機的定位是:回歸之後的ZUK將走聯想全線渠道,定位在1500元~2000元檔;Moto將定位2500元以上中高端市場;樂檬則定位千元左右主打線上電商市場。其實只要仔細觀察就會發現,聯想重新定位的這三大品牌手機産品線均面臨強勁的對手,且對手的品牌、市場表現,尤其是上升的勢頭要明顯優於聯想,例如中高端市場的華為、OPPO、vivo;千元機市場的小米、魅族等。當然,我們還沒有算上樂視、360等這些新晉網際網路手機品牌廠商的攪局。可以説聯想重新聚焦中國手機市場的策略在未來可謂挑戰重重。而面對挑戰,聯想理應結合自己的資源和既有優勢重新審視和權衡其手機業務的海外與中國市場策略到底孰重孰輕,儘管是年初剛剛制定回歸或者説將中國市場作為其手機業務重點的策略。另外,在中國手機市場,是以走量的規模為主,還是以營收和利潤為先也是需要聯想好好重新斟酌的。

日前,聯想市值一天之內蒸發了50億港元,主要原因是金融機構對聯想手機業務保持悲觀,並且降低了股票評級。面對進入今年以來一直飽受爭議的聯想,業內不禁要問,聯想未來還能重獲資本市場的青睞嗎?

在此也許有人(包括聯想)會辯稱,全球PC市場整體下滑,聯想下滑幅度小于整體市場的下滑幅度應該表現不錯。不過我們提醒聯想的是,PC市場的下滑從2012年就已經開始,之前聯想同樣是在PC市場下滑的情況下,幾乎每個季度的PC出貨量都是逆勢兩位數的同比增長,而對手則是兩位數的同比下滑。但從去年開始,聯想PC的出貨量首次出現了負增長,直至目前負增長數開始大於部分競爭對手。這只能説明一個問題,就是作為聯想核心業務的PC在産業中的競爭力出現了下降,並直接導致了營收和利潤的下滑。例如聯想在上個季度中,個人電腦業務的營收同比下降12%,稅前利潤同比減少18%。而被業內一直詬病的聯想手機業務營收也不過是同比下降了4%而已。

由此可見,表面上看,聯想業績的下滑是其移動業務表現不佳所致,實質上聯想核心業務競爭力下滑未能對其移動業務形成有效支撐才是內在的不為人知的原因。畢竟聯想並購摩托羅拉移動之後,在整合期內業績的波動(例如虧損)是在聯想和業內預料之中的,而在這個整合過渡期內,聯想核心業務的表現至關重要。

再來看聯想的移動業務,據市場統計分析機構IDC預測,在截至今年3月的季度中,聯想智慧手機出貨量僅為1080萬部(險些滑出千萬級的行列),同比大幅下降42%,環比驟降46%,,遠低於華爾街預計的1500萬~1800萬部。如果我們按照上個季度聯想手機出貨量80%左右來自海外市場的比例計算,聯想手機在中國本土市場的出貨量充其量不會超過300萬部,這個出貨量不要説什麼第幾陣營,已經是被邊緣化的信號。

坦率地講,之前我們一直希望聯想能夠回歸中國市場,至少將中國市場作為重點來予以開拓,而聯想在今年年初也確實提出了重新回歸中國市場的策略,但從今年第一季度聯想手機業務的表現看,我們不知道聯想在中國智慧手機市場是否還有機會,確切地説是是否已經錯過了機會。

從聯想移動業務經過數次人事、部門及産品結構的調整後,目前聯想手機的定位是:回歸之後的ZUK將走聯想全線渠道,定位在1500元~2000元檔;Moto將定位2500元以上中高端市場;樂檬則定位千元左右主打線上電商市場。其實只要仔細觀察就會發現,聯想重新定位的這三大品牌手機産品線均面臨強勁的對手,且對手的品牌、市場表現,尤其是上升的勢頭要明顯優於聯想,例如中高端市場的華為、OPPO、vivo;千元機市場的小米、魅族等。當然,我們還沒有算上樂視、360等這些新晉網際網路手機品牌廠商的攪局。可以説聯想重新聚焦中國手機市場的策略在未來可謂挑戰重重。而面對挑戰,聯想理應結合自己的資源和既有優勢重新審視和權衡其手機業務的海外與中國市場策略到底孰重孰輕,儘管是年初剛剛制定回歸或者説將中國市場作為其手機業務重點的策略。另外,在中國手機市場,是以走量的規模為主,還是以營收和利潤為先也是需要聯想好好重新斟酌的。

綜上所述,我們認為,聯想未來能否重新獲得資本市場的青睞,關鍵在於其核心PC業務能否恢復正增長,即便是在PC下滑影響下的負增長也應至少保持全球前5大PC廠商中最低才行。其次就是手機業務,能否在未來的季度中遏制出貨量的下滑(先不考慮營收和利潤)並迅速恢復增長。而要實現這些,聯想的挑戰頗大。

- 股票名稱 最新價 漲跌幅