圓通將借殼上市 創始人喻會蛟或成快遞業首富

- 發佈時間:2016-03-24 07:58:39 來源:新京報 責任編輯:王磊

打算IPO上市的圓通速遞加快了其上市步伐。3月22日晚間,大楊創世發佈公告,圓通速遞將以175億元的價格向其借殼上市。這也是繼去年底申通快遞擬借殼艾迪西之後,又一快遞巨頭選擇借殼登陸資本市場。

評估價值大增4倍

圓通速遞借殼大楊創世一事,在籌劃兩個月後揭開“廬山真面目”。3月22日,停牌三個月的大楊創世披露重組預案,擬出售自身服裝製造資産,同時發行股份收購圓通速遞全體股東股份。

在大楊創世披露的重組“三部曲”中,大楊創世擬將全部資産與負債作價12.34億元出售給圓通速遞控股股東蛟龍集團以及雲鋒新創,兩者分別通過現金支付11.35億元、9872萬元。

成為“空殼”後,大楊創世將向圓通速遞全體股東非公開發行A股股份,購買圓通速遞100%股權。截至評估基準日,圓通速遞評估價值175.27億元,評估增值141.2億元,增值率為413.18%。經協商,交易作價定為175億元。

在本次借殼交易中,大楊創世還擬向圓通創始人喻會蛟、張小娟夫婦、以及阿裏創投等7名特定對象非公開發行股票,擬募集配套資金不超過23億元,用於轉運中心建設和智慧設備升級項目、運能網路提升項目、智慧物流資訊一體化平臺建設項目建設。

重組完成後,蛟龍集團將成為上市公司的控股股東,圓通速遞將成為上市公司的全資子公司,圓通速遞將實現借殼上市。

圓通毛利率連續3年下降

圓通速遞由浙江桐廬人喻會蛟創立於2000年,初始註冊資本僅100萬元。2005年,圓通和淘寶簽約,成為後者最主要的線下物流供應商。經過十餘年發展,圓通速遞目前在全國範圍已擁有自營樞紐轉運中心60個,終端網點超過2.4萬個,縣級以上城市覆蓋率達93.9%,目前擁有2架自有貨機,1架租賃貨機,開通全貨機航線數量3條,全貨機運作航站數量為4個。

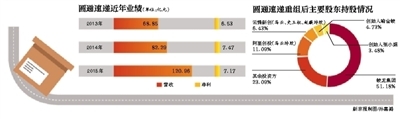

重組預案顯示,圓通速遞2013年度、2014年度和2015年度分別實現營業收入68.85億元、82.29億元和120.96億元,營業收入年均複合增長率為32.54%。然而凈利潤數據卻並沒有如此亮麗,2015年的圓通速遞凈利潤從2014年的7.47億元下降至7.17億元。

毛利率數據則表現得更為直觀。2013年度、2014年度和2015年度,圓通速遞主營業務毛利率分別為21.49%、16.79%和13.42%,連續3年下滑。

對於圓通毛利率連續下滑,業內人士認為,成本的上升和競爭的白熱化是利潤率下滑的主要因素。此外,快遞企業通過“價格戰”佔據份額,也是造成快遞行業規模不斷增長而行業平均單價卻呈現下降趨勢的原因。

而借殼上市後,圓通速遞承諾2016-2018年度扣非後歸屬於母公司所有者的凈利潤分別不低於11億元、13.3億元、15.5億元。

【爭搶第一棒】

快遞第一股 圓通OR申通?

在圓通上市之前,另一快遞巨頭申通已于2015年10月宣佈借殼艾迪西上市,目前,申通的借殼評估正在進行中。快遞第一股究竟花落誰家還未可知。

讓圓通速遞登陸資本市場,早在3年前便在喻會蛟的計劃中。2013年,圓通速遞便聘請立信會計師事務所為其IPO上市提供財務審計服務,其IPO第一階段盡職調查工作也全面展開。

不過漫長的IPO準備讓圓通速遞上市步伐慢人一步。2015年12月,上市公司艾迪西宣佈申通快遞作價169億元借殼上市。

3月1日,艾迪西發佈公告,稱申通快遞借殼評估、審計工作正在持續進行;獨立財務顧問和其他機構正在持續開展盡職調查工作。這意味著申通快遞借殼還處於前期盡職調查階段,離監管層審核還需一段時間。圓通與申通誰將成為A股快遞第一股,還有待觀察。

新京報記者對比發現,提出上市較晚的圓通估值卻比申通略高。申通快遞承諾今年實現11.7億元的凈利潤,以交易對價計算,市盈率為14.4倍。圓通速遞承諾今年實現11億元凈利潤,相應的市盈率為15.9倍。

【同業爭上市】

競爭加劇 順豐中通拉開上市序幕

受申通快遞標桿效應的影響,順豐、中通等國內主要快遞企業也紛紛加速與資本市場對接的步伐。

2月18日,“不差錢”的順豐發佈《上市輔導公告》稱,順豐控股(集團)股份有限公司擬在國內證券市場首次公開發行股票並上市。

2月22日,媒體報道,中通快遞正計劃在美國進行IPO。時間定於今年下旬或2017年年初,融資規模在10億-20億美元。僅一日之後,宅急送對外宣佈公司倉、運、配三大事業部獨立經營。媒體報道宅急送此番內部業務架構的調整意味著其二輪融資或已敲定。2月28日,韻達速遞在上海宣佈啟動與多家機構在戰略與資本上的共同合作。參與合作的機構包含復星集團、中國平安、招商銀行等。

業內人士表示,儘管行業收入增長較快,但目前快遞行業平均利潤率已經從十年前的20%下降到現在的3%至5%左右,競爭較為激烈。“今年快遞行業資金緊張的問題可能隨著價格戰的常態化而更為明顯。”業內人士表示,對於快遞行業龍頭來説,若在近期完成上市手續及流程,其先發優勢明顯。

國金證券在最近出具的快遞行業深度報告中也表示,增速放緩後,我國快遞業甚至有可能出現産能過剩現象。2017年之前,主流快遞企業將衝刺上市,同時也將上演大量兼併重組事件,突破經營瓶頸。

【股東都有誰】

馬雲、趙薇有望“賺”上一筆

在圓通上市後,創始人喻會蛟、張小娟夫婦的身價有望突破300億元,成為快遞行業首富。此外,馬雲、趙薇、史玉柱等也有望借圓通上市狠賺一筆。

在2月份胡潤研究院發佈的《2016胡潤全球富豪榜》中,順豐集團創始人王衛憑藉46億美元(約合299億元人民幣),奪得快遞行業首富。圓通創始人喻會蛟、張小娟夫婦以24億美元(約合156億元人民幣),居快遞行業富豪榜第二位。

而在圓通上市後,喻會蛟、張小娟夫婦持有的股份比例雖然將降低至64.36%。但券商研報預計,圓通上市後市值將達到473億元。以此計算,喻會蛟、張小娟身價將達到304.42億元。

這意味著圓通上市後,喻會蛟、張小娟夫婦將身價翻番,並超越王衛成為快遞業新首富。

而在圓通速遞上市上狠掙一番的不僅喻會蛟、張小娟夫婦。2015年4月,圓通速遞引入戰略投資者,阿裏創投、雲鋒新創以25億元取得圓通速遞20%股份。阿裏創投、雲鋒新創背後均有馬雲身影。馬雲持有阿裏創投80%股份,雲鋒新創除馬雲外,還有史玉柱的巨人投資、影視明星趙薇也是其股東之一。

圓通上市後,阿裏創投、雲鋒新創的股權將被稀釋到11.09%和6.43%。以此計算,上市後對應市值將分別為52.46億元、30.41億元,較入股時增值57.87億元。