海南礦業上市近四年後 一募投項目“0投資” 管理費用率現“過山車”

2014年的12月9日,海南礦業在上交所上市。如今將近4年過去,該公司IPO時一個4.7億元的募投項目,截至2018年半年報公佈仍是0投資。

不僅如此,與公司在IPO和此後定增時對募投項目樂觀的盈利預期不同,海南礦業2015年-2017年及2018年前三季度主營業務總計虧損9.6億元。

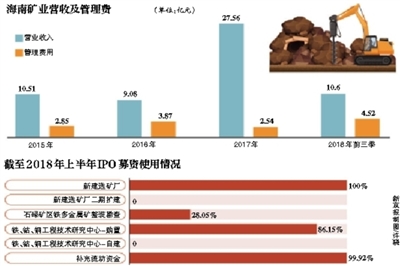

記者還發現,海南礦業近年來管理費用率呈現過山車式波動,2015年-2017年和2018年前三季度管理費用率分別為27.13%、42.66%、9.21%和42.66%。

公開資料顯示,截至2018年三季報,上海復星産業投資有限公司和上海復星高科技(集團)有限公司分別持有34.38%和17.19%的股份,郭廣昌為公司實際控制人。

2016年7月8日,海南礦業就與實控人旗下復星財務公司簽訂了金融服務協議,由復星財務公司為海南礦業提供存款等服務。業內人士認為,這意味著海南礦業實質上成為復星集團的融資平臺之一。

11月23日,新京報記者致電海南礦業,公司相關負責人拒絕在電話中回答記者問題,稱一切以公告為準。

IPO募投項目收益與承諾差距大,有項目4年0投資

海南礦業當初IPO發行1.87億股,發行價格為10.34元,募集資金總額為19.30億元,扣除發行費用1.71億元後,實際募資凈額為17.59億元。上述募集資金已于2014年11月28日到賬。

在資金使用上,募集資金中有4.9億元投向新建選礦廠項目,4.7億元投向新建選礦廠二期擴建項目,3億元投向石碌礦區鐵多金屬礦整裝勘查項目,1億元投向鐵、鈷、銅工程技術研究中心,4億元用於補充流動資金。

對於新建選礦廠項目,海南礦業在招股書中表示,項目達産後,每年將新增貧礦處理能力200萬噸,年産品位點63%的鐵精粉80萬噸。預計本次募投項目實現年均收入4.73億元,年均利潤8546萬元,項目財務內部收益率23.57%。

招股書對新建選礦廠二期擴建項目,這樣描述:項目將實現年均收入4.67億元,實現年均利潤1.02億元,項目財務內部收益率為26.77%。

新京報記者查閱海南礦業財報發現,上述承諾年均利潤1.02億元的項目,截至2018年半年報,公司尚未進行投資。

海南礦業發佈的2018年上半年募集資金存放與實際使用情況報告顯示,新建選礦廠二期擴建項目募集資金承諾投資金額為4.7億元,實際投資金額為0;石碌礦區鐵多金屬礦整裝勘查項目實際投資8413.64萬元,與承諾的3億元投資額相比,仍有2.16億元的缺口;鐵、鈷、銅工程技術研究中心實際投資金額為6516.71萬元;補充流動資金3.99億元。截至2018年6月30日,海南礦業實際使用的IPO募集資金為10.37億元。

2014年12月10日,海南礦業發佈公告稱,公司將5.66億元募集資金置換募投項目中預先投入的自有資金。其中,新建選礦廠項目置換4.9億元;石碌礦區鐵多金屬礦整裝勘查項目置換7635.79萬元。

上述承諾投資4.7億元的新建選礦廠二期擴建項目,為何實際投資額為0?11月23日,海南礦業相關人士拒絕在電話中回答記者問題,稱一切以公告為準,並要求記者發採訪函。截至發稿時,未得到回復。

值得注意的是,海南礦業2015年5月發佈的《前次募集資金使用情況專項鑒證報告》中披露,新建選礦廠項目當時産能利用率為78%,2014年實現凈利潤1141.87萬元,2015年1-3月份凈利潤為-237.21萬元。這與其在招股書中承諾的8546萬元的年均利潤相去甚遠。

定增募投項目投資額也有缺口

2016年7月,海南礦業發佈定增預案,擬以10.17元/股的價格,向不超過10名特定投資者,發行不超過8805.03萬股,募集金不超過11.89億元。其中8億元投資于海南石碌鐵礦地採及相關配套工程,1.89億元用於資源類大宗商品供應鏈綜合服務項目,2億元補充流動資金。

海南礦業通過上述定增實際募資總額為8.93億元,扣除發行費用1.68億元後,實際募資凈額為8.76億元。公司表示,將按照輕重緩急的順序投入各募集資金投資項目,募集資金不足部分由公司以自有資金或通過其他融資方式解決。募集資金于2017年1月26日到賬。

海南礦業對上述兩大募投項目寄予厚望。海南石碌鐵礦地採及相關配套工程項目,公司預計完全達産後,每年能夠産生凈利潤0.8億-2.0億元;而資源類大宗商品供應鏈綜合服務項目,海南礦業預計,投産運營後,公司的鐵礦石年加工和銷售能力將逐步提升至1000萬噸以上,穩定運營後,預計每年能夠為公司帶來凈利潤約6400萬元。

同IPO募投項目一樣,海南礦業在上述定增募資中,再次用募集資金置換了公司投資。同時,截至2018年6月30日,公司投資進行緩慢。

2017年4月22日,海南礦業發佈公告稱,公司擬置換預先投入募投的海南石碌鐵礦地採及相關配套工程2.83億元自籌資金。而在其發佈的2018年上半年募集資金存放與實際使用情況報告中,新京報記者發現,海南石碌鐵礦地採及相關配套工程實際投資金額扣除置換的2.83億元後僅為6700萬元;資源類大宗商品供應鏈綜合服務項目實際投資金額為1205.14萬元。

管理費用率現“過山車”,“躲過”ST

記者查閱海南礦業財報發現,公司管理費用率呈現過山車式波動。

2015年-2017年和2018年前三季度,海南礦業的營業收入分別為10.51億元、9.08億元、27.56億元和10.6億元,同期管理費用分別為2.85億元、3.87億元、2.54億元和4.52億元,同期管理費用率分別為27.13%、42.66%、9.21%和42.66%。

相較于2015年,海南礦業2016年管理費用率大幅上升。記者查閱其管理費用明細發現,公司2016年工資、社會保險費及福利費為2.35億元,較2015年的1.3億元大增80.77%;停産損失費為6893.92萬元,較2015年的3217.13萬元大增114.28%。

2018年三季度,海南礦業管理費用率再次飆升至42.66%。10月8日,公司發佈《關於計提公司離崗待退人員費用的公告》稱,擬對未來離崗待退人員的相關福利進行計提,金額預計為2億-3億元,將影響本年度利潤降低2億-3億元。

與管理費用起伏變化同步,海南礦業的凈利潤也正負間隔變化。財報數據顯示,2015年-2017年和2018年前三季度分別實現凈利潤1019萬元、-2.86億元、4554萬元和-5.36億元。

此外,新京報記者注意到,2015年海南礦業靠著一筆“無法支付的應付款”成功扭虧。2015年海南礦業實現凈利潤1019.14萬元,而同期營業凈利潤為-1747萬元,同期營業外收入3740.99萬元。其中無法支付的應付款轉入為2189.49萬元,對營業外收入貢獻最大,並且上期金額為0。

業內人士對新京報記者表示,由於無法支付的應付款轉入營業外收入需要交納所得稅,大多數企業往往不會將其轉入收入,而是放在應付款項下長期挂賬。

海南礦業將這筆2189.49萬元的應付款轉入營業外收入後,得以成功扭虧。

頻繁發債,與復星集團存在金融服務關係

2016年9月22日,海南礦業發行1.06億元公司債,期限為5年期,前三年票面利率為5.65%,發行人主體評級為AA。2017年3月28日,海南礦業發佈《海南礦業股份有限公司公開發行2017年公司債券(面向合格投資者)(第一期)發行公告》,發行2億元公司債,票面利率為6.50%。

記者發現2018年以來,海南礦業加大了債券發行力度。

2018年5月25日,海南礦業發佈《關於香港子公司境外發行美元債券的公告》,公司擬通過全資子公司香港鑫茂投資有限公司在境外發行總額不超過3億美元債券,上市地點在中國香港或新加坡交易所。本次債券發行期限為不超過5年(含5年),一次或多次完成發行,每半年付息一次,具體利率視資金市場供求關係確定。募集資金用於包括但不限于補充流動資金及償還貸款。海南礦業將為本次發債提供無條件、無從屬、不可撤銷的擔保。

不到一個月,海南礦業再次發佈融資計劃。2018年6月23日,海南礦業發佈《關於擬發行非公開定向債務融資工具的公告》,公司擬申請不超過人民幣6.5億元(含6.5億元)的非公開定向債務融資工具(PPN),期限為不超過5年(含5年),可以為單一期限品種,也可以為多種期限的混合品種。募集的資金將主要用於補充營運資金或償還公司債務。

新京報記者注意到,從2016年7月8日起,海南礦業就與公司實控人旗下復星財務公司簽訂了《金融服務協議》,由復星財務公司為海南礦業提供存款服務、授信服務、結算服務以及其他金融服務。《金融服務協議》的有效期限為1年,自2016年7月22日起計算。上述協議分別於2017年、2018年續延。

業內人士向新京報記者表示,這意味著海南礦業實質上成為公司實控人復星集團的融資平臺之一。

新京報記者 柳川

(責任編輯:張明江)