編者按:深圳市宇順電子股份有限公司(以下簡稱“宇順電子”)于1月11日發佈公告稱,公司擬作價200億收購成都潤運文化傳播有限公司(以下簡稱“成都潤運”)100%股權。收購完成後,宇順電子的實際控制人將由解直錕變為星美創始人覃輝,即成都潤運實現借殼上市。

但市場對此次收購卻並不看好。數據顯示,宇順電子于2017年7月17日開市起停牌,停牌前一交易日報收11.68元;2018年1月11日宇順電子復牌,復牌當日報收12.85元;截至2月14日收盤,宇順電子報收8.11元,較停牌前股價跌去30.6%。

成都潤運原屬在港上市的星美控股所有,主要資産即星美影院。星美控股于2017年9月12日發佈公告,擬以出售、分拆或其他形式向買方出讓成都潤運文化傳播有限公司的全部或部分股權或權益,收購目標資産的初步作價約為人民幣200億元。

公告發佈當日,星美控股股價報收3.93港幣,截至2月14日收盤,星美控股股價報收3.93港幣,與彼時價格持平。可見星美控股股東對這場交易也未視為利好。

此次成都潤運借殼宇順電子存在著諸多疑點。

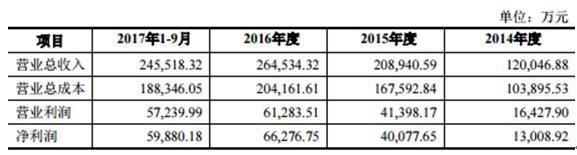

一是成都潤運業績數據增長過於完美,出現逆行業增長。數據顯示,成都潤運2014年-2017年1-9月實現營業總收入分別為120,046.88萬元、208,940.59萬元、264,534.32萬元、245,518.32萬元;凈利潤分別為13,008.92萬元、40,077.65萬元、66,276.75萬元、59,880.18萬元。

據證券市場週刊報道,2016年全國電影總票房僅有 457.12億元,同比微增3.73%。反映在各家院線公司上就是收入全部止步不前,A股上市院線收入停滯,有的甚至出現下降。

二是成都潤運凈利潤率超高不合邏輯,竟然高於萬達。成都潤運2014年至2017年1-9月凈利潤率分別為10.84%、19.18%、25.05%、24.39%。證券市場週刊報道,萬達的毛利率屬於較高水準,多年來基本保持在35%上下,但其凈利潤率最高時也不過15%左右,也只有成都潤運的60%左右。眾所週知的是,萬達多數影院依託萬達廣場,在租金、觀影人群等方面有著天然的優勢,成都潤運運營的星美又如何能獲取比行業龍頭更高的利潤率呢?

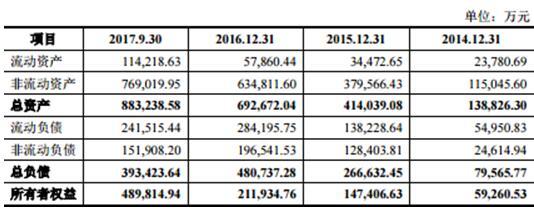

公告顯示,成都潤運2014年至2017年1-9月總負債分別為79,565.77萬元、266,632.45萬元、480,737.28萬元、393,423.64萬元。

“天上人間”前投資人覃輝偏愛資本運作。據智通財經網,星美控股從2015年3月以來,共發生了14起融資事件,涉及金額更是接近280億。頻繁的融資讓星美的報表“債臺高築”,單看星美的總負債和總資産的比例,其負債率達36%,負債情況仍然可以忍受。但在其非流動資産項目下,商譽為67億,甚至比固定資産還高近30億。如果除去這一部分看不見摸不著的的數據,星美的負債率則高達84%,在這樣高負債的情況下,其用自身的資金實力是難以還清債務的。

覃輝還在三年前染指A股。2015年覃輝從寧波金陽光處接受聖萊達,公司經營不善,並遭監管處罰,如今上市公司已更名*ST聖萊。

中國經濟網記者試圖聯繫星美控股,截至發稿,採訪郵件暫未收到回復。

成都潤運作價200億借殼宇順電子

據宇順電子1月11日發佈公告稱,公司于 2018 年 1 月 9 日召開了第四屆董事會第十四次會議並審議通過了《關於股票復牌且繼續推進重大資産重組事項的議案》,經公司向深圳證券交易所申請,公司股票將於 2018 年 1 月 11 日(星期四)開市起復牌。

公告顯示,本次重大資産重組涉及的交易對方暫定為深圳星美聖典文化傳媒集團有限公司(以下簡稱“星美聖典”)、星美國際影院有限公司(以下簡稱“星美國際”)、湖州創泰融元投資管理合夥企業(有限合夥)(以下簡稱“創泰融元”)、湖州匯恒贏股權投資合夥企業(有限合夥)(以下簡稱“匯恒贏”)、湖州匯榮晟股權投資合夥企業(有限合夥)(以下簡稱“匯榮晟”)、東證歸鼎(上海)投資合夥企業(有限合夥)(以下簡稱“東證歸鼎”)、建銀國際(深圳)投資有限公司(以下簡稱“建銀國際”)、焰石鴻源 4 號(平潭)投資合夥企業(有限合夥)(以下簡稱“焰石鴻源”)、上海中匯金玖八期股權投資基金管理合夥企業(有限合夥)(以下簡稱“中匯金玖”),交易對方後續可能根據標的公司股權變化而相應變動。

本次交易的標的資産為交易對方合法持有的成都潤運 100%股權。

經交易相關方初步協商,擬由上市公司通過發行股份、支付現金或兩者相結合的方式收購標的資産 100%股權。其中,上市公司通過發行股份方式購買標的資産項下發行股份的定價基準日為上市公司董事會審議本次交易相關事項的決議公告日。本次發行股份購買資産項下的股票發行價格將不低於定價基準日前20 個交易日、60 個交易日或 120 個交易日的上市公司股票交易均價的 90%,具體價格由各相關方另行協商確定。

經交易相關方初步協商,標的資産的整體作價約為人民幣 200 億元,最終交易價格以具有證券從業資格的評估機構出具的評估結果為參考並由各相關方協商確定。

根據目前的初步方案,本次交易完成後,標的公司的實際控制人覃輝先生將成為上市公司的實際控制人。

借殼疑點一:成都潤運業績逆行業增長 太美真實嗎

據宇順電子1月11日公告數據顯示,成都潤運2014年-2017年1-9月實現營業總收入分別為120,046.88萬元、208,940.59萬元、264,534.32萬元、245,518.32萬元;凈利潤分別為13,008.92萬元、40,077.65萬元、66,276.75萬元、59,880.18萬元。

據證券市場週刊報道,2013-2015年,中國電影市場票房收入分別為217.69億元、296.39億元和440.69億元,年均複合增長率達42.28%。各家影院公司都取得了不菲的業績增速,星美影院同樣如此,成都潤運2015年的收入增長就説明瞭這一點。

但2016年的情況完全不一樣。在扣除網路代售服務費後,2016年全國電影總票房僅有 457.12億元,同比微增3.73%。反映在各家院線公司上就是收入全部止步不前,A股上市院線收入停滯,有的甚至出現下降。

借殼疑點二:成都潤運凈利率逆天 遠超萬達

據證券市場週刊報道,2014-2016年,成都潤運凈利潤率為10.84%、19.18%和25.05%,2017年1-9月是24.39%。可金逸影視凈利潤率最好的2015年也僅有10.63%,只有成都潤運的一半水準。實際上,金逸影視的毛利率只有25%左右,剛好能與成都潤運的凈利潤率比肩。

萬達的毛利率屬於較高水準,多年來基本保持在35%上下,但其凈利潤率最高時也不過15%左右,也只有成都潤運的60%左右。

眾所週知的是,萬達多數影院依託萬達廣場,在租金、觀影人群等方面有著天然的優勢,成都潤運運營的星美又如何能獲取比行業龍頭更高的利潤率呢?

中國電影和上海電影發行與放映同時並行,中國電影毛利率沒有超過30%,上海電影也僅是略超三成而已。

不僅超高的凈利率難以解釋,2016年公司的凈利潤增長了65.34%。在收入增速不到30%的情況下,成都潤運是如何取得了逾60%的凈利潤增速呢?

成都潤運2016年負債48億 2017年前三季負債39億

據宇順電子1月11日在深交所發佈的繼續推進重大資産重組事項的公告顯示,成都潤運2016年負債48億元,2017年前三季負債39億元。

成都潤運2014年至2017年1-9月總資産分別為138,826.30萬元、414,039.08萬元、692,672.04萬元、883,238.58萬元;總負債分別為79,565.77萬元、266,632.45萬元、480,737.28萬元、393,423.64萬元。

成都潤運2014年至2017年1-9月營業總收入分別為120,046.88萬元、208,940.59萬元、264,534.32萬元、245,518.32萬元;凈利潤分別為13,008.92萬元、40,077.65萬元、66,276.75萬元、59,880.18萬元。

星美控股商譽67億 激進的融資推高負債

據智通財經網消息,星美控股為了能融到資,方式可謂是花樣百齣。

作價200億買賣的公告都沒讓星美的股價産生波瀾,可見市場對其融資的動作早已司空見慣。據智通財經統計,星美控股從2015年3月以來,共發生了14起融資事件,涉及金額更是接近280億。

頻繁的融資讓星美的報表“債臺高築”,上半年光是付利息就花了2.7億,甚至比銷售及推廣費用、行政費用的總額還高出5000萬。

從星美中期數據中的流動負債來看,其可用的現金僅為17.6億,但銀行借貸、其他借款、債券和可換股票據的總額卻高達27.6億。此外,星美還有27.9億的長期負債。

單看星美的總負債和總資産的比例,其負債率達36%,負債情況仍然可以忍受。但在其非流動資産項目下,商譽為67億,甚至比固定資産還高近30億。如果除去這一部分看不見摸不著的的數據,星美的負債率則高達84%,在這樣高負債的情況下,其用自身的資金實力是難以還清債務的。

那到底該如何還債?星美用行動給出了證明——繼續借。

智通財經梳理了星美今年3次籌資的用途,當中“償還貸款”出現了2次。其2016年的籌資動作雖不如2015年頻繁,但數額卻更大,並且短期貸款仍佔大多數。從星美2016年年報中已披露的數據來算,公司的帶息負債率約為78%,這意味著星美在接下來的經營中,要拿出更多利潤去償還利息。

然而,資本運作頻發導致了星美固定資産的增長遠不及商譽的增長,在2015年上半年,星美的物業廠房及設備的資産遠超過商譽的資産,但在其激進式擴張之後,物業廠房及設備的連商譽的三分之一都不到,這意味著星美收購的重心並沒完全放在擴張基本業務上。

覃輝A股接盤*ST聖萊已嘗敗績

據公眾號阿爾法工場,2015年,由於經營不善,聖萊達原實控人楊寧恩以18.62億元,將其持有的寧波金陽光電熱科技有限公司(下稱“寧波金陽光”)全部股權轉讓給星美聖典。由於寧波金陽光持有聖萊達18.13%股權,後者的實控人隨之變更為覃輝。

聖萊達原本從事溫控器供應商及高端電熱水壺業務,在覃輝入主後,開始向娛樂傳媒業轉型。2016年公司年報顯示,影視文化方面營業收入約72.66萬元,佔主營業務的1%還不到,但毛利率高達43.20%。

但聖萊達整體經營狀況仍然不好。2016年實現營業收入9521.21萬元,同比減少9.52%,凈虧損2916.03萬元。進入2017年仍然沒有好轉,公司前三季度歸屬於上市公司股東的凈利潤為-1633.4萬元。

同時,聖萊達還應違規還遭到監管層處罰。3月,聖萊達收到證監會《結案通知書》稱,經審理,聖萊達、楊寧恩等的涉案行為違反證券法相關規定,但違法行為輕微並及時糾正,不予行政處罰。

4月18日,公司公告收到證監會《調查通知書》,因公司涉嫌資訊披露違法違規,證監會決定對公司立案調查。同日聖萊達還收到了寧波證監局的警示函。

由於財務狀況極差,眾華會計師事務所還對聖萊達2016年度財務報告出具了無法表示意見的審計報告。

2017年5月2日起,公司被實施“退市風險警示”特別處理,股票簡稱由“聖萊達”變更為“*ST聖萊”。覃輝高溢價買下的上市公司有被退市的危險,覃輝2017年初已巨虧84%,高達15億元。

業內人士表示,顯然此次覃輝借道未成,反被*ST聖萊坑慘了。星美與其長期等待*ST聖萊,不如再找一個乾淨的殼,至少時間成本會減少很多。此次星美係接盤與宇順電子,或許是覃輝無奈之下尋找另一條生路。

(責任編輯:王擎宇)