保險産品回歸保障本質 一年期以下産品被叫停

- 發佈時間:2016-03-23 07:54:45 來源:中國經濟網 責任編輯:張明江

保監會發佈《關於規範中短存續期産品有關事項的通知》,短期人身保險産品面臨下架。保監會同時要求保險公司中短存續期産品規模管控的基準與投入資本和凈資産掛鉤,切實防範保險公司的償付能力風險

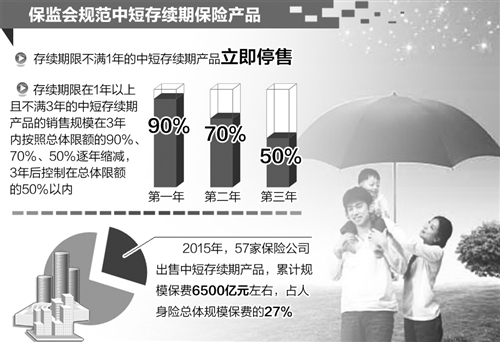

監管層防範風險再出招,曾在市場紅極一時的短期人身保險産品面臨下架。近日,中國保監會啟動了中短存續期産品相關監管政策的修訂,並於3月18日對外發佈了《關於規範中短存續期産品有關事項的通知》要求,自3月21日起,存續期限不滿1年的中短存續期産品應立即停售,1年至3年的産品在3年內按90%、70%、50%逐年縮減,3年後控制在50%以內。

叫停一年期以下産品

中短存續期産品,是指前4個保單年度中任一保單年度末保單現金價值(賬戶價值)與累計生存保險金之和超過累計所繳保費,且預期該産品60%以上的保單存續時間不滿5年的人身保險産品。該類産品原來叫高現金價值産品,由於原定義的範圍相對較窄,同時不能準確反映此類産品的主要風險點,容易造成錯誤解讀,故修改為“中短存續期産品”,並將實際存續期間由不滿3年擴大至不滿5年,引導行業調整業務結構,發展長期業務。

“近年來,隨著居民收入水準的提高和財富管理需求的快速增長,兼具保險保障和理財投資功能的保險産品受到歡迎。中短存續期産品順應需求,並具有收益穩定、透明度高、銷售誤導少等特點,得到了持續快速發展。”保監會人身保險監管部主任袁序成表示,但由於各保險公司發展策略有所不同,經營管理水準也存在差異,個別公司存在資産負債不匹配、現金流不足的風險。

為此,保監會要求中短存續期産品規模管控的基準與投入資本和凈資産掛鉤,即要求保險公司中短存續期産品年度保費收入應控制在公司投入資本和凈資産較大者的2倍以內,切實防範保險公司的償付能力風險。另外,存續期限不滿1年的中短存續期産品應立即停售。

袁序成表示,《通知》的發佈,將有利於人身保險公司不斷調整和優化業務結構,進一步發展風險保障類産品,理性發展中短存續期産品,守住不發生區域性系統性風險底線;有利於人身保險公司牢固樹立風險意識,加強資本規劃和管理,促進全行業進一步轉型升級,增強可持續發展能力;有利於人身保險業為資本市場、實體經濟以及國家重點基礎設施建設提供長期、穩定的資金來源,更好地服務經濟社會發展大局。

管控不搞“急剎車”

根據《通知》,除了對不同存續期限的中短存續期産品的銷售有不同要求之外,還強化了對資産負債錯配風險和流動性風險的管控。

同時,對2015年度中短存續期産品保費收入高於當年投入資本和凈資産較大者2倍的保險公司,自2016年1月1日起給予5年的過渡期。對於在《通知》實施之日時中短存續期産品銷售規模已經超過限額的保險公司,可以寬限其在3個月內通過增資等方式,確保其中短存續期産品的保費規模重新滿足限額要求。

管控不搞“急剎車”。袁序成説,保險業本身是管理風險的行業,缺乏風險意識會存危險隱患。“為防止部分中短存續期産品佔比較高的公司可能産生的流動性風險,《通知》同時採取了部分緩衝措施。通過緩衝措施,可以給部分中短存續期産品佔比較高保險公司提供結構調整的時間,切實防範流動性風險”。

強調資産負債相匹配

從人身保險業總體情況看,2015年全行業經營活動産生的現金流凈流入8539億元,年末整體償付能力充足率為296%,中短存續期産品風險總體可控。不過,由於各公司發展策略的不同,經營管理水準的差異,個別公司在發展中短存續期産品時較為激進,存在以下潛在風險:一是資産負債不匹配風險。在銀保渠道或網際網路渠道,個別中小公司投資于中長期資産博取高收益,而銷售的中短存續期産品實際存續期限只有1年或2年,存在“短錢長投”風險隱患;二是現金流不足風險。當資本市場不景氣時,部分中短存續期産品收益可能低於同期定期存款或理財産品,對客戶吸引力下降,一方面新單保費收入可能下降,另一方面存量業務退保可能上升,容易給公司帶來現金流不足風險。

“其實中短存續期産品本質上還是保險産品,投資理財是為了更好服務和支援保險保障的提升。”袁序成表示,保險的核心還是姓“保”,保險公司銷售的産品要跟銀行的存款有所區別。

統計數據顯示,2015年有57家保險公司出售中短存續期産品,累計規模保費在6500億元左右,佔人身險總體規模保費的27%,3年後,這一數字要控制在20%左右,也就是説規模保費要控制在5500億元以內。

“我們從去年開始就一直關注資産負債匹配的問題。近兩年保險業的快速發展確實出現了一些資産負債的錯配問題,所以行業要加強資産負債管理,更多關注負債端,通過資産端來支援和服務於負債端的發展。”袁序成説,未來還要做出一些調整,尤其是在經濟下行的壓力之下,作為監管部門,更要做好資産負債方面的風險監測,做到早預防,防止行業出現系統性風險。