暴跌1000點:虧得最多和套的最牢的基金(附表)

- 發佈時間:2015-06-29 09:16:23 來源:新民網 責任編輯:田燕

從6月15日至26日的9個交易日,472隻主動型股票基金單位凈值全線下挫,平均跌幅高達21.52%,超過了上證綜指跌幅,相當於同期創業板指數跌幅的85.74%,意味著在暴跌前夕和整個暴跌過程中,主動基金持續保持了極高的股票倉位。

上週五滬深股市再度出現大幅跳水,主機板和創業板雙雙暴跌,創出本輪調整新低。僅僅兩周時間,上證綜指和創業板指數最大下跌均已達1000點,累計跌幅分別達18.84%和25.1%,這樣的下跌速度歷史罕見。

對於股市創新高後突如其來的暴跌,一直積極看多的公募基金經理們顯然沒有預料到,表現在絕大多數主動股票基金在本輪暴跌中損失慘重,凈值遭遇垂直打擊,短期跌幅驚人。

主動股基兩周平均跌21% 遠超主機板跌幅

股票基金在本輪調整中遭受重創,凈值跌幅之深令人唏噓。

天相投顧統計顯示,從6月15日至26日的9個交易日,472隻主動型股票基金單位凈值全線下挫,平均跌幅高達21.52%,超過了上證綜指跌幅,相當於同期創業板指數跌幅的85.74%,意味著在暴跌前夕和整個暴跌過程中,主動基金持續保持了極高的股票倉位。

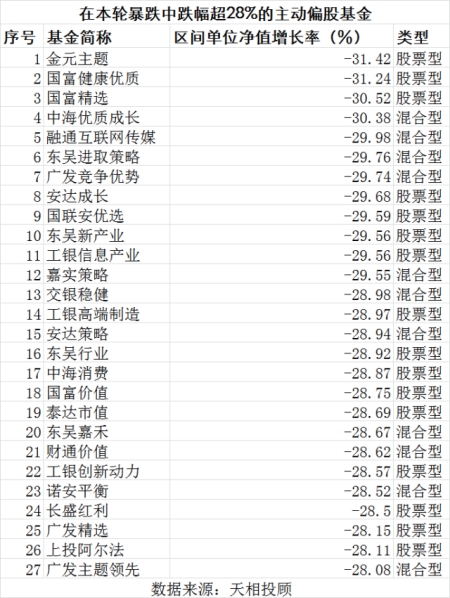

具體到單只基金方面,有多達327隻基金跌幅超過兩成,佔比接近七成;多達83隻基金跌幅超過25%或創業板指數跌幅,跌幅前三位的主動基金分別為金元主題、國富健康優質和國富精選,區間跌幅分別高達31.42%、31.24%和30.52%,富安達成長、國聯安優選、東吳新産業和工銀資訊産業等4隻基金區間跌幅超過29%,另有9隻基金區間跌幅超過28%,這些基金在本輪暴跌中受傷最深。

部分成立較晚的新基金由於建倉較慢跌幅較小,而今年之前成立的股票基金中,易方達中小盤基金最為抗跌,在本輪調整中單位凈值僅下跌9.67%,跌幅遠小于大盤,意味著該基金提前實施了減倉操作。天弘週期、天弘永定、諾安中小盤、銀華富裕、新華行業輪換和興全輕資産等基金錶現也較為抗跌,跌幅在13%以內。

高倉位混合基金同樣暴跌 168隻跌幅超20%

倉位靈活配置的混合型基金擁有“進可攻、退可守”的優勢,但部分基金堅持高倉位運作,在本輪暴跌中同樣損失慘重。據天相投顧統計,在眾多混合型基金中,有168隻基金近兩周跌幅超過20%,跌幅最大的當屬中海優質成長基金,該基金累計跌幅高達30.38%,跌幅超過了絕大多數股票基金。

除了中海優質成長之外,還有38隻混合基金近兩周跌幅超過25%,其中,融通網際網路傳媒、東吳進取策略、廣發競爭優勢和嘉實策略等基金區間跌幅超29%,交銀穩健、富安達策略、東吳嘉禾、財通價值、諾安平衡和廣發主題領先等基金區間跌幅超過28%。這些跌幅較大的基金多數在前期上漲過程中處於領跑位置。作為混合型基金的前兩名,易方達新興成長本輪調整單位凈值下跌23.38%,寶盈新價值跌幅則達到27.05%,意味著這兩隻基金均未明顯減倉。

分級基金B份額加速下跌 65隻凈值跌幅超30%

杠桿是把雙刃劍,在前期單邊上漲過程中分級基金B份額憑藉其杠桿效應為投資者帶來了豐厚的超額收益,但在本輪調整中分級B份額凈值加速下跌,高位接盤的投資者如果一直持有,短期損失十分慘重。

據天相投顧統計,近兩周有多達65隻分級基金B份額單位凈值跌幅超過30%,跌幅超40%的則達到25隻,杠桿最高的3隻可轉債分級B份額凈值上演大跳水,銀華轉債B、東吳可轉債B和招商轉債進取近兩周單位凈值累計下跌78.02%、69.82%和62.95%,這些基金凈值杠桿較高,而在實際投資中基金經理又會自加杠桿投資,使得可轉債分級B份額實際杠桿在所有分級中處於最高水準,跌幅也最為慘烈。

此外,鵬華高鐵B、工銀傳媒B、信誠TMT中證B和申萬傳媒業B近兩周單位凈值慘遭“腰斬”,分別下跌56.64%、52.54%、52.34%和51.16%,華寶醫療B、富國網際網路B、富國創業板B、鵬華新能B等多只分級B份額跌幅超過46%,其中不少為成立不久的新基金,初始杠桿水準達2倍,再加上建倉速度過快,遇到大幅調整凈值杠桿又會加速放大,呈現凈值加快下跌勢頭。

本輪暴跌中跌幅超過28%的主動偏股基金

跌幅4成的分級基金B份額

新基金高點建倉站崗 最高被套逾30%

股市急轉之下顯然出乎絕大多數投資者的意料,這當中也包括素有專業投資者之稱的基金經理,近兩周股市暴跌令在高位大幅建倉的新基金叫苦不迭,不少新基金已經處於深度套牢狀態,多只新基金單位凈值跌破0.8元,最高被套幅度超過30%。

截至上週五,今年成立的新基金理論上均處於建倉期內,而從上週五的跌幅看,這些基金多數倉位已經較高,有140隻新基金當日跌幅超過8%,24隻基金跌幅超過9%,跌幅超10%的新基金達到4隻。

在上週五跌幅較大的新基金中,有多只在5月底、6月初成立,如6月9日才成立的長城改革紅利上週五單位凈值暴跌10.49%,5月29日成立的天弘網際網路基金上週五跌幅也高達9.86%,6月2日成立的鵬華醫藥科技上週五大跌9.67%,工銀網際網路加6月5日募資197.32億元成立,而該基金上週五單位凈值跌幅也高達9.49%,百億基金建倉如此激進,數十億資金一日蒸發,著實令人唏噓。

在高位過快建倉使得不少新基金成立以來凈值直線跳水,截至上週五,有多只新基金成立以來虧損在20%以上,其中主要是分級基金和部分主動基金。天相投顧統計顯示,截至6月26日,有9隻基金成立以來虧損幅度超過20%,其中,鵬華高鐵成立以來虧損達到32.5%,被套幅度最大。申萬傳媒、工銀傳媒、長盛一帶一路、華寶醫療、安信一帶一路、華寶1000、易方達重組等分級基金基礎份額成立以來被套幅度均在20%以上,過快建倉是這些分級基金深度被套的主因。

而在主動基金中,以鵬華醫藥科技被套幅度最大,該基金于6月2日成立,截至6月26日,單位凈值跌至0.785元,虧損幅度達21.5%。天弘網際網路、大成睿景靈活、長盛國企改革、長城改革紅利、工銀網際網路加等主動基金同樣因建倉過快,成立以來被套幅度在18%到20%之間。

被套較多的新基金

約八成股基倉位超九成 流動性風險警報拉響

上週五大盤近乎跌停的表現將基金倉位來了個完全曝光,主動股票型基金中約有八成基金倉位超過九成,也就是説,這些基金近乎滿倉運作,在本次暴跌中幾乎沒有減倉,造成可以用於應對贖回的資金十分有限,一旦出現大額贖回,基金經理將不得不拋售股票,從而加劇股市下跌。高倉位主動基金目前面臨的最大挑戰是流動性風險,而從上週五部分基金跌幅遠超大盤可以看出,這一風險已經出現苗頭。

約八成股基倉位超九成

上週五股市普跌,倉位高低成為決定基金跌幅的最主要因素,而將基金凈值跌幅同大盤進行比較可以測算出其當日的倉位高低,一般來説,跌幅深的基金倉位均處於較高水準,而跌幅相對較小的基金除了倉位較輕,也有可能重點配置了相對抗跌的金融股。

據天相投顧統計,475隻主動股票基金上週五平均跌幅為7.65%,相當於創業板指數跌幅的85.86%和上證綜指的103.38%,顯示股基平均倉位應在90%左右,整體處於極高水準。上週五中證全指跌幅為8.01%,基金倉位如果在九成,對應單位凈值跌幅應在7.2%以上。以此為分水嶺,有多達371隻股票基金跌幅超過了7.2%,佔比高達78%。而上週五跌幅超過創業板指數8.91%跌幅的基金達到85隻,佔比為17.89%。

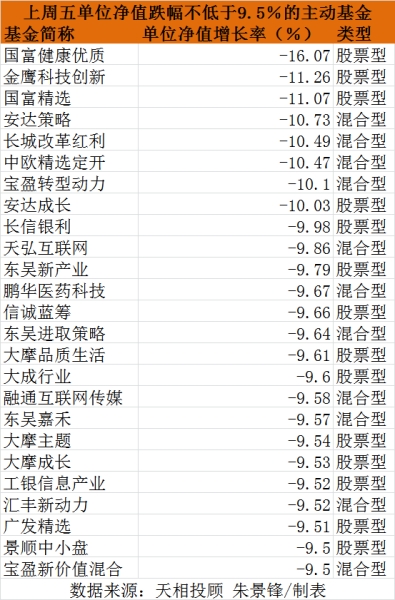

上週五有超過2000隻個股跌停,即使一隻基金持有的股票全部都跌停,再加上不超過95%的倉位,其最高凈值跌幅應該在9.5%以內。但令人驚訝的是,有13隻基金單位凈值跌幅超過9.5%,特別是有4隻基金跌幅超過10%,以國富健康優質跌幅最大,竟高達16.07%,該跌幅是當日中證全指跌幅的兩倍!金鷹科技創新、國富精選、富安達成長等基金上週五跌幅也分別達到11.26%、11.07%和10.03%,位列跌幅榜前列。

而在混合型基金中,也有多達181隻基金上週五跌幅超過7.2%,意味著這些基金倉位在九成以上,其中有10隻基金跌幅超過9.5%,富安達策略、長城改革紅利、中歐精選和寶盈轉型動力跌幅均超過10%。

部分基金提前減倉相對抗跌

記者發現,上周雖然絕大多數基金倉位較高,跌幅較大,但也有個別基金提前減倉,跌幅相對較小,個別基金則因大比例分紅躲過暴跌。

提前大幅減倉的典型代表當屬股基領頭羊富國低碳環保基金,該基金上週五單位凈值僅下跌3.27%,遠低於大盤和同類基金。由於該基金契約中規定不允許投資股指期貨,在上週五大盤接近跌停的情況下該基金跌幅極小,顯示持倉大幅拋售了創業板股,目前實際倉位極輕。匯添富美麗30、華商産業升級、華商盛世等基金跌幅也相對較小,提前減倉的可能性極大。

而新華行業輪換則受益於分紅減倉,上週五跌幅只有0.86%。根據公告,該基金此次以6月25日為收益分配基準日實施大比例分紅,每10份分紅9元,由於分紅要提前拋售股票,造成實際倉位極輕,該基金因此有幸躲過上週五暴跌行情,該基金分紅權益登記日和除息日為6月29日,除息過後其倉位將恢復正常水準。

流動性風險逐步暴露

從上週五凈值表現可以看出,絕大多數基金特別是股票型基金倉位處於極高水準,這些基金手中現金十分有限,一旦遇到大級別的贖回,很可能會出現流動性風險,而上週五部分基金跌幅異常超過大盤正是流動性爆發導致。

以國富健康優質基金為例,該基金上週五跌幅達16.07%,遠超大盤。據悉,該基金之所以跌幅達到大盤兩倍,主要是因為前一個交易日發生了鉅額贖回,基金份額減少疊加週五股市暴跌,使得該基金凈值加倍下跌。

公開資訊顯示,國富健康優質基金于去年9月23日成立,股票倉位下限為80%,成立後該基金份額逐季縮水,到今年一季末,總份額只有0.64億份,進入“迷你基金”之列,本次鉅額贖回的發生,給那些規模較小、倉位又較高的股票基金敲響了流動性風險的警鐘。而其他跌幅超過10%的基金很可能同樣出現了一定的贖回導致。

目前,小規模高倉基金和有一定盈利的高倉位新基金可能成為流動性風險的高危群體,如果應對不力,可能會重蹈國富健康優質基金的覆轍。不過,一旦基金為了應對贖回拋售股票,短期內將對市場造成較大負面影響,意味著大盤短期內仍有可能繼續震蕩。

上週五單位跌幅不低於9.5%的主動基金