來源:廣發基金

説起債券,可能第一時間浮現在大家腦海的是國債。

買入國債之後,一直持有到期,就可以拿回本金和利息,基本不會虧錢。

慢慢地,很多人形成了這樣一種觀念:債券=國債=不會虧錢。

所以,當看到“債券基金”時,不少人的理解是“投資國債的基金=穩賺不賠”。

以至於看到自己買的債基居然還會虧錢的時候,覺得根本無法接受:什麼?!我買國債都不會虧錢,這只債基凈值還會下跌?實在是太坑了!

今天,我們就來聊聊,為什麼債券基金也會有凈值下跌的時候。

1、信用風險

除了政府會發行債券之外,金融機構、上市公司和企業,甚至某一個投資項目等等也會發行債券。

信用風險,也就是違約風險,即借款人借錢之後還不起了。

只要是債券,都會存在信用風險,只是風險等級存在差異而已。

一般來説,政府或者央行違約的可能性小,所以政府發行的債券風險很低(相對地,利率也不高)。

而公司和企業,因為是盈虧自負,如果出現經營不好、重大虧損的狀況,很有可能會無法兌付債券。

出現這種情況的時候,不僅沒辦法拿到票息收益,可能連本金都沒辦法收回,這時候債基的凈值也會跟著下跌。

那對於我們普通投資者來説,我們怎麼知道債券的信用風險情況呢?

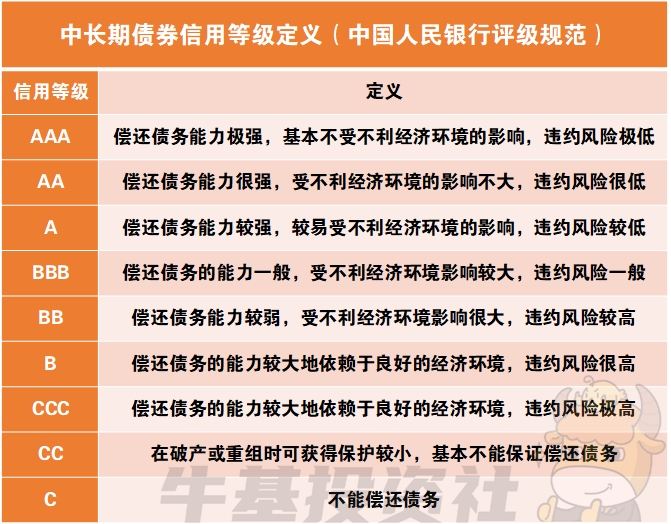

可以借助【信用等級】這一指標進行參考。

舉個例子,假如債券基金甲投資的都是AAA債券,債券基金乙除了投資AAA級別,還會部分購買AA級或者A級的債券。

那麼我們就可以簡單地判斷,甲基金的信用風險要低於乙基金。

來源:中國人民銀行《信貸市場和銀行間債券市場信用評級規範》

不過,債券的信用等級並不是一成不變的,這就要求基金公司要有強大的債券研究能力,能夠在市場中甄別出優質債券,同時在風險和收益之間取得平衡。

2、利率風險

債券價格與市場利率呈反向關係:當資金供給收緊,市場利率上升時,債券的價格會下降。

舉個例子:

老王買了一份面值為10000的債券,期限為2年,每年5%利息。

在第二年的時候,央行實施緊縮的貨幣政策,市場利率上升。

由於市場上流動的資金少了,要借到同樣多的錢需要多給利息。

因此,同樣的一份債券,年利息上升到了10%。

老王由於急需用錢,想要把手中的債券賣出去。市面上的債券利率是10%,老王手中的債券利息比市場上的利息要低,所以老王只有降價處理,保證新買家的收益率也有10%,才會有人接手。

這時,債券的賣出價格為(10000+500)/1.10=9545.45元,比10000塊錢的買進價格減少了454.55元。

這就是利率上升帶來的風險:利率上升,已經買到的債券就會“貶值”,債券基金的收益也會減少。

這下相信大家就比較清楚了,為什麼前段時間10年期國債利率下降時,反而説明債市是走牛的。

3、流動性風險

什麼是流動性風險?

簡單來説,指的是手上的債券在短時間內沒辦法以合理的價格賣出而遭受損失,如只能降價出售、沒法及時調整策略去把握更好的投資機會等等。

由於目前交易量佔比最大的債券交易市場——銀行間市場不面向個人投資者開放,所以債券的流動性相比股票而言要稍差一些。

而且,不同類型債券的流動性分化明顯。

數據顯示,2022年前三大活躍券種為政策性銀行債、國債和商業銀行債,合計佔比達92.83%,而其他類型的債券流動性就相對一般。

所以,債券基金如果有投資流動性較差的債券,那麼在需要賣出債券時,可能會面臨流動性風險。

來源:中國債券市場概覽(2022年版)

關於債券基金所存在的三個主要投資風險——信用風險、利率風險和流動性風險就介紹到這裡啦~

看完之後,大家應該就很清楚,為什麼債券基金也會有凈值下跌的時候了。

大家也不需要看到債基也有風險就“色變”,相比股票型基金,債基的風險是偏低的,基金經理會通過專業的分析避開有違約風險的企業,並通過多樣化投資分散風險。

(責任編輯:葉景)