來源:富國基金

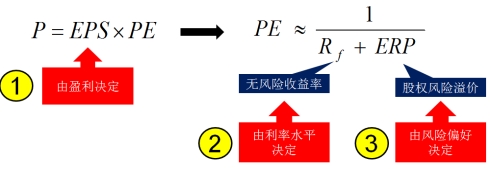

最近A股的走勢頗為讓人糾結,你以為它底部反彈了,卻時不時來根縮量陰線,今天更是出現了老股民口中的“十字星”形態,意味著多空博弈激烈。級掌櫃也頻頻接到投資者的提問,“反彈結束了嗎?” 要回答這個問題,我們首先要回歸最質樸的A股定價公式:

從上面的公式我們可以看到,在A股賺錢,無非是賺由①經濟基本面回暖,企業盈利向上帶來的盈利提升的收益,或是②流動性轉暖/③風險偏好抬升帶來的拔估值的收益。

從10月23日市場見底以來,我們認為本輪反彈的主要拉動力簡單做個排序為:風險偏好提振>流動性轉暖>經濟基本面的實質改善。

風險偏好的主要改善事件為:

1.萬億增發國債,帶來的中央層面加杠桿,緩釋地方政府債務壓力,托底經濟的樂觀預期的改善,尤其是扭轉了前期市場關於“23年前三個季度整體經濟讀數偏強,四季度GDP增速僅需4.4%,即可達成全年5%的增長目標,因此四季度不會有積極政策出臺的預期。”感興趣的客官可再點擊我們前期發佈的《詳解萬億國債,能把市場帶漲嗎?》這篇文章回顧一下。

2.中美關係改善信號出現,雙邊貿易緩和預期升溫。近期中美高層頻繁接觸,11月份APEC會議或能實現兩國元首會晤,或能在部分雙邊貿易問題上達成一致。

3.大資金買入,並鼓勵長期資金入市。中央匯金于10月23日宣佈買入交易型開放式指數基金(ETF),並將在未來繼續增持,帶動股市成交量上行。

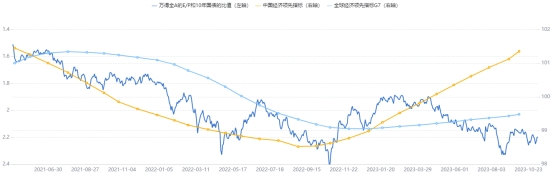

從反應風險偏好的ERP指標來看,ERP呈現一定的底部回升的趨勢,但整體仍處於相對低位,與長期經濟發展方向背離,未來改善空間顯著,或有望持續修復。

數據來源:Wind、數據截止時間:20231107

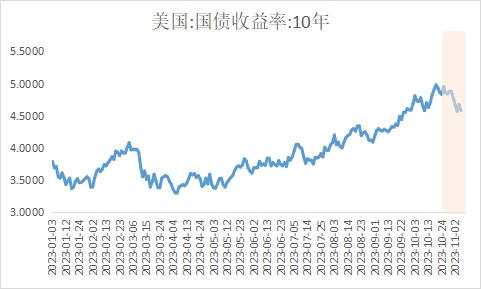

流動性改善的主要信號為:美債收益率的持續下跌!

美債收益率是全球資産定價的重要的錨,反應了海外資金的持股成本,若美債收益率持續上調,將會對全球資産的流動性形成壓制,同時也會影響A股投資者的風險偏好。11月份的議息會議美聯儲再度釋放出轉鴿信號,11月份繼續不加息,同時明年6月開啟降息週期的概率上升。更重要的是在會前財政部公佈的11月份的再融資計劃中,財政部發債規模低於市場預期,緩解美長債供需錯配的壓力,美債收益率有望持續從前期高點回落。

圖:美國十年期國債利率高位回落

數據來源:Wind,數據截止20231108

經濟基本面仍然曲折前行

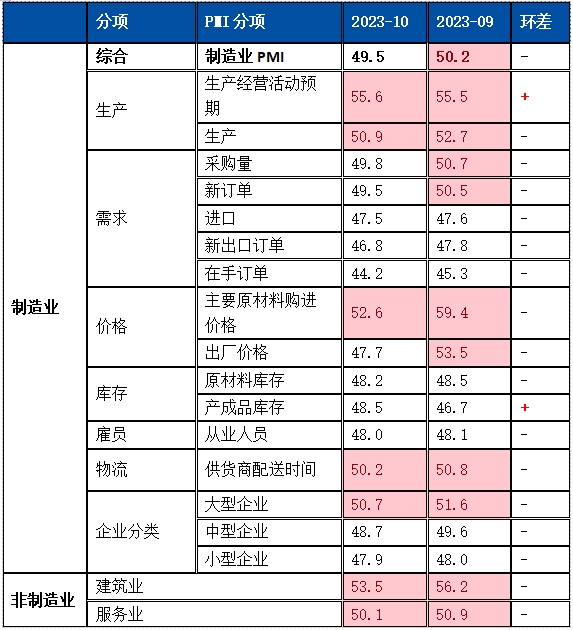

從下表我們可以看到,10月公佈的PMI環比走弱的同時,小幅低於市場預期,結束連續四個月的環比回升態勢。其中有季節性回落的影響,但經濟回升的持續性也為市場添加了一些情緒上的擾動。

從分項來看,PMI分項幾乎全線回落。具體來説,10月以來包括原油在內的大宗商品價格回落,進一步引發採購觀望和原材料庫存調整,原材料庫存PMI下滑。從絕對水準來看,依舊是生産好于需求、內需好于外需的情況。

表:PMI及PMI分項表現情況

數據來源:Wind、富國基金整理

總體而言,當下風險偏好和流動性的積極因素不斷累積帶動A股的反彈,市場後續反彈的力度和持續性,需要核心關注經濟基本面的改善情況。若經濟能夠走出谷底,則市場的持續上漲可期。

(文章來源:富國基金)

(責任編輯:葉景)