一季度股基平均虧損17% 去年冠軍虧逾34%墊底

- 發佈時間:2016-04-05 09:00:25 來源:東方網 責任編輯:張明江

當前股市起伏不定、權益類品種估值波動劇烈,確保本金安全、實現穩健增值,是投資的重中之重。對投資者而言,借力相對低風險的保本基金進行投資,可更好地于震蕩行情之下穩中求勝

儘管當前股指已頑強上攻到3000點附近,但對於主動管理方向的股基(含普通股票型基金、偏股混合型基金,以下簡稱“股基”)來説,一季度上交的答卷卻差強人意。

據Wind數據顯示,截至3月31日,成立於2015年6月1日前、已度過6個月完整建倉期的560隻股基平均虧損幅度達到17.05%,僅有3隻複權單位凈值增長率為正數。而且令人意外的是,去年股基冠軍富國低碳環保一季度虧損34.78%,排名墊底。

富國基金(部落格,微網志)相關負責人告訴《投資者報》記者,“由於基金經理管理風格的特色,富國旗下的兩隻産品富國新興産業與富國低碳環保業績彈性較大。一方面,不宜從短期走勢來評判基金優劣,另一方面,由於基金彈性的原因,短期來講反而可能是介入的機會。”

對此,凱石金融研究中心在其最新研究報告中説,“總體看,我們保持3月以來相對樂觀的態度,雖然相對3月初國際面有所波動,但基本面、匯率、資金面等方面依然無明顯利空出現,市場面方面情緒依然較強,因此,總體相對樂觀態度不變,不過,經過3月初市場的上漲和近期各種利好的波動和弱化,對市場後期大幅趨勢性行情期望應降低,投資者可以控制倉位借道股基參與市場反彈,但結構上應均衡配置。”

一季度僅三隻股基正收益

年初,我國A股市場的大跌,一桿子打翻的不只是散戶投資人,包括基金在內的眾多機構也未能例外。

據Wind數據顯示,截至3月31日,納入統計的560隻股基中,僅有易方達資源行業、天弘永定(420003,基金吧)成長及華寶興業資源這3隻股基實現了正收益,一季度區間複權單位凈值增長率分別為4.03%、1.09%和0%。

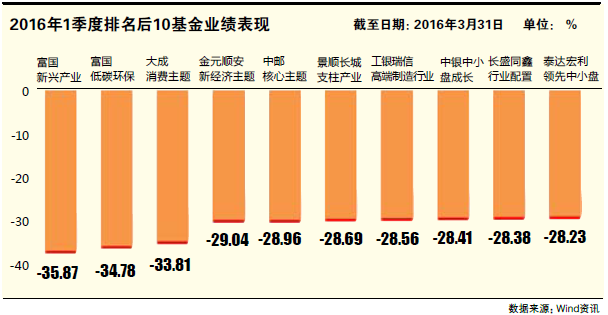

具體來看,一季度虧損幅度在10%以內的僅有46家,佔比為8.21%。而虧損幅度在20%以上的則高達146家,佔比達26.07%。其中,富國新興産業、富國低碳環保、大成消費、金元順安新經濟主題、中郵核心主題、景順長城支柱産業、工銀瑞信高端製造行業、中銀中小盤成長、長盛同鑫配置、泰達宏利領先中小盤一季度區間複權單位凈值增長率依次為-35.87%、-34.78%、-33.81%、-29.04%、-28.96%、-28.69%、-28.56%、-28.41%、-28.38%、-28.23%,在560隻具有可比數據的股基中排名後十。

值得關注的是,去年績優股基在今年一季度的表現卻未能再續輝煌。從去年收益前五的股基來看,截至2015年12月31日,包括易方達新興成長混合、富國低碳環保、新華行業輪換靈活配置混合、長盛電子資訊主題混合、浦銀安盛新興産業混合在內的5隻股基,2015年全年收益分別高達171.78%、163.06%、160.38%、155.39%和142.83%。但今年以來,上述5隻基金一季度複權單位凈值增長率分別為-29.14%、-34.49%、-22.84%、-21.02%和-22.99%,虧損幅度均在20%以上。

對此,華寶證券分析師如是説,“為了在業績相對排名中取得較好成績,績優股基在年度大戰中往往不得不保持較高倉位,這也使得類似績優股基業績極易受市場波動影響,而2016年開年正好趕上突如其來的大跌,加上‘熔斷’等多種因素疊加,自然而然就造成了去年績優,今年一季度啞火的現象。但隨著市場的回暖,相關股基二季度的扭虧力度應也會相應加大,風險偏好程度較高的投資者可以多加關注。”

去年盈利6800億元 創6年新高

儘管一季度業績差強人意,但從去年公募基金的總體盈利情況來看,卻也頗出人意料。據最新披露的基金公司年報顯示,去年公募基金盈利達到6800億元,創6年來新高。

據Wind數據顯示,去年一共有3205隻基金納入統計,其中,混合型基金2015年盈利5134.94億元,佔比達75.51%;股票型基金盈利67.02億元,貨幣基金也盈利了999.91億元。從基金公司角度來看,華夏基金公司以509億元的整體盈利再度榮登“賺錢王”,成為去年賺錢最多的公司;南方、嘉實、廣發、匯添富和易方達旗下基金整體盈利也都超過300億元,排名靠前;此外,旗下基金合計盈利超過100億元的基金公司數量高達28家,亦超往年。從單只基金産品來看,天弘增利寶憑藉掛鉤餘額寶而帶來的天量規模繼續捍衛著“最賺錢”的基金寶座,2015年實現利潤231.31億元;廣發聚豐(270005,基金吧)、中郵成長(590002,基金吧)、易方達瑞惠靈活也分別以88.54億、86.6億和76.5億元緊隨其後。

博時基金總經理江向陽告訴《投資者報》記者,“儘管2015年公募基金在盈利方面大有斬獲,但隨著當前資産收益水準不斷下行,“資産荒”的現象會持續相當長時間。投資者尋找風險收益比相對好的投資産品,以及轉型金融機構資産配置需求日益迫切,這些現狀都將對基金公司的投資管理能力、産品開發能力提出了更高的要求。”另一方面,資産管理機構作為專業投資者,應通過深入研判市場形勢,把握經濟新常態下資本市場的新機遇和新挑戰,努力化解“資産荒”難題。一是由於金融産品收益率持續下行,中低風險的絕對收益類産品和收益增強型的流動性管理産品將在中長期受到市場青睞,要積極提升大類資産配置能力,開發多資産多策略的絕對收益産品;二是緊密服務實體經濟,運用金融技術創新,盤活存量資産,為各路資本提供可配置的金融資産,也為實體經濟提高資金使用效率服務;三是密切關注多層次資本市場改革深入推進所帶來的各類潛在投資機會,服務實體經濟轉型,促進産融結合,提升逆週期運作和資源整合能力,積極參與並購重組業務;四是把握好跨境投資在全球進行資産配置的市場需求以及結構性投資機會。

“我們認為,在中國經濟轉型升級的大背景下,基金業的發展必須緊扣國家經濟社會發展和經濟改革的總體方向,緊緊把握住多層次資本市場建設的主線,同時也要緊緊把握投資者需求,一是要認清投資主線,不斷提高投資能力,提升風險調整後的投資回報,提高投資業績;二是抓好基金産品創新,比如資産證券化、産業並購基金等方式,引導社會資源參加‘供給側改革’,為實體經濟提供綜合解決方案,盤活社會存量資産,積極參與新經濟、新産業發展;三是忠實履行受託責任,切實保護投資者合法權益。”江向陽如是説。

“謹慎”策略成為主流態度

從基金年報披露的最新觀點來看,在經歷2015年6月以來的市場“深蹲”後,基金經理對於二季度的投資整體預期偏向謹慎,認為在經濟增速面臨壓力的背景下,一方面需要降低收益預期,另一方面需要做足確定性,強調以合理的價格持有具有長期競爭力的公司。

綜合基金經理的觀點來看,大家關注的目光主要集中在以下四個方面:第一,經濟增長是否會更差?短期來看不會,至少二季度,下半年則存在較大不確定性;第二,通脹上行是否阻礙貨幣寬鬆?我們判斷貨幣政策年內維持寬鬆,受到通脹的干擾較少;第三,企業盈利是否能夠有所改善?來自於成本端的改善效應在部分週期行業有所顯現,消費和服務業局部盈利改善開始出現。第四,美聯儲何時第二次加息?我們認為下半年可能加一次,市場面臨的核心變化在於,2016 年政府政策全面轉向維穩,有風險的改革政策再難以出現。

對於大家重點關注的A股市場,大成基金認為,“二季度,A股市場的無風險利率下行的空間不大;同時改革預期等因素將提升市場的風險偏好;股票和資金都會擴容。在具體的選股思路上,建議注重與消費密切相關的現代服務業(包括娛樂、教育、體育、健康養老等),前沿科技(包括虛擬科技、量子通信、人工智慧、飛行探索、人臉識別等其他還未被市場發現的新領域)。另外,由於全球經濟增長疲軟,地緣政治危機愈演愈烈,軍工行業仍然是未來幾年的主要配置方向(包括高端裝備、軍工資訊化、新材料等);新能源領域也是主要的配置方向(包括核電等新能源以及新能源汽車産業鏈等)。”

諾安和鑫保本混合型基金擬任基金經理謝志華先生也表示,“2016年,央行貨幣政策穩健略偏寬鬆的基調未變。今年3月央行再次下調0.5個百分點的存款準備金率,此舉有效緩解後期資金到期壓力。未來降準空間仍然存在,流動性相對充裕有助於債市慢牛格局延續。而當前股市行情起伏不定、權益類品種估值波動劇烈,確保本金安全、並實現穩健增值,仍是投資的重中之重。對於個人投資者而言,借力相對低風險的保本基金進行穩健投資,可更好地于震蕩行情之下穩中求勝。在保本前提下博取高收益,是很多人購買保本基金的初衷,這也是保本基金被當作‘長期飯票’的重要原因,有投資需求的穩健投資者也可以關注近期發行的保本基金,並抓住基金認購期間的投資機會。”