基金:大跌形成較大套牢盤 調整週期會更長

- 發佈時間:2015-05-29 09:27:07 來源:中國經濟網 責任編輯:田燕

編者按

“1·19大跌”的近四個月後,A股再次迎來“單日股災”。5月28日,上證指數于午後啟動跳水,最終以-6.50%的跌幅重回4620.27點。一路凱歌 “八連陽”上漲之後,大盤在逼近5000點關口處出現震蕩。作為市場的重要參與者公募基金和私募基金,正面臨選擇和調整。而在暴跌之下,或許更易看清機構的眾生相。

核心摘要

暴跌之後,公募基金及私募基金皆預期牛市不會就此結束。中期調整或將成為部分市場增量資金的建倉期。

站在5000點關口前,A股再次迎來單日大調整。

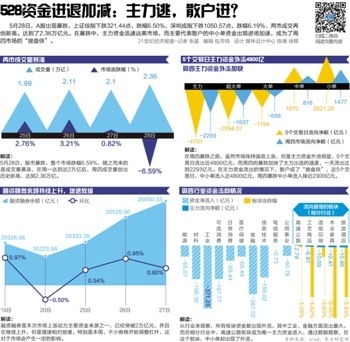

5月28日,上證指數在再次創出近8年來新高4986.50點後,于當日午後出現大幅跳水,最終全天下跌321.45點,單日跌幅達6.50%,為年初“1·19”以來的最大單日跌幅。

恐慌性情緒蔓延的當天,全市場超過500隻個股跌停,兩市成交金額高達24206億元。

而面對大盤此前的“8連陽”和當日的跳水,南方基金、大成基金[微網志]、博時基金[微網志]、融通基金、上投摩根、前海開源、浦銀安盛等多家公募基金公司均發佈觀點認為牛市格局不改。

有私募投資經理認為大盤在快速上漲之下有望迎來中期調整,股指的震蕩也將加劇,這或亦將成為部分市場增量資金的建倉期。

但對於A股的中長期走勢,更多私募人士則較為樂觀,部分投資經理認為,上證指數在此輪牛市中突破07年的歷史記錄的概率仍然較高。

擔憂杠桿資金多米諾效應

5月28日午間,引發市場出現恐慌情緒的一個重要資訊是——據港交所公開資訊披露,中央匯金于5月26日在A股場內減持建行和工行,涉及金額分別為19億和16億,這也是匯金首次減持“四大行”的股份。

“今天匯金減持和杠桿資金入市收緊等多重利空因素的衝擊下,導致大盤在下午出現恐慌性拋盤。”5月28日,融通創業板基金經理李勇判斷。

“如果今天不賣,明天才賣的話就被動了。”5月28日,前述滬上公募公司基金經理表示,當天市場走勢不好,下午2點後就能判斷公募基金肯定會面臨大額贖回,尤其是一些做絕對收益的保險公司,這個時候要減倉基金落袋為安。所以基金本身如果早賣股票減倉的話,接下來操作會更加主動。

恐慌性情緒,很大程度上源於近期市場過快上漲積累的大量獲利盤對於踩踏預期的博弈。

“近期推動市場上行的錢,並不屬於聰明的錢。”5月28日,深圳一位偏成長基金經理林宇(化名)對21世紀經濟報道記者表示,這主要是散戶的錢,或者是基民的錢,這些錢進來後對一些股票進行自我強化,漲了非常多,真的不理性,但是這些股票質地並不好,所以有的股票目前這個點再跌個百分之五六十,也是合理的。

一位華南資深基金經理老喻(化名)亦認為,近期最大膽的資金來源於散戶,以及大戶的短線資金。這些大戶短線資金下手很狠,只要形勢不對,跑起來很快,股票跌三四個點根本不在意,會果斷賣出。

從未如此高杠桿的A股是恐慌的沃土。

數據顯示,截至5月26日,滬深兩市融資餘額已高達2.04萬億元。去年12月19日,融資餘額才首次突破1萬億元關口。

與此同時,券商兩融進入第二輪主動降杠桿。繼海通證券與廣發證券在5月26日上調融資融券業務客戶保證金比例後,5月27日國信證券、招商證券、長江證券亦跟進提高保證金比例。據統計,自4月以來已有近30家券商提高兩融保證金比例。

前海開源基金認為,在此背景下杠桿資金入場速度必然受到限制,市場情緒高漲的情況下影響有限,但在多期累積後不排除引起質變。

“這一波行情跟以往很不同的,是從來沒有這麼大的杠桿。”林宇擔心,如果市場再繼續出現大幅度調整,那麼可能出現配資盤強制平倉,引發進一步的踩踏風險。

老喻分析,按照目前市場上的情況,除了最溫和的券商融資,還有大量其他渠道的高比例配資。一些按1:8比例配資的資金,如果當天整體跌幅達到約7%,就會引發強制平倉。一旦強制平倉出現,就會讓市場進一步下跌,引發配資比例更低一些(如1:7或1:6)的配資資金出現強制平倉的情況。

“如果情況極端,多米諾效應是很可怕的。”老喻強調。

遲來的“中期調整”?

面對市場劇烈的震蕩,已有部分較有“嗅覺”的私募機構對短期調整風險予以關注。

“昨天下午,我們董事長就判斷,一週內大盤將會下跌,調整時間和跌幅會比較大。” 嘉承金信投資的一位人士坦言,“他同時提示要注意控制系統性風險,但牛市並未結束,預計下一次的調整將會出現在10月份左右。”

不過,也有部分私募資金對大盤調整進行“過早預判”,造成其對此前“八連陽”上漲的踏空;21世紀經報道記者從數傢俬募基金人士處了解到,在大盤接近4800點前後,部分私募已進行減倉操作。

“大盤遭遇牛市‘中期調整’的預期正在強化,我們在5月21日就已經進行了部分減倉和調倉,但是後來幾天的上漲也踏空了。”福建一家側重藍籌股投資的私募基金投資經理彭飛(化名)坦言,“這日的調整,應該是對前幾日超漲的報復性回調。”

而在部分私募人士看來,此次調整將給新增私募增量資金提供入場機會。

“牛市以來,許多新産品完成募集,但市場連續上漲之下,一直沒有找到入場機會,這些私募基金也不敢進來,萬一遇到調整,凈值就會很難看。”北京一隻剛成立、規模3億元左右的私募,其基金經理章敏(化名)坦言,“如果大盤開啟階段性調整,將會給這部分資金上車提供窗口。”

據Wind數據顯示,截至5月28日,在今年4-5月兩個月內,市場新增的股票型陽光私募基金多達2008隻,累計發行規模達286.51億元,其中,5月新發行股票型陽光私募規模就達114.47億元,相比之下,今年一季度股票型陽光私募發行額僅為176.07億元。

在行業選擇方面,亦有部分私募人士表示此前已將倉位進行調整。例如彭飛就表示,其曾在此前上漲中將部分倉位調整至白酒、醫藥等行業期望實現策略防守。

“我們之前也進行了調倉,將一些倉位移步偏防守型行業,但之前的市場表現也不錯。” 彭飛表示,“近期醫藥股和白酒股表現得比較好,其實是一些市場避險資金調倉的結果。”

Wind數據顯示,在A股累計上漲15.52%的八連陽期間,中信食品飲料指數與中信醫藥行業指數分別上漲18.74%和20.14%,均高於A股的平均走勢。

牛市未改,長期仍押A股新高

暴跌之後,公募基金預期牛市不會就此結束。

5月28日盤後,南方基金、大成基金、博時基金、融通基金、上投摩根、前海開源、浦銀安盛等公募基金公司均發佈觀點認為牛市格局不改。

融通創業板基金經理李勇認為,由於市場持續上漲,投資者對負面因素較為敏感,容易放大不利因素的影響。從中長期看,這些都屬於市場行為以及對資本市場的規範,並沒有改變牛市的基本邏輯。

“目前我接觸的公募基金中的人,90%以上的都會認為牛市格局沒有變化,還會繼續。”5月28日,林宇表示,“現在誰也不敢輕易下車。但是,預計對於七八成的公司而言,市場已經進入了垃圾時間,不像過去一年一樣什麼股票都能漲,那樣的好時候差不多過去了。”

同樣,多數私募基金人士仍然對A股懷有樂觀預期。在大盤達到4600點前,被業內稱為“前基金一姐”的宏流投資董事長王茹遠就表示,此輪牛市遠未終結。

“回顧這一輪牛市,其實應該感覺到比07年還要洶湧。”王茹遠指出,“我個人看來,今年指數創出6124新高一定是遲早的事情,今年之內,以現在資金的情況。現在來看銀行權重很高的,漲幅還是小,權重股只要動一動,指數創新高是指日可待的事情。”

記者了解到,在下階段的市場啟動中,部分私募基金將對銀行、鋼鐵等低估值板塊補漲預期有所關注。而在調整預期來臨下,在補倉的時點選擇上,部分私募機構則表示“仍需觀望”。

“這種單日劇烈調整之後並不是加倉的好時機,除非做短線。”章敏表示,“前幾天的成交量創新高,這個點位的籌碼是很大的,而今天的調整會形成比較大套牢盤,這會在接下來一段時間對A股向上構成壓力,所以我認為這輪調整的週期會比之前幾次更長。”