天津銀行IPO通過港交所聆訊 最高募資10億美元

- 發佈時間:2016-03-15 03:38:10 來源:中國經濟網 責任編輯:劉波

香港聯交所3月13日公告顯示,天津銀行已經通過港交所聆訊,擬首次公開募股(IPO)不超過10億美元(約78億港元)。據悉,天津銀行或將於近日進行IPO路演。在啟動上市計劃3年後,天津銀行有望完成H股上市。

天津銀行預披露文件顯示,中銀國際、農銀國際和建銀國際擔任聯席保薦人。

三年上市路

早在3年前,天津銀行便透露了上市的計劃。

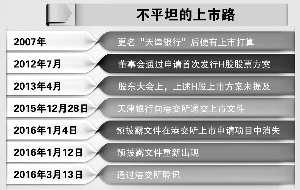

實際上,在2007年正式由“天津城市商業銀行”更名為“天津銀行”後,該行便已開始籌備上市,但一直沒有進入申報材料的階段。

天津銀行2012年年報顯示,2012年7月,在天津銀行第四屆董事會第四次會議上,董事會曾通過了申請首次發行H股股票的方案。但在2013年4月的股東大會上,該行H股上市方案並沒有作為其中一項議題。

該方案一直擱置至去年底的2015年12月28日,天津銀行向港交所遞交上市文件。預披露文件顯示,招股價介於7.37~9.58港元。

值得注意的是,證券時報記者于1月4日發現,天津銀行的預披露文件在港交所上市申請項目中消失不見了。然而,天津銀行相關人員對此事表示並不知情,並稱需要先調查清楚情況,最終並未給予回復。

而在1月12日,天津銀行該預披露文件再一次出現。據業內人士分析,發生此類情況通常有兩種原因,一是銀行撤回了申請;二是港交所繫統出現了故障。

天津銀行已于3月13日通過港交所聆訊,或將於近日舉行投資者推介會。此外,天津銀行相關人士曾表示,若有可能,天津銀行計劃在A股和H股上市。“上市對天津銀行會帶來幫助,圍繞能夠達到上市的條件,會使公司治理機制更加完善,各項業務更規範。”天津銀行預披露文件顯示。

“如果站在天津銀行的角度,在A股上市更好,內地市場會更活躍,H股對城商行的估值要求會比較高。”華泰證券銀行業分析師林博程稱。

公開資料顯示,由於前幾年上市不順,在天津銀行的十大股東中,有5家股東曾將所持有的天津銀行股權質押給信託公司或銀行進行融資,以補充公司的流動資金。

同業業務擴張迅猛

天津銀行2014年報顯示,該行實現凈利潤44.2億元,同比增長29.23%;全行資産總額達到4774億元,同比增幅18%。

資産大幅增長的背後,是同業業務的貢獻增加。2014年,天津銀行盈利資産構成中,發放貸款和墊款、存放中央銀行、投資的佔比均出現下滑,僅同業往來款項有所增長。

在其同業業務的資産端中,增加最快的是買入返售金融資産。截至2014年末,該行買入返售金融資産是2012年的7倍,存放同業款項以及拆出資金均比2013年增長一倍。

“未上市城商行利用同業業務擴張資産負債表,或是為上市做準備,徽商銀行曾經就是明顯的例子。”業內人士分析稱,由於銀行貸款規模、信貸比等指標有所限制,銀行通過同業業務這種間接方式擴大資産負債規模。

此外,截至2015年底,天津銀行營業收入為1192億元,同比增長19.9%,這主要得益於凈利息收入的增加。

值得關注的是,隨著2015年以來央行的數次降息,銀行的息差收入進一步收窄。這意味著,如果想要保持2016年營業收入依舊高速增長,天津銀行急需挖掘新的利潤增長點。