凱石5月QDII策略:主打港股品種 保持合理信心

- 發佈時間:2015-05-07 14:20:51 來源:中國網財經 責任編輯:張明江

萬曉微

導語

數據顯示,美國第一季度GDP環比年化增長率僅為0.2%,且4月份公佈的經濟數據並未較3月份積極改觀,美元匯率大幅上漲抑制出口、原價變動和失業率居高等因素或將使得美國經濟增長進入一段減速期。歐洲經濟復蘇步伐在4月放緩,但仍有進一步增長的動力和空間,然而希臘債務危機持續拖累歐股表現,也或將給歐元區其他經濟體帶來金融風險。港股市場走強的邏輯不變,公募基金可參與港股通交易和保險資金可投資香港創業板等對港股構成的利好效應還未結束,加上港股不設漲跌幅、T+0交易、缺少流動性、中小盤關注程度和估值水準雙低、上市公司業績整體良好,與A互聯互通、貨幣環境整體寬鬆等優勢,港股市場上漲成為不可違背的趨勢。在5月QDII産品配置方面,凱石工場建議投資者主打港股産品,可低比例適配歐股産品和美股産品。鋻於大宗商品價格無趨勢性回升跡象,操作上建議回避。在風險防範方面,建議投資者密切關注兩地市場風格變化、美聯儲加息動態、希臘與債權人談判進展,並對港股保持合理信心。

建議關注基金包括:港股品種中主動選股能力較強的富國中國中小盤,跟蹤恒生指數與恒生國企指數的華夏恒生ETF、嘉實恒生中國企業,投資分散于亞太地區的博時大中華人民幣、易方達亞洲精選,以及分散投資的嘉實海外中國股票。

一、QDII基金2015年4月份收益情況

亞太和新興市場産品拉升QDII平均業績

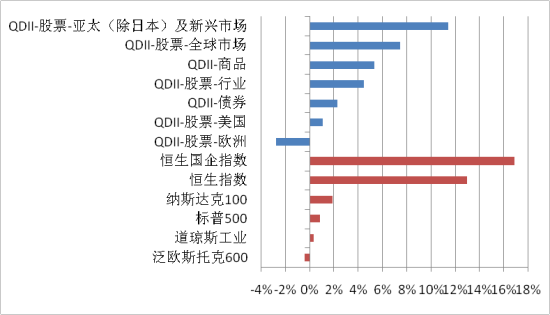

n 4月份,海外市場景氣分化明顯,港股一枝獨秀,恒生指數月漲12.98%,恒生國企指數月漲16.89%。美國經濟一季度走軟,4月份公佈的數據來看,就業市場、通脹水準,以及製造業擴張情況都不樂觀,也推遲了市場對美聯儲加息時點的預期。美股小幅上行,道瓊斯工指漲0.36%,納斯達克100漲1.86%,標普500漲0.85%。歐元區的經濟復蘇4月有所放緩,希臘債務危機始終沒有解決,拖累歐股表現,期間,泛歐斯托克600跌0.38%。

n 凱石工場統計的93隻QDII産品4月份平均收益為6.55%,較3月份92隻産品平均收益0.02%大幅上升,共80隻産品月收益率為正,29隻産品月收益率大於10%,最高為易方達亞洲精選的23.11%,其次為嘉實海外中國股票的19.27%。分類來看,亞太(除日本)和新興市場基金全部上漲,平均漲幅為11.42%,易方達亞洲精選(23.11%)收益最高。全球市場基金平均上漲7.43%,廣發全球精選人民幣(15.44%)收益最高。美股基金平均上漲1.09%,華寶興業標普油氣(9.88%)較其他産品收益突出。歐股基金平均下跌2.74%,最大跌幅為3.02%。行業基金業績分化明顯,資源油氣類基金領漲,不動産基金引跌。商品基金全部上漲,黃金主題漲幅較小,商品主題漲幅較大。債券基金最低收益持平,産品收益較為均衡。

圖表1: 2015年4月份市場指數及各類QDII基金錶現

來源:凱石財富工場 Wind數據

二、QDII基金2015年5月份投資策略

1、全球各主要市場概況

香港市場:瘋狂行情仍未結束,上漲趨勢不可違背

4月份,港股先拉升後徘徊于七年曆史高位,雖存在階段性調整壓力,但資金助推港股走高的大邏輯不變。滬港通啟動後,外國投資者投資A股積極性遠比內地投資者投資港股積極性高,H股估值洼地被忽視。自3月末中國證監會允許內地公募基金無需QDII資格可通過港股通投資港股,以及中國保監會允許保險資金投資香港創業板以後,政策障礙的減少助推內資入港,港股通交易量激增,恒生指數4月上漲12.98%。凱石工場認為,港股還有進一步走強動力。總體來看,公募基金可參與港股通交易和保險資金可投資香港創業板等對港股構成的利好效應還未結束,港股的不設漲跌幅、T+0交易、缺少流動性、中小盤關注程度和估值水準雙低、上市公司業績整體良好,與A互連互通、貨幣環境寬鬆等優勢,也都將使其上漲成為不可違背的趨勢。

港股較A股大幅折價。港股相對A股很便宜,在全球市場中也是最便宜的市場之一。“港A股”指那些在香港上市,與A股相似的股票,多為小盤股。在中小創泡沫激增的A股牛市背景下,內地投資者更偏愛追漲H小盤股,即便是並未大量買入H小盤股的海外投資者,也不得不重新審視這個被低配的市場。在香港上市的一些大型公司與同股同權或者同類型的A股公司也存在較大估值差異,具有一定的安全邊際。此外,恒生指數上市公司整體業績仍有增長,對比來看,港股公司質地總體上好于新三板公司。流動性進入、改革紅利、人民幣國際化等都將對港股估值修復發揮積極作用。

政策障礙清除利於估值修復。A股處於牛市但缺乏盈利增長的支撐,而港股是價值市場但缺少流動性。內地投資者對港股不設漲跌幅、T+0交易制度等投資模式感興趣,因此共募基金被放行南下會使得港股通由散戶投資者主導向機構投資者主導轉變。對於保險資金可投資香港創業板股票,雖然不能高估險資進入香港市場的規模,但會激發包括海外投資者在內的投資人對港股中小市值股票重新估值,內地資金和投資風格偏好成為了港股市場重要的新變數。

資金流入大趨勢不變。繼4月8日和4月9日港股通額度用盡後,港股進入短暫調整,4月22日又略有回歸。內地的投資資金通過各種渠道大舉涌入港股,目前,很多基金和銀行的QDII外匯額度已用盡,並且陸續有基金宣佈新增QDII額度。自4月9日以來,香港金管局已連續十次向市場注入超過566億港元,不僅在亞洲交易時段向市場注入港幣,而且多次在歐美交易時段買入美元,賣出港幣,説明越來越多的資金進入香港市場。

兩地市場互通意義重大,目標遠大。前期,香港財政司司長曾俊華表示,深港通技術問題已解決,有望能在年中啟動。深港兩市估值差異最大的就是中小盤股,深港通將有別於滬港通,可能在港股中小盤股票範圍擴大,恒生小盤股指數有望成為深港通標的,新興産業在小盤股的比例較高,定價權也容易取得。港交所李小加表示,滬港通只是兩地市場互聯互通的第一步,最終目標是與內地同行和監管當局合作創建一個連接內地投資者與國際投資産品、連接海外投資者與中國投資産品的多資産類別的“共同市場”,而“共同市場”甚至有望延伸至股票衍生品、商品、定息及貨幣等各大資産類別。

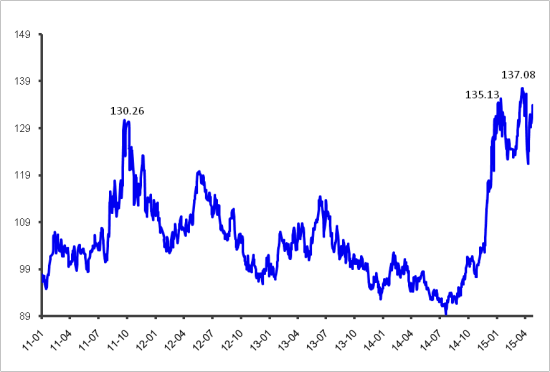

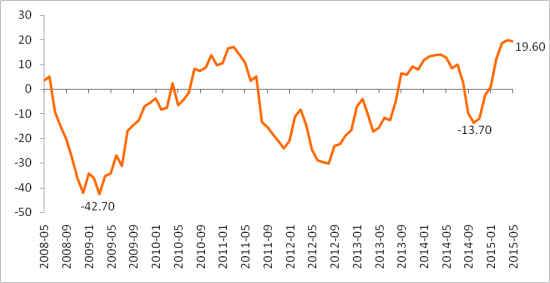

圖表2: 滬港AH溢價指數走勢

來源:凱石財富工場 wind

| 圖表3:A股和港股市盈率概況 | |||||

| 月份 | 港股主機板 | 港股創業板 | 滬深300 | 中小企業板 | 創業板 |

| 2015-03 | 10.90 | 60.53 | 14.70 | 58.71 | 88.95 |

| 2015-02 | 10.87 | 11.96 | 12.99 | 48.46 | 76.88 |

| 2015-01 | 11.19 | 11.57 | 12.63 | 46.21 | 70.86 |

| 2014-12 | 10.94 | 11.59 | 12.91 | 42.59 | 63.76 |

| 2014-11 | 11.15 | 11.85 | 9.99 | 45.35 | 72.02 |

| 2014-10 | 11.09 | 11.60 | 8.92 | 44.08 | 67.79 |

| 2014-09 | 10.69 | 11.52 | 8.88 | 45.24 | 70.59 |

| 2014-08 | 11.34 | 11.87 | 8.59 | 40.38 | 62.96 |

| 2014-07 | 11.29 | 11.50 | 8.85 | 38.83 | 59.87 |

| 2014-06 | 10.60 | 10.86 | 8.26 | 37.66 | 62.49 |

| 2014-05 | 10.46 | 11.16 | 8.16 | 36.15 | 57.67 |

港股風險提示:

美元走強趨勢並未徹底更改,美元升值在流動性方面給港股帶來的壓力仍然不能忽視。新興市場國家的美元債務合計6萬億之多,美聯儲加息將加重新興市場國家債務負擔,其影響要超過歐洲和日本,新興市場面臨的市場動蕩或將類似于2013年美聯儲剛暗示“漸退QE”時導致的資本外逃和貨幣貶值。

港股發行實行註冊制,交易機制上存在較多沽空行為,投資者可以通過沽空機製表達對股價的不同預期,股價更切實地反映基本面,因此港股中小公司雖然存在較高的預期收益,但也存在一定風險。

全球資金可以自由出入香港市場,所以一旦港股價格超過合理水準,國際投資者就會轉投其他市場。另外,港股不會A股化,AH股票的差價還取決於兩地市場供求和市場情緒等因素,短期內AH價差不會消失。

美國市場:經濟增速放緩,預期基本樂觀

美國商務部公佈,第一季度GDP的環比年化增長率僅為0.2%,遠不及預期增長1%,而數據表明,美國經濟在2014年後3季度平均增長了4%。4月份公佈的美國經濟數據並未較3月份積極改觀,美元匯率大幅上漲抑制出口、原價變動和失業率居高等因素或將使得美國經濟增長進入一段減速期。IMF在4月14日發佈的最新《世界經濟展望報告》中預測,2015年全球經濟增速將為3.5%,在全球經濟溫和增長的概況中,主要國家和地區的增長前景不均衡,新興市場和發展中經濟體的增長將放緩,今年全球經濟的增長主要得益於受益油價下跌的發達經濟體。

美聯儲和IMF對2015年美國經濟預期樂觀。IMF對美國經濟的短期增長預期較為樂觀,其認為美國經濟今年將繼續強勁復蘇,能源價格持續下降、通脹溫和、財政政策寬鬆,以及房地産市場漸漸向好。但鋻於人口老齡化和要素生産增長率下降等原因,IMF對美國經濟長期預期並不樂觀。美聯儲在4月16日公佈的褐皮書中表明,美國經濟的整體增長狀況仍保持“溫和”或“適度”,樂觀程度較前期降低,有“多家”地方聯儲都報稱製造業和能源行業中的公司正在裁員,但不動産和住房行業部門表現強勁。此外,美聯儲在4月貨幣政策聲明中提到,儘管經濟産出和就業成長首季放緩,但在寬鬆政策下,預計經濟活動將溫和擴張,就業情況將貼近目標水準。

就業市場慘澹,經濟增長動力遭擔憂。美國3月非農就業人口(季調後)僅增加12.6萬,約為市場預期24.5萬的一半,且創2013年12月以來最低水準,另外,2月非農就業人口增幅由29.5萬下修為26.4萬,1月非農就業人口增幅由23.9萬下修為20.1萬。美國3月份失業率為5.5%,與2月份持平,3月就業市場狀況指數為-0.3,前值為+4。非農數據大遜預期引起市場對經濟增長動力的擔憂,也令人對製造業回歸産生質疑。

製造業擴張減速,油價下跌和美元走強拖累工業活動。美國供應管理協會表示,3月製造業擴張速度為2013年5月以來最低水準。美國3月Markit製造業PMI為55.7,4月初值下降至54.2,同時,3月Markit服務業PMI終值59.2,初值58.6,3月Markit綜合PMI終值59.2,初值58.5。美國3月工業産出月率降低0.6%,遜於預期的降低0.3%和前值0.1%,降幅為2012年8月以來最大。4月紐約聯儲製造業指數-1.19,大幅低於預期7.17和前值6.9。國際市場疲軟是4月製造業PMI下滑的原因之一,油價下跌對油氣行業的影響導致了工業生産疲軟,美元走強也部分拖累了工業活動。

房屋銷售較好,消費信心回調。美國4月NAHB房産市場指數56,預期55,前值53,數據表明更多住宅建築商認為銷售狀況良好。美國商務部稱,3月新屋銷售環比減少11.4%,創11月以來新低。不過,3月二手房銷量(經季調後)比2月上升6.1%,好于預期。消費信心樂觀程度降低。美國4月消費者信心指數從3月修正後的101.4降至95.2,創下四個月新低,遠遜於預期的102.5,消費者對勞動力市場以及經濟前景的看法有所惡化。

聯儲內部對加息分歧,預期時點仍未明確。3月聯邦公開市場委員會議紀要顯示,美聯儲成員對首次加息的時間安排存在分歧。4月29日,美聯儲在議息會議結束後公佈了的決議聲明中表示,將維持聯邦基金利率在0-0.25%,符合市場預期,同時在聲明中保留了“合理信心”一詞,整體基調較3月貨幣政策聲明並無明顯變化。市場對美聯儲年內加息仍懷希望,但加息時點指引仍不明確。

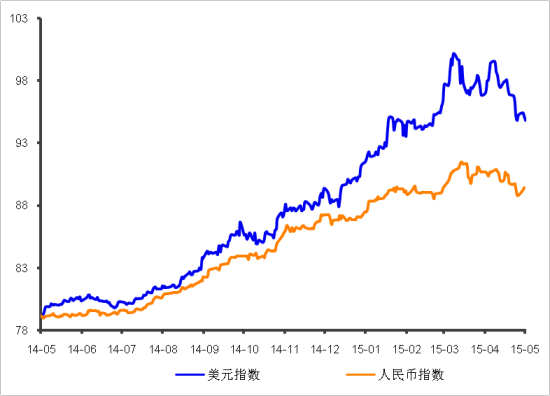

圖表4:美元指數與人民幣指數對比(截至5月5日)

來源:凱石財富工場 wind

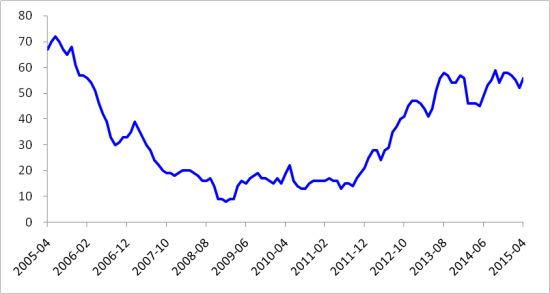

圖表5:全美住宅建築商協會/富國銀行住房市場指數

來源:凱石財富工場 wind

歐洲市場:4月經濟復蘇放緩,希臘危機提升金融風險

4月份,美國經濟數據疲乏的消息都曾令歐元兌美元暫時反彈,較低的油價提振了歐洲家庭的消費能力,寬鬆政策也大幅削減了家庭的借貸成本,歐元疲軟利更是提升了出口企業利潤,雖然4月復蘇步伐放緩,但是歐洲經濟有進一步增長的動力和空間。希臘債務危機持續拖累歐股表現,或將給歐元區其他經濟體帶來金融風險。歐元區較高的失業率仍然沒有緩解,3月失業率仍為11.3%,與1月和2月持平。

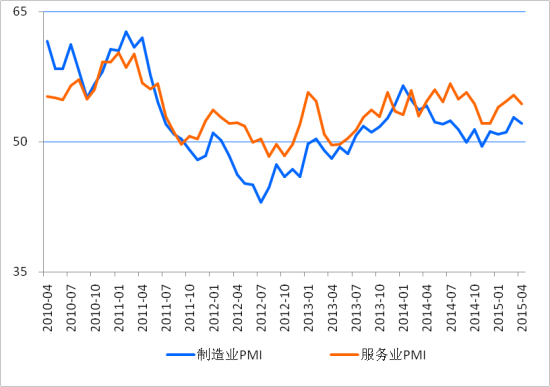

4月份經濟增長放緩。數據顯示,歐元區3月製造業和服務業活動均實現一年來最快擴張水準,然而,歐元區4月Markit製造業PMI終值為52.0,低於3月的52.2。德國和法國經濟增速減慢,德國4月Markit製造業PMI初值為51.9,低於預期為53.0,且創下兩個月以來的最低水準,其他歐元國家經濟則相對強勁增長。

希臘與債權人談判進入激烈階段,歐元區金融風險提升。希臘與其國際債權人仍然無法就希臘改革計劃達成協定,意味其仍然無法拿到下一筆援助資金。近期,希臘銀行儲戶提現的速度明顯加快,銀行系統可能面臨崩潰。實際上,2010年歐債危機以來,希臘本國的銀行業經營狀況一直不理想。在過去的兩年裏,希臘本地銀行存款以平均每月16億至24億歐元的速度外流,2014年內,最大的5家銀行流失的存款數額近370億歐元。值得注意的是,希臘銀行業高度依賴歐洲央行,若希臘無法從歐洲央行得到足夠流動性,希臘的銀行系統在無法得到任何外部融資的情況下將面臨崩潰。雖然退歐對希臘來説是不明智的選擇,一定程度上降低了退歐的概率,但是一旦希臘真的退歐,歐元區其他經濟體將面臨金融風險,僅愛爾蘭、義大利、葡萄牙和西班牙的銀行業存款就可能流失900億~3400億歐元,約佔該部分國家存款基礎的十分之一。

圖表6:歐元區Sentix投資信心指數

來源:凱石財富工場 wind

圖表7:德國製造業PMI和服務業PMI

來源:凱石財富工場 wind