鵬華基金張戈:12月將維持區間震蕩 尋找優質標的

- 發佈時間:2015-12-04 13:48:02 來源:中國網財經 責任編輯:張明江

11月27日以來,市場出現較大調整,證監會放開券商凈賣出、收益互換監管、四大券商被查等外部事件是直接影響。但我們認為,外因更多通過內因起作用,A股市場前期已經上漲到了邊界狀態,無論空間(上證3700點)、時間(12月初)均如此,才會在負向衝擊下出現快速調整。

回顧8月底以來的A股市場走勢,企穩、上漲大概可以分為三個階段:(1)8.26日—9.30日市場企穩,估值較合理、央行雙降是主要驅動力;(2)10.8日-11.3日第一波上漲,估值很“平”、財政貨幣政策雙寬是主要驅動力;(3)11.4日-11.25日第二波上漲,十三五規劃出臺、習馬會、人民幣加入SDR等推動改革預期再次升溫是最主要原因。在當前時點,估值、流動性、改革預期都逼近拐點,這是我們之前預判市場上漲到邊界狀態的根本原因。

不可否認,11月27日的調整時點、速度還是略超預期,這再次體現了杠桿市的特點。從9月底至今,兩融餘額由9月底的0.91萬億快速上升到1.22萬億,幅度是比較大的。

短期來看年底前的估值, 數據分析顯示,市場整體上距離極端狀態還有一定空間,但內部對比很“陡峭”。這不僅制約了市場上行空間,對成長股的短期壓力也是直接的。

圖表1進一步在行業層面表明,漲跌幅—盈利增速關係的不匹配。以電腦行業為例,截至2015年12月1日今年以來上漲110%排名第一,市場一致預期盈利增速為56%,但前3季度只實現了11%,其差值為45%。不難發現,電腦行業的漲跌幅—盈利增速關係遠差于排名第二的通信,這勢必帶來調整壓力。

圖表1:中信一級行業今年漲跌幅及盈利增速

|

漲跌幅 |

行 業 |

年初以來漲跌幅 |

預期差 |

預計全年盈利增速 |

前三季度盈利增速 |

|

1 |

電腦 |

110% |

45% |

56% |

11% |

|

2 |

通信 |

100% |

16% |

27% |

11% |

|

3 |

餐飲旅遊 |

98% |

41% |

70% |

28% |

|

4 |

輕工製造 |

94% |

31% |

61% |

29% |

|

5 |

紡織服裝 |

83% |

-24% |

35% |

59% |

|

6 |

電子元器件 |

73% |

25% |

43% |

18% |

|

7 |

農林牧漁 |

73% |

71% |

79% |

8% |

|

8 |

基礎化工 |

70% |

44% |

73% |

29% |

|

9 |

傳媒 |

67% |

-1% |

42% |

43% |

|

10 |

電力設備 |

66% |

-19% |

12% |

31% |

|

11 |

機械 |

59% |

62% |

55% |

-7% |

|

12 |

醫藥 |

55% |

-1% |

23% |

24% |

|

13 |

汽車 |

44% |

11% |

15% |

4% |

|

14 |

國防軍工 |

41% |

104% |

53% |

-51% |

|

15 |

房地産 |

41% |

12% |

29% |

17% |

|

16 |

商貿零售 |

37% |

-9% |

-10% |

-1% |

|

17 |

家電 |

34% |

6% |

8% |

1% |

|

18 |

建材 |

34% |

19% |

-17% |

-36% |

|

19 |

交通運輸 |

28% |

-7% |

16% |

23% |

|

20 |

電力及公用事業 |

19% |

3% |

21% |

18% |

|

21 |

食品飲料 |

18% |

9% |

14% |

5% |

|

22 |

建築 |

17% |

5% |

13% |

8% |

|

23 |

石油石化 |

1% |

22% |

-38% |

-60% |

|

24 |

銀行 |

-1% |

1% |

3% |

2% |

|

25 |

煤炭 |

-8% |

19% |

-61% |

-80% |

|

26 |

非銀行金融 |

-23% |

-21% |

78% |

99% |

進一步的,我們可以做一個思維實驗。A股市場從來都是漲過頭,所以自2005年有中信一級行業指數以來,上年漲幅第一的行業第二年表現均極差,2013年傳媒、2014年非銀均如此。如果遵循這一規律,未來1-2月內電腦行業面臨投資者獲利回吐的賣出壓力也較大,進而對成長股形成壓力。2012年底、2014年底的大金融逆襲就是這個情況。

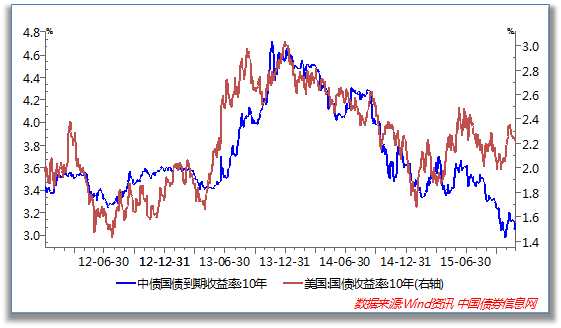

分析未來3-6個月的中期流動性,證券市場中的流動性分析較為微妙,包括對宏觀流動性、銀行間流動性、資本市場流動性等諸多層次的分析。近期較為重要的事件是12月16日美聯儲議息會議,目前市場預期這次會議大概率會出臺加息的措施,這一事件的影響非常複雜,其實質是中國貨幣政策是否能夠保持獨立性的問題,未來需要進一步深入研究。但初步的數據分析結論較為明確,即近幾年來美中兩國十年期國債收益率保持了高度的相關性,且美國十年期國債收益率變動具有領先性。也就是説,美聯儲12月份加息或許在一段時間內封殺了中國長債進一步大幅下行的空間。

在目前這個時點,進一步考慮到年底債務債權關係的清理、12月至明年3月是定增解禁的高峰期、IPO重啟及註冊制改革,我們傾向於認為這個階段的流動性中性偏緊,不具備大幅擴張的可能。

展望未來1-2年的改革預期,隨著我國政治經濟改革進入攻堅階段,未來可轉身騰挪的空間日漸受限,大概率將進行方向性調整,這會對市場主流投資邏輯形成重大挑戰。

在政府的多項新舉措中,較為引人注目的:(1)通過一帶一路規劃,開拓新的市場及國際合作空間,在周邊安全事務中堅守立場,試圖修正(非改變)既有國際關係規則、拓展國際空間;(2)進行反腐以凝聚社會大眾民心;(3)採取擴張性的財政貨幣政策,防止經濟發生系統性風險;(4)把創新放在首位(工業4.0、網際網路+),並希望資本市場在經濟轉型中發揮更大的作用。

以上四個方面政策的邏輯是內在統一的,但隨著這些政策走向深入,面臨著一些負面影響和實際情況的制約,目前這些負面限制與改革初衷的扭曲狀態還在可控範圍內,但未來政策轉身的餘地也越來越小,大概率將進行方向性調整,比如近期頻頻提到的“供給側改革”。這樣,2014年7月以來的主流策略邏輯將會受到重大挑戰,這其中最具代表性的舊邏輯是“經濟越差、流動性越寬鬆、市場越漲、小股票表現越好”。

概括前面的分析,短期估值、中期流動性、長期的政經格局與主流投資邏輯都面臨拐點。不過,短時間內政經格局演進不明朗的情況下,“破”雖確定,如何“立”還需觀察。

僅就12月市場進行展望,我們認為方向上,市場突破8月份高點比較困難,預計還將維持區間震蕩格局,在上證3300附近有抄底機會;在市場風格與行業上,結合2010年的情況,小盤成長在12月不會跑輸,繼續尋找更新更炫的標的。

不管經濟與市場如何變化,總有新的行業形成,總有優質公司在長跑中勝出。未來尋找優質投資標的仍將是投資的核心。