廣生堂等10隻新股4月22日上市定位分析

- 發佈時間:2015-04-21 16:24:51 來源:中國網財經 責任編輯:張恒

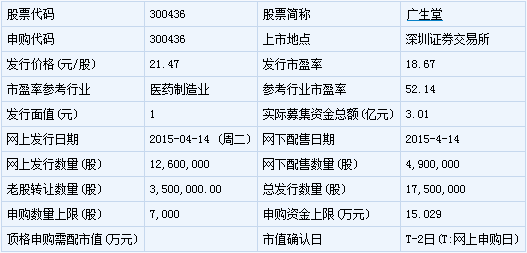

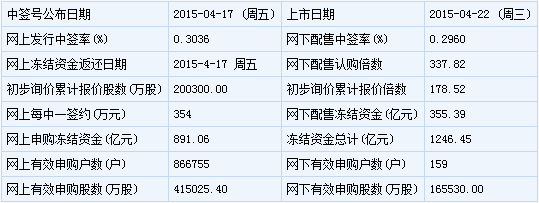

廣生堂(300436)

【基本資訊】

【申購狀況】

【公司簡介】

從事核苷類抗B型肝炎病毒藥物研發、生産與銷售。

【機構研究】

海通證券:廣生堂合理估值區間為44.25-51.62元

我們預計公司2015-2017年EPS(按發行前股本)分別為1.97、2.56、3.18元,如果考慮IPO發行1870萬股,發行後2015-17年EPS為1.47、1.92和2.39元。

對比同類化藥製劑公司,2015年平均PE29.17倍,廣生堂因當前利潤增速較快,我們傾向於其估值高於平均水準,低於創新藥研發企業恒瑞醫藥,按2015年30-35倍,合理估值區間44.25-51.62元。

齊魯證券:廣生堂合理估值區間為40-45倍PE

盈利預測:我們預測公司2015-2016年的營業收入分別為3.62億元、4.85億元和6.31億元,同比分別增長42.1%、34.2%和30.0%;歸屬母公司凈利潤分別為1.22億元、1.66億元和2.12億元,同比分別增長45.5%、36.2%和27.7%。不考慮老股轉讓,以新股發行上限計算,對應攤薄後EPS 1.63、2.22、2.84元。按照細分領域聚焦的A股上市企業的平均PE水準,即66×15PE,考慮公司增速水準,及目前公司行業地位,我們認為公司2015年合理估值區間在40-45倍,對應合理市值區間48.8-54.9億元。

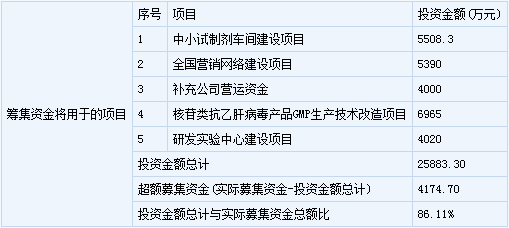

大豪科技(603025)

【基本資訊】

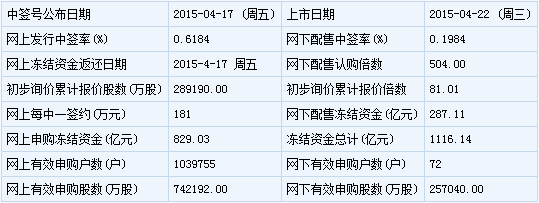

【申購狀況】

【公司簡介】

生産電腦刺繡機、工業化自動化産品;技術開發、技術諮詢、技術轉讓、技術服務、技術培訓;貨物進出口、技術進出口;銷售、維修縫製設備、針紡設備數控系統及其零件配件。

【機構研究】

上海證券:大豪科技合理估值區間為35-40倍PE

盈利預測

假設行業景氣度不出現大幅下降,公司在未來幾年將保持增長勢頭,初步預計 2015-2017 年歸於母公司的凈利潤將實現年遞增8.53%、34.24%和 12.17%,相應的稀釋後每股收益為 0.53 元、0.71 元和 0.80 元。

定價結論

綜合考慮可比同行業公司的估值情況及公司自身的成長性,我們認為給予公司合理估值定價為 18.58 元-21.24 元,對應 2015 年每股收益的 35~40 倍市盈率。

恒泰證券:大豪科技股價壓力位為25-30元

發行人所在行業為為電腦、通信和其他電子設備製造業,截止 2015年 4 月 9 日,中證指數發佈的最近一個月平均靜態市盈率為 66.04 倍。預計公司 2014、2015、2016 年每股收益分別為 0.49 元、0.58 元、 0.67 元,結合目前市場狀況,結合公司發行價格 11.17 元(對應 2014 年攤薄市盈率 22.98倍),預計公司上市初期股價壓力位為 25 元-30 元。

歌力思(603808)

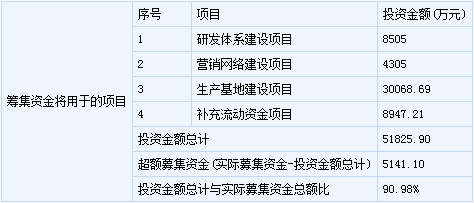

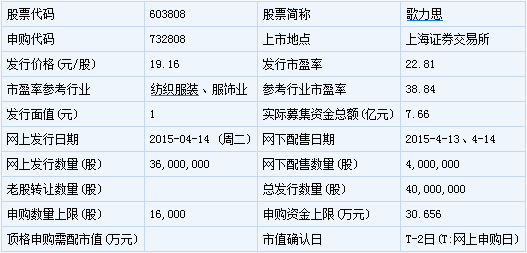

【基本資訊】

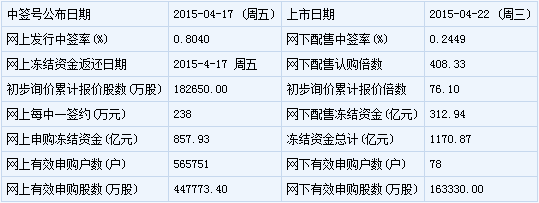

【申購狀況】

【公司簡介】

品牌女裝的設計研發、生産和銷售。

【機構研究】

安信證券:歌力思合理估值區間為25.75-36.05元

盈利預測與估值:我們預計公司2014-2016凈利潤增長率分別為15.5%/4.4%/5.2%,對應攤薄後EPS 分別為0.99元/1.03元/1.08元。對比A/H股可比中高端服裝企業估值,建議詢價區間為18.54-23.69元,對應2015年預測市盈率18-23倍,定價區間為25.75-36.05元,對應2015年預測市盈率25-35倍。

光大證券:歌力思合理估值區間為25-30倍PE

盈利預測及估值

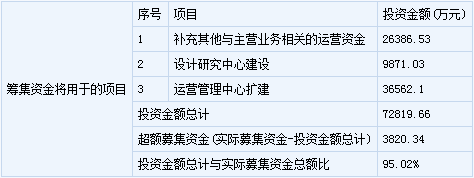

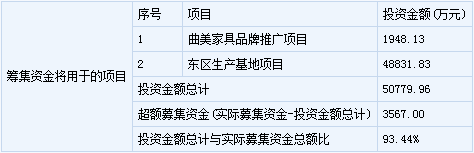

公司擬發行4000 萬股,募集資金7.28 億,募投項目主要為新建直營店136 家、升級直營店43 家,以及設計研發中心建設、補充營運資金。考慮發行費用,預計發行價格19.16 元,對應14 年PE 22 倍。

預計公司15-17 年攤薄後EPS 分別為0.97、1.12 和1.33 元。目前A股高端女裝公司平均估值水準為15 年45 倍、16 年39 倍、3 年CAGR 在13-20%、PEG 在1.5-4.4;港股公司為15 年9 倍、16 年8 倍、2 年CAGR在11-12%、PEG 在0.5-1;綜合考慮公司3 年CAGR16%、未來存在並購可能性、高端女裝享受A 股稀缺性溢價,結合相對估值與絕對估值,給予15 年25-30 倍PE,對應合理價值區間24.25-29.1 元。

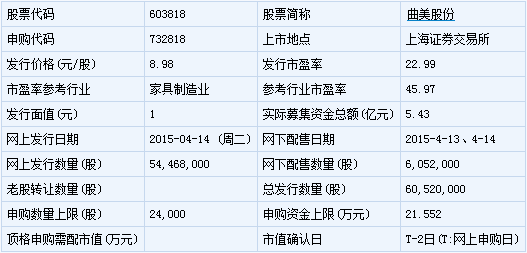

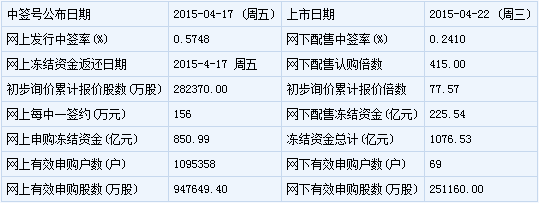

曲美股份(603818)

【基本資訊】

【申購狀況】

【公司簡介】

製造傢具;普通貨物運輸。家庭裝飾裝璜;銷售百貨、五金交電、化工原料、民用建材、工藝美術品、傢具;企業經營本企業和本企業成員企業自身産品及相關技術的出口業務;經營本企業和本企業成員企業生産、科研所需的原輔料,機械設備、儀器儀錶、零配件及相關技術的進口業務(國家限定公司經營或禁止進口的商品除外);經營本企業的進料加工和“三來一補”業務。

【機構研究】

申萬宏源:曲美股份合理價格區間為14.24-16.61元

據測算,曲美股份發行價格為8.98 元,合理價格區間為14.24-16.61 元。公司發行後總股本為24206 萬股,據測算,發行價格為8.98 元,對應發行後總市值21.73億元。我們預計公司2014-2016 年攤薄後每股收益分別為0.42、0.47 及0.55 元(發行價對應2015 年18.9 倍市盈率),參考同行業其他公司估值水準,給予公司2015年30-35 倍市盈率,合理價格區間為14.24-16.61 元。

恒泰證券:曲美股份初期壓力位19元-21元

發行人所屬行業為傢具製造業(C21),中證指數有限公司發佈的最近一個月行業平均靜態市盈率為45.97倍。預計公司2015、2016、2017年每股收益分別為0.46元、0.50元、0.55元。綜合目前市場狀況,結合公司發行價格8.98元(對應2014年攤薄市盈率21.38倍),預計公司上市初期股價壓力位為19元-21元。

昇興股份(002752)

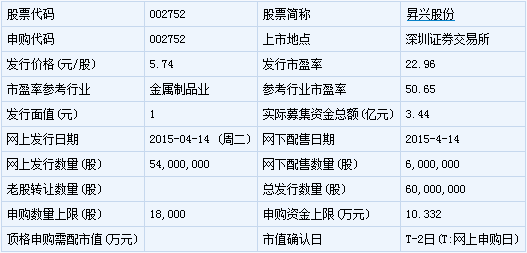

【基本資訊】

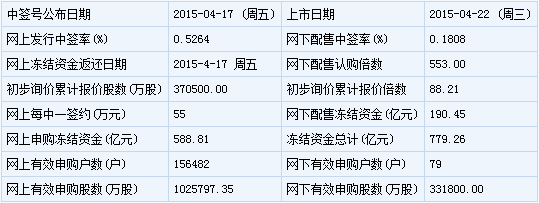

【申購狀況】

【公司簡介】

從事用於食品、飲料等包裝所使用的金屬容器的生産和銷售。

【機構研究】

海通證券:昇興股份合理價格為7.00-8.75元

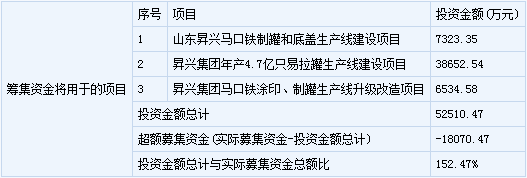

盈利預測與投資建議。基於公司未來募投項目産能釋放,及下游需求穩步增長,我們預測公司2015-2017年歸母凈利潤分別為1.45,1.70,1.97億元,對應攤薄EPS分別為0.35,0.41,0.47元。參考可比公司估值情況,給予公司2015年20-25倍PE,對應合理價格7.00-8.75元,給予建議申購評級。

恒泰證券:昇興股份初期股價壓力位為15元-18元

發行人所在行業為金屬製品業,截止2015年4月9日,中證指數發佈的最近一個月平均靜態市盈率為50.65倍。預計公司2014、2015、2016年每股收益分別為0.27元、0.31元、0.45元,結合目前市場狀況,結合公司發行價格5.74元(對應2014年攤薄市盈率22.96倍),預計公司上市初期股價壓力位為15元-18元。