中報全景圖:整體營收環比好轉 行業兩極分化

- 發佈時間:2015-09-06 15:36:32 來源:中國經濟網 責任編輯:楊菲

編者按:雖然上半年國內經濟整體並不景氣,但在國家連續出臺刺激經濟增長政策扶持下,A股上市公司終於一改今年一季度營收環比大幅下滑局面,錄得二季度單季營收及凈利潤雙雙環比大幅增長。在半年報中,可以看到長期飽受業績質疑的創業板終於抬起頭,其整體營收和凈利潤無論是同比還是環比均實現大幅增長,遠超主機板公司表現。行業利潤貢獻度上,雖然金融股仍然是大頭,但需要注意的是,上半年業績增長最快的券商股很可能在下半年要回吐掉利潤。

雖然上半年宏觀經濟依然不景氣,推動中國經濟增長的三駕馬車也明顯乏力,但A股2780家上市公司上半年營業總收入和歸屬於母公司凈利潤卻雙雙實現正增長,特別是整體凈利潤增速明顯大於營收表現。

整體營收、利潤雙增長

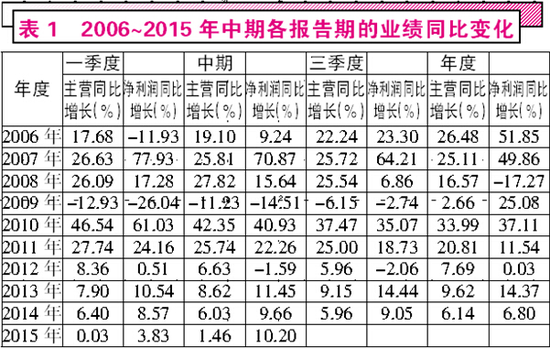

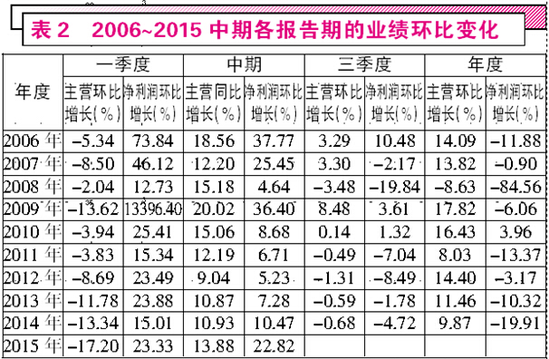

數據統計顯示,2780家上市公司整體實現營業總收入140040.81億元,同比增長1.46%;整體創造歸屬於母公司凈利潤14165.11億元,同比增長10.2%。對比去年同期,營收增幅同比要明顯趨弱,而凈利潤增幅則小幅超越了去年同期(見表1)。對照歷史數據來看,自2010年中期A股整體營收實現同比42.35%增長後,上市公司整體營收增速就開始一路下滑,這一現象從側面印證了這幾年宏觀經濟的長期不景氣現實。

在季度環比上,二季度整體營收環比增長13.88%,凈利潤環比增長22.82%,總體增長幅度不僅明顯優於2014年的二季度同期,且一改今年一季度營收環比負增長局面,實現增收又增利的雙贏局面,間接體現出在今年上半年國家連續出臺多項利多政策後,經濟在二季度開始有所企穩。

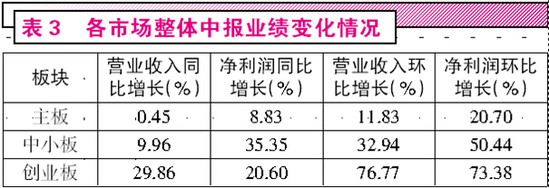

分市場來看,創業板自2012年12月就開始了長達兩年多的牛市,但長期以來,其股價和業績表現一直受到投資者質疑,業績增速遠遠追不上股價的表現,持續高漲的估值脫離了地心引力。今年中期,創業板整體營收終於一掃此前疲弱表現,484家公司整體營收增長29.86%,遠遠超過中小板和主機板(見表3);當然,在整體凈利潤貢獻上,還是要弱于中小板,不過要遠高於主機板。

行業增長分化明顯

觀察上半年各行業的業績變化,可以發現,申萬28個一級行業中,凈利潤同比增速超過50%的僅有非銀金融、有色金屬、交通運輸3個行業,分別為129.78%、127.37%、66.6%。另外,電腦、公用事業、休閒服務、紡織服裝、傳媒、醫藥生物6個行業的業績表現也相對可圈可點,利潤增速均實現了20%以上。

由於宏觀經濟的走軟,從去年四季度開始至今年8月底,央行已進行了5次降息、4次降準,目的是提振實體經濟、改善企業盈利狀況。正受益於流動性寬鬆,從去年四季度到今年上半年,A股市場走出了一波大牛行情,市場成交量激增,直接帶動了券商業務收入的增長,多家上市券商中報凈利同比增長達兩倍以上,而在去年同期時其凈利增速僅為26.17%。同樣屬於金融行業,銀行股在降準降息的背景下就顯得沒那麼幸福了。對銀行股來説,降準降息的影響是兩面性的,一是有望扭轉經濟下滑預期,緩解系統性風險;二是存貸息差下行,盈利空間收窄。因此,銀行股中報平均凈利增速較去年同期反而收窄,去年中期為11.1%,今年中期卻僅有3.45%左右,大降近8個百分點。地産行業也是降準降息及多項調控政策放鬆的最直接受益者,行業景氣度有所回升,中報行業凈利增長13.22%,相比去年同期5.67%的負增長,大幅提升了18.89%。

幾家歡喜幾家愁,與上述增長態勢良好的行業相比,鋼鐵、煤炭採掘等行業未見復蘇跡象,鋼鐵行業和煤炭採掘行業上半年整體凈利潤分別同比下滑了287.65%、65.48%。個股表現上,去年中期鋼鐵股中只有10家公司業績虧損,今年已擴大至16家;煤炭股也由去年中期17家虧損變為今年的29家虧損。從大宗商品價格表現及中下游需求來看,鋼鐵、採掘等週期性行業目前不僅未能走出低谷,反而有繼續惡化的趨勢。

上半年風光無限的券商挨當頭一棒

長期以來,金融股一直貢獻著A股市場上絕大部分利潤,在剔除金融股影響後,可以看到非金融股今年上半年的營業總收入和凈利潤分別下滑了3.25%和0.66%。統計數據顯示,A股市場中的55隻金融股上半年營業總收入和凈利潤分別同比增長了23.49%和17.65%。其中,券商股的增長最為值得記錄,23隻券商股中期營業總收入同比增長256.32%,凈利潤同比增長352.67%。個股中,上半年業績增長最快的光大證券凈利潤同比大幅飆升了1180.05%,而即便是增勢最慢的中信證券凈利潤也同比實現了205.97%的增長。

不過,隨著6月中旬股災的到來,券商股似乎一時間亂了陣腳,用上半年意氣風發,下半年小心翼翼來形容今年以來的券商股頗為貼切。近日,海通證券、廣發證券、華泰證券、方正證券4家券商均因涉嫌未按規定審查、了解客戶身份等被證監會立案調查,券商龍頭中信證券8人被帶走協助調查;同時,在券商股整體上半年業績創新高後,其7月營業收入和凈利潤環比普遍下滑了50%以上。目前市場成交量回落、IPO暫停,下半年券商將面臨嚴峻考驗,甚至可能上半年的利潤會全部回吐掉。對此,業內人士分析認為,隨著監管的加強,券商此前呼風喚雨的良好格局很可能出現巨大改變。

高送轉刷新A股記錄

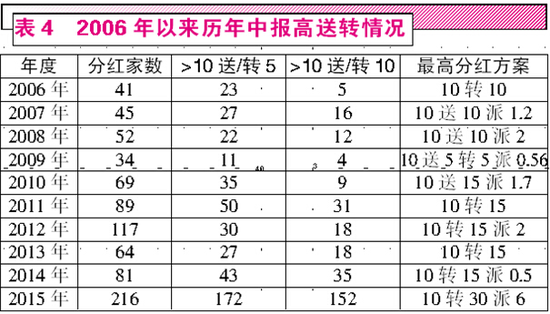

據統計,今年中報滬深兩市共有216家公司推出了中報分紅方案,數量創下A股市場同期之最。歷史數據顯示,2006年以來,中報推出分紅方案最多的是2012年的117家,而今年中期的分紅公司家數則相比2012年要幾乎翻番(見表4)。

從今年中報“高送轉”分配方案看,其力度相當可觀。創業板公司迅遊科技、崑崙萬維10轉30派6元、10轉30的分紅方案雙雙改寫了A股歷史上“高送轉”的記錄。數據顯示,今年中期172家公司的分紅方案達到了10送/轉10的傳統“高送轉”界限;152家公司觸及甚至超越了10送/轉10的歷史頂級分紅線;69家公司推出了10送/轉15以上的分紅方案;34家公司甚至送/轉比例高達或超越10送/轉20。而值得一提的是,騰信股份、沃森生物、健盛集團等15家中期推出“高送轉”的公司,其在2014年度剛剛進行過“高送轉”。

值得關注的是,在中報“高送轉”的大潮中,不乏有業績下降甚至虧損的公司來湊熱鬧。172家公佈中期“高送轉”方案的公司中,51家業績出現下滑,深康佳A、沃森生物、新日恒力、精倫電子等9家公司更是在今年中期出現了業績虧損的窘境。今年中報“高送轉之王”迅遊科技,與公司土豪分配方案形成鮮明對比的是,上半年公司實現營業收入8466.88萬元,同比下降6.70%;凈利潤3051.52萬元,同比下降0.18%,雖然業績不盡如人意,但迅遊科技“任性”送轉也自有原因。公司5月底上市後曾連續收穫19個漲停板,一度被市場封為“暴風科技第二”,截至8月31日,股價累計上漲391.34%,股價從原來的不足40元發行價,攀升至200元。崑崙萬維也同樣任性,在公司中報凈利潤同比下降了15.92%情況下,仍推出10轉30的超級分紅方案。

面對如此壯觀的“高送轉”浪潮,“高送轉”股近期的表現卻不盡如人意。大部分“高送轉”公司在預案公佈後股價並沒有出現大幅上漲。尤其是在6月下旬推出“高送轉”方案的公司,股價走勢更是悽慘。以崑崙萬維為例,公司8月6日披露中期高送轉預案,截至8月31日,下跌為48.02%。類似的還有中恒集團,8月13日預案公佈後,至今股價累計下跌33.15%。對於“高送轉”概念股頻頻“見光死”,分析人士認為,這跟今年A股環境有很大關係,由於大盤出現非理性調整,導致了很多個股嚴重超跌。另外,因今年中報“高送轉”的公司特別多,這也給市場帶來了炒作疲勞,失去了曾經的稀缺性。

近6成公司三季報業績預喜

隨著中報披露工作的收官,不少上市公司三季報業績預告也提前和投資者見面。統計數據顯示,目前兩市共有1027家A股公司公佈了三季報業績預告,佔兩市全部A股比重的36.94%。從上市公司公佈的預告類型看,610家三季報業績預喜(包括預增、略增、續盈、扭虧);379家公司業績預憂(包括預減、略減、首虧、續虧);另有38家公司具體業績盈虧尚不確定,預喜公司佔比59.4%。

統計顯示,目前提前公佈三季報業績預告的公司中,有832家給出了較為明確的三季度凈利潤預期值,我們以預告給出的凈利潤下限,結合已公佈的去年三季報、今年中報財務數據保守統計,832家公司今年前三個季度凈利潤相比2014年同期預計增長5.21%,而如果和二季度的數據環比統計,今年三季度單季凈利潤,則預計將出現38.99%的業績下滑。

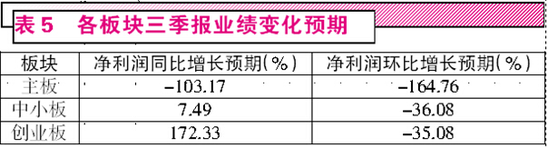

分板塊看,在已公佈的三季報預告中,中小板的披露態度最為積極,目前767家中小板公司,僅剩國信證券1家未提前公佈業績預告。主機板公司和創業板公司則分別僅有201家和60家公司公佈了三季報業績預告。剔除沒有公佈具體凈利潤預期值的公司,764家中小板公司預計前三個季度凈利潤同比增長7.49%,三季度單季環比則預計出現36.08%的下滑。由於目前主機板公司和創業板公司的統計樣本較少,三季度整體的業績增減變動則相對偏差較大(見表5)。

從個股看,已公佈的三季報預告中有537家凈利潤預計同比實現增長,433家公司預計增長30%以上;288家公司有望增長超過50%;160家公司預計將實現業績的翻倍增長;增長預期最為強勢的牧原股份、順榮三七、海翔藥業、冠福股份等14家公司預計將實現10倍以上的業績增長。不過,觀察業績增長最快的公司公告發現,多數企業盈利超預期是由並購重組貢獻利潤以及非經常性收益帶動業績提升,也有部分企業由於成本端或價格端改善帶來主營業務增長。這樣來看,企業盈利向好的根基並不牢固,實際情況應該是盈利與經濟相對應,後續需警惕股市震蕩使得企業投資收益下滑,以及未來並購重組業績不及預期的情況。

銀行股成機構絕對重倉行業

機構力量在A股市場上一直呼風喚雨,其重倉對象往往是一段時間的牛股。觀察今年二季度各大機構的持倉情況,整體來看,銀行股以46067.43億元的被持有規模,將機構持有額第二大的採掘板塊遠遠甩在身後。二季度,16隻銀行股和一季度一樣,再次全部成為了機構的囊中之物,相比一季度,機構持有銀行類個股的比例提升了1.74%,上升至83.7%,與此同時,持股規模也有所擴張,相比一季度的40824.87億元增長了5242.55億元。儘管採掘板塊以26528.55億元的機構持有規模位居二季度機構第二大青睞行業,但從統計數據來看,機構持股比例卻相對一季度末出現了下滑。此外,非銀金融雖然身為機構第三大重倉板塊,但因股災的提前到來,可以看到二季度末,無論持股市值還是持股比例均相比一季度有所下滑。觀察顯示,隨著二季度前期市場的大幅上揚,申萬28個行業中有27個在二季度整體實現上漲,非銀金融是惟一齣現4.93%跌幅的行業。

統計機構持有各行業的市值增長情況,除了銀行股,二季度末交通運輸、機械設備、公用事業、醫藥生物等板塊的被持有規模均較一季度出現了較大的增長;而從持股比例看,休閒服務類個股被機構的持有比例增長最快,一季度末,機構持有其股份佔行業流通股本的比重為45.05%,二季度末即上升至51.32%。與此同時,國防軍工、醫藥生物、銀行、電腦4個行業機構的持股比例也均相比上一報告期增長了1個百分點以上。與之相對應的,鋼鐵、公用事業、紡織服裝、有色金屬、電子、汽車等行業個股的機構持股比例則有所下滑,其中以鋼鐵股的下滑最為嚴重,由一季度末的68.43%下滑了4.36個百分點至64.06%。

由於市場上的機構投資者種類繁多(包括基金、QFII、券商、保險、社保基金、企業年金、銀行、信託公司、銀行、陽光私募、非金融類上市公司等),本次我們僅以投資穩健的社保基金、券商,實力強勁資本雄厚的QFII以及著名的私募基金作為統計對象。觀察顯示,社保基金、券商、QFII地二季度末共重倉了1137家A股公司。其中,主機板公司631家、中小板公司325家、創業板公司181家。僅從板塊被重倉家數看,主機板公司佔據了絕對的優勢,但這與目前市場中主機板公司家數仍居多有關。若從各板塊被重倉公司佔板塊的比重看,中小板公司二季度得到機構投資者的青睞度則相對最高,325家重倉股佔全部767家公司比重的42.37%,主機板公司緊隨其後,631家重倉股佔全部主機板A股比重的41.82%,而相比之下,創業板的重倉股比重相對最低,佔比僅37.4%,印證了今年6月初開始的創業板提前大跌的背景(機構很可能提前減倉)。

私募基金方面,前“公募一哥”王亞偉的持倉及選股思路值得關注,千合資本旗下有5隻産品進入到上市公司十大股東中,分別是昀灃證券、昀灃2號、昀灃3號、千紙鶴1號以及千合紫荊1號,一共持有24隻個股。其中昀灃證券持股規模最龐大,共持有20隻個股,持股總數達1.47億股;其次為昀灃3號持有12隻個股;隨後為千紙鶴1號持有8隻個股;千合紫荊1號持有4隻個股;而最少的昀灃2號僅持有浩雲科技這一隻個股。共涉及到11隻個股為兩個或兩個以上産品共同持有的。

另外,在二季度股指大幅上攻階段,千合資本也新進場大幅買入了11隻個股,其中有5隻來自創業板。在買入的11隻個股中,除了置信電氣和國電南瑞流通股本超過10個億,其他個股均為流通股本不大的中小盤股,而且還有部分今年剛上市的次新股,包括今年最為瘋狂的暴風科技。

同樣,另外一位私募大哥徐翔的持倉思路也值得大家學習,作為上海澤熙投資管理有限公司的掌門人,其旗下私募産品眾多,包括澤熙1期到6期,澤熙增煦、渝信2號等等,按理説,其持股應該眾多,上榜個股不少,但事實上從統計結果看,今年中期僅粵電力A、德豪潤達、康強電子、東方金鈺和華麗家族5隻個股出現其産品身影,似乎説明澤熙在股災前或6月底前已經成功逃頂,至少大部分産品已經空倉或者倉位已經降得非常低,這種判斷的基礎基於其旗下多款産品凈值在7月份一直處於在高位,基本沒有受到當時股災的影響。