盈峰環境股價下跌,控股股東增持自救。8月2日至8月31日,盈峰環境控股股東盈峰投資控股集團有限公司(以下簡稱“盈峰控股”)通過深交所交易系統累計增持了公司股份共計644.19萬股,佔公司總股本的0.55%,增持均價為7.622元/股。

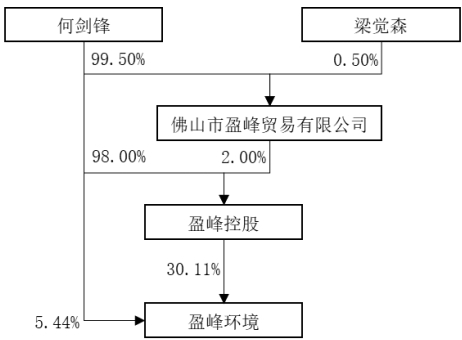

盈峰環境實際控制人為何劍鋒,其美的少東家的身份更被外界所熟知,其父為何享健,美的集團實際控制人。在2018胡潤全球富豪榜中,何享健、何劍鋒父子以1850億元的財富位列大中華區第七。

作為何劍鋒的第一家上市公司,上風高科在2016年3月公告,其證券簡稱由“上風高科”變更為“盈峰環境”,公司證券代碼“000967”不變。據報道,當時盈峰環境宣佈,力爭2018年凈利潤超過8億元,市值突破300億元。

為了業績與市值雙達標,盈峰環境正在進行一場“蛇吞象”的並購。

8月13日盈峰環境發佈公告稱,公司通過發行股份的方式,購買長沙中聯重科環境産業有限公司(簡稱:中聯環境)100.00%股權。經盈峰環境與寧波盈峰等8名交易對方協商一致,確定中聯環境100%股權的交易價格為152.50億元。寧波盈峰等8名交易對方承諾:中聯環境2018年至2020年度扣非凈利潤分別為不低於9.97億元、12.30億元、14.95億元。

本次收購採用兩步走的方法,先是盈峰控股收購中聯環境;然後以換股方式將中聯環境注入上市公司。2017年5月21日,中聯重科與盈峰控股等機構簽署了《股權轉讓協議》,以116億元的價格向受讓方合計轉讓中聯環境80%的股權,對應中聯環境整體估值為145億元。

寧波盈峰收購中聯環境股權的資金總計為73.95億元,其中自有資金 29.95億元,通過控股股東盈峰控股向中國民生銀行股份有限公司佛山支行借款44億元。

盈峰控股、何劍鋒、美的控股有限公司等與貸款人中國民生銀行股份有限公司佛山支行于2017年6月簽署的《並購貸款借款合同》,盈峰控股向該行借入 44 億元並購貸款用於支付收購中聯環境股權對價,融資期限為7年,按季付息,分期還本。何劍鋒、美的控股為上述並購貸款分別提供個人擔保及保證擔保。

市場對此次交易並不看好。盈峰環境于5月18日停牌,7月31日復牌,復牌當日股價跳水,大跌10.81%,收報7.84元。截至9月6日收盤,盈峰環境收報6.48元,距離停牌前收盤價下跌26.28%。

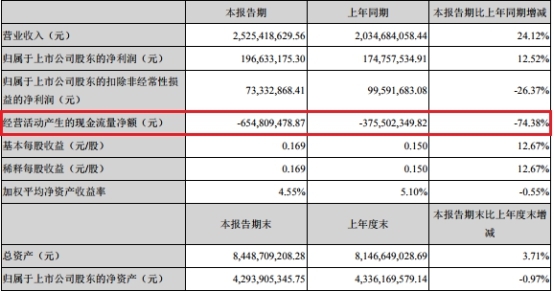

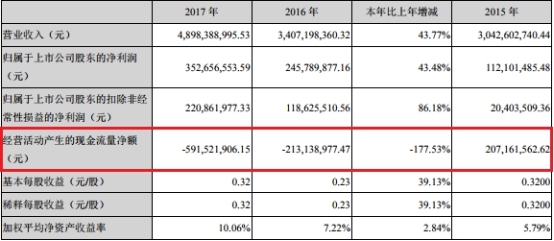

盈峰環境的現金流並不好看,2016年-2018年上半年兩年一期經營活動産生的現金流量凈額均為負數,分別為-2.13億元、-5.92億元、-6.55億元。

中聯環境的現金流也很難看。2016年至2018年1-4月經營活動産生的現金流量凈額分別為212,656.83萬元、-64,412.77萬元、-62,698.83萬元。

中聯環境2016年至2018年1-4月實現營業收入分別為520,428.50萬元、642,674.01萬元、187,168.35萬元;實現凈利潤分別為68,920.94萬元、75,895.31萬元、20,825.86萬元。

中聯環境2016年至2018年1-4月負債總額分別為372,370.10萬元、624,333.80萬元、836,572.97萬元。其中,流動負債為370,950.19萬元、622,997.82萬元、835,264.98萬元;非流動負債為1,419.91萬元、1,335.97萬元、1,308.00萬元。

中聯環境2016年至2018年1-4月資産負債率分別為58.14%、64.02%、72.65%。行業均值分別為54.97%、48.37%、45.49%。

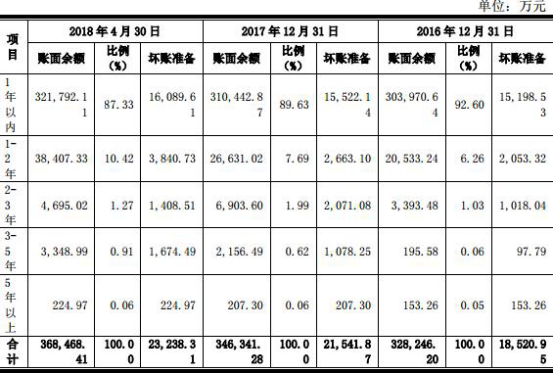

中聯環境2016年至2018年1-4月應收賬款賬面價值分別為309,725.25萬元、324,799.41萬元、345,230.10萬元;佔資産總額比例分別為48.36%、33.31%、29.98%。應收賬款賬面餘額分別為328,246.20萬元、346,341.28萬元、368,468.41萬元;佔營業收入比重分別為63.07%、53.89%、196.86%。應收賬款週轉率分別為1.82次、1.91次、0.52次。

中聯環境2016年至2018年1-4月1年以內應收賬款303,970.64萬元、310,442.87萬元、321,792.11萬元,佔應收賬款比例分別為92.60%、89.63%、87.33%。

分析認為,中聯環境賬齡較長的應收賬款在不斷增多且佔比擴大,意味著中聯環境收款能力正在下降,應收賬款的品質有所降低。

中國經濟網記者試圖聯繫盈峰環境,截至發稿,採訪郵件暫未收到回復。

盈峰環境153億並購中聯環境100%股權

8月13日,盈峰環境發佈發行股份購買資産暨關聯交易報告書(草案)(修訂稿)(以下簡稱“交易草案”)。盈峰環境通過發行股份的方式,購買寧波盈峰、中聯重科、弘創投資、粵民投盈聯、綠聯君和、寧波盈太、寧波中峰、寧波聯太合計持有的中聯環境合計100.00%股權。經盈峰環境與寧波盈峰等8名交易對方協商一致,確定中聯環境100%股權的交易價格為152.50億元。本次交易由上市公司以發行股份方式支付。

此次交易的獨立財務顧問為廣發證券股份有限公司。

根據中瑞評估師出具的《資産評估報告》(中瑞評報字[2018]第000493號),中聯環境轉讓剝離納都勒公司後評估基準日總資産賬面價值為114.59億元,總負債賬面價值為82.95億元,凈資産賬面價值為31.64億元,凈資産評估價值為152.74億元,增值額為121.10億元,增值率為382.78%。

本次交易完成前後,盈峰環境股東持股結構變化情況如下表:

截至2018年4月30日,何劍鋒直接持有公司股份6351.47萬股,佔公司總股本的5.44%;此外,何劍鋒同時通過盈峰控股間接持有公司30.11%的股份。何劍鋒直接和間接合計持有公司35.55%的股份,為公司的實際控制人。本次交易完成後,何劍鋒直接及間接合計持有上市公司股權比例為45.30%,仍為上市公司的實際控制人,中聯重科持有上市公司12.62%的股權,為上市公司第二大股東。因此本次交易不會導致上市公司實際控制人發生變更。

因此,本次交易後,上市公司的實際控制人未發生變更,不屬於《重組管理辦法》第十三條所規定的重組上市。

標的公司中聯環境全稱長沙中聯重科環境産業有限公司,原名長沙中聯重科環衛機械有限公司。中連線械由中聯重科于2012年2月27日出資設立。是一家集環衛裝備研發、生産與銷售,以及提供環衛運營服務的環衛一體化服務提供商,是國內專業化環衛裝備的龍頭企業和環衛運營服務的主要供應商之一。

盈峰環境全稱盈峰環境科技集團股份有限公司,原名浙江上風實業股份有限公司,由浙江風機風冷設備公司為主發起人聯合上虞風機廠、紹興市流體工程研究所共同發起,以定向募集方式設立,于1993年11月18日在浙江省工商行政管理局登記註冊。是國內領先的高端裝備製造+環境綜合服務商。

交易構成關聯交易 發行價格為7.64元

本次交易完成前,交易對方寧波盈峰為公司控股股東盈峰控股控制的全資子公司;粵民投盈聯執行事務合夥人的控股股東為廣東民營投資股份有限公司,盈峰控股及其關聯方佛山市美的企業管理有限公司合計持有廣東民營投資股份有限公司12.50%的股權,且盈峰控股的董事楊力亦任廣東民營投資股份有限公司的董事,按照《重組管理辦法》、《上市規則》,寧波盈峰、粵民投盈聯為上市公司的關聯方。

本次交易完成後,弘創投資、中聯重科持有的上市公司股權比例將超過5%。根據《重組管理辦法》、《上市規則》,弘創投資、中聯重科將成為上市公司的關聯方。

綜上,本次交易構成關聯交易。

經上市公司與交易對方協商一致,本次發行股份購買資産的發行價格按定價基準日前120個交易日的上市公司股票交易均價作為市場參考價,即 8.5778 元/股。鋻於盈峰環境于2018年5月15日召開2017年年度股東大會審議通過每10股派發0.9元的權益分派方案,並於2018年6月29日除權除息,各方同意上述發行價格的市場參考價調整為8.4878元/股。

經協商一致,上市公司與交易對方同意參考除權除息後的市場參考價的90%(即7.6390元/股),確認本次發行價格為7.64元/股,不低於市場參考價的90%。

盈峰環境向寧波盈峰等8名交易對方發行的股票總股數為19.96億股。

收購兩步走 交易價格上漲

據時代週報,本次收購採用兩步走的方法,先是盈峰環境的控股股東盈峰控股收購中聯環境;然後以換股方式將中聯環境注入上市公司。

截至2018年3月31日,盈峰控股未經審計的總資産達375.62億元,凈資産為114.37億元,流動資産197億元,貨幣資金36.13億元。

2017年5月21日,中聯環境與母公司中聯重科(000157.SZ/01157.HK)簽訂《資産劃轉協議》,中聯重科將其環衛業務部門截至2017年5月底的相關資産負債全部劃轉給中聯環境。同日,中聯重科與盈峰控股等機構簽署了《股權轉讓協議》,以116億元的價格向受讓方合計轉讓中聯環境80%的股權,對應中聯環境整體估值為145億元。

一年多後,2018年7月17日,上市公司與盈峰控股子公司寧波盈峰、中聯重科等8名股東簽署了《發行股份購買資産協議》,收購中聯環境100%的資産,交易價格確定為152.50億元,以7.64元/股的價格發行股份方式支付。

寧波盈峰是盈峰控股的全資子公司,于2017年5月2日設立。在其成立後的當月,盈峰控股即宣佈收購中聯環境。寧波盈峰收購中聯環境股權的資金總計需要73.95億元,其中自有資金29.95億元,另外44億元通過控股股東盈峰控股並購貸款獲得。

對於交易價格上漲的原因,盈峰環境管理層在機構調研時表示:一是持有了一年,股東不僅包括盈峰控股還有其他機構,這些機構有一定的資金成本;二是中聯環境的業績增長明顯,標的的價值有所增長。

此次交易中,中聯環境評估基準日凈資産賬面價值為31.64億元, 凈資産評估價值為152.74億元,增值額為121.10億元,增值率為382.78%。而截至今年4月30日,盈峰環境總資産值為83.54億元,標的收購價格近乎其兩倍。

7月30日,盈峰環境在回復深交所“由其他方先行受讓中聯環境部分股權再轉讓給你公司而非由你公司直接向中聯重科購買中聯環境全部股權的原因”時表示,“前次交易與本次交易在交易背景、交易目的等方面存在差異……相互獨立,不存在互為前提或相互關聯、捆綁的關係;前次交易時,各方未作出與本次交易相關的任何決議或達成與本次交易相關的任何有約束力的協議;同時,本次交易是否實施亦不會對前次交易的效力産生任何影響”。

盈峰控股向民生銀行借款44億元 何劍鋒、美的控股擔保

除中聯重科外的七名交易對方受讓中聯環境股權需支付的股權轉讓款及其資金來源如下:

根據弘創投資、粵民投盈聯、綠聯君和出具的書面説明,其用於購買中聯環境股權的資金為係基金自有、自籌資金,資金來源合法、合規。

寧波盈峰收購中聯環境股權的資金總計為73.95億元,其中自有資金29.95億元,另外44億元係通過控股股東盈峰控股並購貸款獲得。

根據盈峰控股、何劍鋒、美的控股有限公司等與貸款人中國民生銀行股份有限公司佛山支行于2017年6月簽署的《並購貸款借款合同》(“公借貸字第ZH1700000072570號”)、《保證合同》(“公擔保字第ZH1700000072570號”)、《擔保合同》(“個擔保字第 ZH1700000072570號”)、《質押合同》、《股權出質設立登記申請書》及《股權出質登出登記通知書》,盈峰控股向該行借入44億元並購貸款用於支付收購中聯環境股權對價,融資期限為7年,按季付息,分期還本。何劍鋒、美的控股為上述並購貸款分別提供個人擔保及保證擔保。此外,根據並購貸款借款合同約定,寧波盈峰將其持有的並購標的中聯環境51%股權質押給貸款人。

2018年6月28日,根據寧波盈峰的書面申請並經銀行同意,辦理了質押登出登記手續。根據雙方約定,本次交易完成後,寧波盈峰將以換股獲得的上市公司股份繼續為並購融資提供擔保並辦理質押手續。

寧波盈太、寧波中鋒、寧波聯太等三家持股平臺收購中聯環境股權的資金總計為88,098.36萬元,其中自有資金為21,848.36萬元,其餘資金6.625億元係通過股權收益權融資取得。

業績承諾:標的公司中聯環境三年累計凈利潤不低於37.22億元

寧波盈峰等8名交易對方承諾:若標的公司股權交割于2018年完成的,則中聯環境在2018年度、2019年度、2020年度承諾凈利潤(即“扣除非經常性損益後歸屬於母公司的凈利潤”)分別為不低於9.97億元、12.30億元、14.95億元;若標的公司股權交割于2019年完成的,則中聯環境在2018年度、2019年度、2020年度、2021年度承諾凈利潤(即“扣除非經常性損益後歸屬於母公司的凈利潤”)承諾凈利潤分別不低於9.97億元、12.30億元、14.95億元、18.34億元。

中聯環境在利潤承諾期內實現的凈利潤數未達到承諾凈利潤數的,則由寧波盈峰等8名交易對方按照補償順位及其相對持股比例向盈峰環境優先進行股份補償,即盈峰環境將以總價人民幣1元的價格回購應補償的股份數量並登出該部分回購股份。

寧波盈峰等8名交易對方應在《鑒證報告》出具之日起規定期限內,發出將應補償的股份劃轉至盈峰環境設立的專門賬戶並對該等股份進行鎖定的指令,由盈峰環境董事會負責辦理盈峰環境以總價人民幣1元的價格向寧波盈峰等8名交易對方回購並登出當期應補償股份的具體手續。

在承諾期限內,如中聯環境實現凈利潤未達到約定要求,寧波盈峰等8名交易對方應優先以股份補償方式向盈峰環境進行補償;股份不足以補償的,應以現金進行補償。

標的公司中聯環境5.41億購買納都勒股權後5.01億剝離 深交所問詢:是否損害中聯環境利益

7月31日,盈峰環境發佈深交所問詢函回復公告,深交所問詢函顯示,2016年4月29日,中聯環境以5,031萬歐元(折合人民幣 3.69億元)收購納都勒公司57%的股權。中聯環境在評估基準日(2018年4月30日)仍持有該股權。該基準日後,中聯環境于2018年7月3日,以1.71億元的價格收購曼達林、IGI、LFT合計持有的納都勒24.44%的股權,購買完成後中聯環境持有納都勒的股權比例上升為81.44%。中聯環境取得前述股權合計投資款為5.41億元。

2018年7月5日,中聯環境以5.01億元的價格,將其持有的納都勒72.16%的股權轉讓給交易對方寧波盈峰、中聯重科、弘創投資、粵民投盈聯所設立長沙盈太企業管理有限公司;將持有的納都勒9.28%的股權以人民幣1.00元的價格轉讓給長沙盈太企業管理有限公司作為對納都勒管理層的激勵對價;即合計轉讓納都勒81.44%的股權,取得轉讓款5.01億元。

深交所問詢函要求盈峰環境説明中聯環境在剝離納都勒前兩日購買納都勒24.44%股權的原因,説明轉讓納都勒81.44%股權的合計對價低於其取得相應股權的成本的原因及其合理性;結合2017年股權轉讓時納都勒的估值情況,再次説明以5.01億元剝離納都勒的作價合理性,是否損害了中聯環境的利益等問題。

盈峰環境回復稱,2017年5月21日,中聯重科與盈峰控股、弘創投資、粵民投盈聯和綠聯君和簽署了《股權轉讓協議》,以人民幣116億元的價格向受讓方合計轉讓中聯環境80%的股權。該次股權轉讓,中聯重科未取得納都勒其他股東的同意,因此觸發回購納都勒其他股東股權的義務。

此外,2017年,中聯環境股權轉讓時,納都勒未進行評估。若按照納都勒2016年凈利潤佔中聯環境的比例計算,納都勒2017年整體估值為4.875億元。2018年,中聯環境以5.01億元的價格向長沙盈太出售納都勒81.44%股權,納都勒2018年整體估值為6.15億元,高於納都勒2017年整體估值。因此,2018年,中聯環境以5.01億元的價格向長沙盈太出售納都勒的作價合理,不存在損害中聯環境的利益。

盈峰環境經營活動産生的現金流量凈額兩年一期均為負數

截至重組報告書籤署之日,公司控股股東為盈峰控股,實際控制人為何劍鋒。何劍鋒直接持有公司股份6351.47萬股,持股比例為5.4426%,通過盈峰控股間接持有公司股份3.51億股,持股比例為30.1064%,合計持股4.15億股,持股比例為35.5490%。公司、控股股東和實際控制人的股權控制關係如下:

盈峰環境2018年上半年經營活動産生的現金流量凈額為-6.55億元。

盈峰環境2015年至2017年經營活動産生的現金流量凈額分別為2.07億元、-2.13億元、-5.92億元。

標的公司中聯環境一年一期經營活動現金流為負

中聯環境2016年至2018年1-4月實現營業收入分別為520,428.50萬元、642,674.01萬元、187,168.35萬元;實現凈利潤分別為68,920.94萬元、75,895.31萬元、20,825.86萬元。

中聯環境2016年至2018年1-4月經營活動産生的現金流量凈額分別為212,656.83萬元、-64,412.77萬元、-62,698.83萬元。

深交所問詢函要求盈峰環境説明中聯環境經營活動現金流為負的原因及合理性等問題。

盈峰環境在回復中表示,在2016-2017年上半年,中聯環境的現金流量主要來自於原隸屬於中聯重科母公司體系內的環衛業務部門。環衛業務部門作為非法人主體,在2016-2017年上半年,其獲取的銷售回款以往來款的形式劃轉給中聯重科母公司,同時由中聯重科母公司統一對外結算供應商款項,以獲取供應商賬期和價格優惠。由於中聯重科母公司代環衛業務部門支付的採購款和要求環衛業務部門劃轉的往來款在同一年度內沒有直接的邏輯關係。此外,由中聯重科提供的融資性保理,造成了銷售回款回到未及時回到環衛事業部,亦影響了經營性凈現金流的真實反映。

標的公司中聯環境資産負債率超同行

中聯環境2016年至2018年1-4月負債總額分別為372,370.10萬元、624,333.80萬元、836,572.97萬元。其中,流動負債為370,950.19萬元、622,997.82萬元、835,264.98萬元;非流動負債為1,419.91萬元、1,335.97萬元、1,308.00萬元。

中聯環境2016年至2018年1-4月資産負債率分別為58.14%、64.02%和72.65%。盈峰環境表示,中聯環境資産負債率較高,同時流動負債金額較大,若未來中聯環境利潤、現金流量不能維持在合理水準,將影響資金週轉和流動性,從而導致短期償債風險。

中聯環境同行業可比公司分別為龍馬環衛、航太晨光、啟迪桑德。

龍馬環衛2016年至2018年1-4月資産負債率分別為52.30%、41.53%、37.32%;航太晨光同期資産負債率分別為49.10%、48.82%、42.77%;啟迪桑德同期資産負債率分別為63.51%、54.77%、56.39%。行業均值分別為54.97%、48.37%、45.49%。

深交所問詢函要求盈峰環境對此進行説明。

盈峰環境表示,中聯環境資産負債率較高的原因:為了後續業務發展籌備資金,同時考慮資金成本因素,2018年1-4月,標的公司增加了銀行流動負債13億元。公司增加的13億元銀行流動負債的年化平均利率為4.40%,目前,公司將部分未使用的資金,約14.76億元,用於購買銀行理財産品,其中7.90億元的預期收益率高於銀行流動負債的利率,降低了公司的財務成本,提高資金的效率。

2016年中聯環境的資産負債率與同行業可比公司平均水準基本持平,2017年、2018年4月均高於同行業可比公司平均水準,主要係標的公司生産、銷售規模增加,對原材料的採購需求增加,以及標的公司作為環衛裝備行業的龍頭企業,與上游供應商的談判地位較強,標的公司的應付賬款信用週期較長,導致報告期期末應付賬款餘額較大。

標的公司中聯環境應收賬款節節攀升

中聯環境2016年至2018年1-4月應收賬款賬面價值分別為309,725.25萬元、324,799.41萬元、345,230.10萬元;佔資産總額比例分別為48.36%、33.31%、29.98%。應收賬款賬面餘額分別為328,246.20萬元、346,341.28萬元、368,468.41萬元;佔營業收入比重分別為63.07%、53.89%、196.86%。應收賬款週轉率分別為1.82次、1.91次、0.52次。

中聯環境2016年至2018年1-4月1年以內應收賬款303,970.64萬元、310,442.87萬元、321,792.11萬元,佔應收賬款比例分別為92.60%、89.63%、87.33%。

數據可見,中聯環境1年以內應收賬款佔應收賬款總額比例逐年減少。分析認為,中聯環境賬齡較長的應收賬款在不斷增多且佔比擴大,意味著中聯環境收款能力正在下降,應收賬款的品質有所降低。

深交所問詢函要求盈峰環境對交易標的變動30%以上的各項指標進行討論與分析。盈峰環境回復表示,中聯環境整體應收款項基於應收賬款保理回款以及標的公司業務結構差異的影響,回款週期較慢具有一定的合理性。且標的公司為加強應收款款項的管理,已執行了有效的內部控制措施,報告期內標的公司實際壞賬率較低。

標的公司中聯環境營業收入數據失真

據證券市場紅週刊,重組方案披露,本次交易的定價是基於收益法評估結果確定的,該評估結果與以資産基礎法得出的評估結果相差了113.54億元,差異率高達289.61%。雖然收益法評估結果是基於企業的未來預期收益情況,但是過去的營業收入真實性對未來預期收益是有很大的影響的。對於中聯環境而言,其過去的營業收入又是否真實呢?

2017年,中聯環境營業收入為64.27億元,報告期增值稅適用稅率為17%,由此可推算出中聯環境2017年含稅營業收入為74.55億元。同年,“銷售商品、提供勞務收到的現金”為55.70億元,這意味著,有18.85億元含稅收入沒有收到現金,理論上這必然有相應的債權體現在資産負債表中,即要麼是應收款項出現增加,或者預收款項出現減少。

可實際上,在2017年年末,中聯環境應收賬款餘額為32.48億元、應收票據餘額為2.19億元,兩者合計金額相較上一年末同類項金額合計僅新增了3.27億元。雖然在這一年年末的預收款項有0.75億元,但相較上一年不但沒有新增,反而還減少了0.2億元。由此可見,應收款項與預收款項增減變化所形成的經營性債權跟理論上應該形成的18.85億元新增債權相去甚遠,即有15.37億元的含稅營業收入沒有獲得現金流和新增債權的支援。

其實,從交易草案披露的數據看,不僅僅是2017年的營業收入出現大額異常,用同樣的測算方法,《紅週刊》記者發現2018年1-4月的營收數據也是不真實的。

交易草案顯示,中聯環境2018年1-4月的營業收入為18.72億元,按17%計算增值稅銷項稅額之後,可知這四個月的含稅營業收入有21.71億元,從財務勾稽角度看,應當有相同規模的現金流量及應收款項、預收款項金額變化與之相對應。

但是,公司1-4月的“銷售商品、提供勞務收到的現金”為15.46億元,與此同時,應收票據、應收賬款合計比期初(即上一年年末)相同項目金額新增了2.20億元,現金流量與應收款項變化綜合起來才17.66億元,與21.71億元含稅營收相比,仍有4.05億元差異。

那麼,這是否是預收款項出現相應的變化呢?實際結果並非如此。2018年4月底的預收款項只比期初新增了935.07萬元。因此,即便是考慮了預收款項變化的影響,也仍有4.14億元含稅營業收入沒有相應的現金流量和應收款項等經營性債權與之相對應。

中聯環境是否值上百億元?

據界面新聞,盈峰環境坦承,交易仍存在估值、交易定價溢價率較高的風險。

盈峰環境此次收購的中聯環境是剝離了義大利納都勒公司(LADURNER)後的資産。據中瑞評估師評估,剝離納都勒股權後的股東全部權益賬面價值為31.64億元。若以資産基礎法評估,標的資産估值為39.20億元,增值率23.91%;以收益法評估,標的估值為152.74億元,增值率為382.78%。此次交易對價採用的是後者。

兩種評估方式的結果相差113.54億元,即相差了超過3個中聯環境。

中瑞評估師表示,差異的原因是,“收益法評估結果包含了諸如客戶資源、銷售網路、潛在項目、企業資質、人力資源等無形資産的價值,從而較賬面凈資産大幅增值。”

一券商環保行業分析師對界面新聞表示,現在上市公司購買資産,都是採取收益法“根據未來承諾的業績來進行估值的”。

收益法,是將預期收益資本化或者折現,確定評估對象價值的評估方法,符合市場經濟下的價值觀念。但未來收益及風險的準確預測存在一定難度。

這對中瑞評估師來説卻似乎不存在難度。報告中,中瑞評估師對中聯環境的環境運營項目的收入及成本等進行預測,一直預測到了30年後的2048年。深交所也要求説明預測的合理性。

三年盈利承諾能否兌現?

據上海證券報,不難看出,環衛裝備,尤其是環衛服務是樁需要長期付出才有成果的“苦差事”,影響其能否成功的核心因素,除了産品技術能力,還有能夠提供長期支援的資金實力。

面對這樣的現狀,此次交易的對手方還是給出了累計不低於37.22億元的三年凈利潤承諾,而且核心團隊還押上身價,願意為之一搏。

此次交易前,中聯環保核心管理團隊的持股平臺寧波盈太、寧波中峰、寧波聯太合計持有中聯環保6%的股份。在交易中,這些持股平臺將以其獲取的全部股份對價,對標的公司的整體業績承諾實現承擔第一順位的利潤補償責任。

從持股平臺出資情況來看,大部分核心員工都出資數百萬元至千萬元不等,考慮到這些員工很多屬於中層,可供投資金額並不多,而一般員工持股方案,也大多會設置股權質押等工具,幫助這些員工借得資金,用於出資。

隱憂很可能就此埋下。背負著較高債務和盈利承諾,中聯環境自然會盡一切可能在業績承諾的三年期內做大營收、凈利潤指標,以求完成業績承諾,兌現股權收益。可在環保裝備行業受限于財政預算的情況下,只追求凈利潤指標的業務發展模式,很有可能導致現金流惡化,資金鏈緊張,在目前去杠桿的大環境下,這或將反過來影響上市公司的穩健運營。

美的少東家何劍峰環境版圖上的佈局:300億市值成一夢?

據證券時報,回看美的少東家何劍峰在環境版圖上的佈局,他控制的盈峰控股旗下主要環境産業平臺就是上市公司盈峰環境。

盈峰環境在財報中表示,其正在積極佈局環保産業,著力打造國內領先的綜合環境服務商。

在2018胡潤全球富豪榜中,何享健、何劍鋒父子以1850億元的財富位列大中華區第七。近年來,得益於何劍鋒背後的強大的資本後盾,盈峰環境通過外延並購,囊括了水、土、氣、危廢、土壤修復等一系列環境施治領域。

2015年,盈峰環境對宇星科技的收購搶佔環境監測陣地,接下來控股垃圾焚燒發電企業綠色東方環保,同時還成立全資子公司上風環保,聯合設立30億元規模的盈峰環保並購基金。

2016年,盈峰環境拿下大盛環球、明歡有限、亮科環保3家佛山企業100%股權,佈局城鎮、農村污水處理及生態修複業務;9月,通過增資1.3億元持有廣東順控環投15%股權,參與順德地區的3000噸/日生活垃圾焚燒發電項目;12月,為完善其環境監測産業鏈條,又認購天健創新20%股權。

這些並購快速奠定了盈峰環境在環保産業的地位。2017年,盈峰環境實現營收48.98億元,同比增43.77%;實現凈利3.53億元,同比增43.48%。

根據盈峰環境早期規劃,2018年上市公司市值要達300億。以盈峰環境9月6日收盤價計算,總市值僅有75.62億元。

(責任編輯:李偉)