解讀2016年新藍海:網際網路消費金融的過去、現狀與未來

- 發佈時間:2015-12-10 10:36:00 來源:中國新聞網 責任編輯:羅伯特

中新網12月10日電 不知從何時開始,網際網路消費金融已經和我們每個普通人觸手可及。無論你是藍領工人還是金領高管,無論你是在電商平臺還是在工廠旁邊的小賣鋪購物,針對不同人群、不同購物場景,隨時隨處都有網際網路消費金融公司或産品供你選擇。

圖:網際網路消費金融已經和普通人觸手可及

到底網際網路消費金融是什麼?它目前是怎樣一個格局?它的未來會怎樣發展?欲明其理,先明其義。

網際網路消費金融是什麼

所謂網際網路消費金融,是以網際網路技術為手段,向各階層消費者提供消費貸款的金融服務,是傳統消費金融活動各環節的電子化、網路化、資訊化,其本質還是消費金融,但相較于傳統消費金融,網際網路消費金融大大提升了效率。

美利金融高級副總裁史志雋指出,網際網路金融的本質還是金融,用網際網路思維來創新金融其實就是效率的提升,“比如消費金融,可能每個鏈條都可以做消費金融,但是和網際網路金融的創新結合起來,那可能效率就被提高很多。”(2015年12月2日“跨界與融合”網際網路金融高峰論壇)

網際網路消費金融的發展

認清過去,才能看清現在和未來。國際上,消費金融體制已有400多年的發展歷史,最早是由於産能過剩,為了擴大産品銷售,製造商和經銷商就對産品進行了分期付款銷售,因此帶來了消費信貸的迅速發展。

中國的消費金融公司概念,最早出現在2009年。當時,銀監會發佈《消費金融公司試點管理辦法》,此後第二年,北銀、錦程、中銀和捷信等四家消費金融試點公司獲批成立,發起人分別為北京銀行、成都銀行、中國銀行和外資PPF集團。

首批成立的4家消費金融公司業務快速擴張,但貸款規模仍然不足100億元,只佔一般性消費信貸中非常少的一部分。而且由於4家消費金融公司有3家是以銀行為主導,所以在成立之初,消費金融遭遇了一個尷尬的現實:消費信貸業務基本被銀行信用卡覆蓋,那些無法申請信用卡的客戶也比較難獲得消費信貸。在行業發展最初的幾年間,消費金融業務模式與業績飽受爭議,參與主體數量也沒有進一步放開。

2013年,消費金融公司試點進一步擴大,消費金融公司準入門檻放寬,銀監會陸續批復招聯、興業和蘇寧雲商等消費公司籌建。2014年初京東白條的上線和2014年7月天貓分期的推出標誌著大型電商平臺介入消費金融領域,另外,網際網路金融平臺大舉發展消費金融業務,逐漸成為消費金融服務的新興力量。

至2015年6月10日,國務院常務會議決定將消費金融公司試點擴至全國之後,消費金融政策限制破冰。2015年7月,經黨中央、國務院同意,由人民銀行等十部委聯合發佈的《關於促進網際網路金融健康發展的指導意見》,更加加速了消費金融産品的誕生。

2015年6月之後的兩個月內,超過12家消費金融公司獲准開業,這一數量已接近過去五年消費金融公司的總和。在消費貸款規模上,6月份當月,消費貸款在短期貸款中的佔比就上升到43%,消費貸款投放餘額佔比與年初相比,提高了1個百分點。

受政府放開消費金融領域政策的鼓勵,2015年9月21日,國內首家專注二手車與3c消費分期服務的網際網路消費金融公司——美利金融正式上線,採用一端對接線上有投資需求的投資人、一端對接線下有消費需求的借款人的商業模式。上線不久,迅速發展成為網際網路金融業界異軍突起的一匹黑馬。

2015年11月5日,美利金融獲得由貝塔斯曼亞洲基金領投,晨興創投、光信資本、挖財等6家基金及戰略投資人跟投的6500萬美元A輪融資,創下近一年以來網際網路消費金融圈最大的A輪融資規模紀錄。

2015年的網際網路消費金融市場正處於一個異常涌動的節點,網際網路金融專家張達志指出,消費金融一定是下一個比較重要的爆發點或者增長點,而在這其中,網際網路消費金融會成為其中發展的重要力量,其利用網際網路技術手段的創新,將會給消費金融行業帶來新的商業模式和觀念。

網際網路消費金融的分類

關於網際網路消費金融的分類,目前,根據針對的人群不同和産品不同,網際網路消費金融可以分為以下幾類:

一、綜合性電商消費金融,以電商巨頭天貓分期、京東白條等公司或産品為代表。

二、3C産品消費金融,以深圳有用分期(美利金融旗下全資子公司)等公司或産品為代表;

三、租房消費分期,以斑馬王國、樓立方、房司令等公司或産品為代表;

四、二手車消費分期市場,以上海力蘊二手車金融(美利金融旗下全資子公司)等公司或産品為代表;

五、大學生消費分期市場,以分期樂、趣分期、優分期等公司或産品為代表;

六、藍領消費分期市場,以買單俠、51酷卡(美利金融旗下)等公司或産品為代表;

七、裝修消費分期市場,以小窩金服、家分期、土巴兔、綠豆家裝等公司或産品為代表;

八、旅遊消費分期市場,以呼哧旅遊、首付遊、京東旅遊等公司或産品為代表;

九、教育消費分期市場,以蠟筆分期、學好貸等公司或産品為代表;

十、農業消費分期市場,以可牛金融、農分期、領鮮理財等公司或産品為代表;

網際網路消費金融的産業鏈簡述

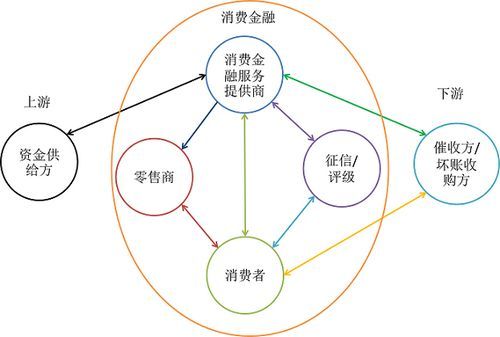

完整的網際網路消費金融産業鏈包括上游的資金供給方、消費金融核心圈及下游的催收方或壞賬收購方,其中消費金融核心圈又包括消費金融服務提供商、零售商、消費者和徵信/評級機構四部分組成。

上游的資金供給方包括消費金融服務商的股東、消費金融服務商的資産受讓方、P2P網貸平臺投資人等。消費金融服務提供商包括銀行、網際網路消費金融公司、大學生消費分期平臺、提供消費分期服務的電商平臺、P2P網貸平臺等。零售商是廣義的零售商,包括各種消費品和服務的經銷商。下游的催收方是專業的催收公司,壞賬收購方是專門收購壞賬的金融機構。

圖:消費金融産業鏈

其中,消費金融核心圈分為消費者支付和消費金融服務提供商支付兩大模式,第三方獨立徵信與評級在現階段缺失,消費金融服務提供商風險控製成本較高。

消費者支付模式是消費金融服務提供商先給消費者發放貸款,消費者在消費時自行支付給零售商,這種模式的産品主要有信用卡和綜合性消費貸款,對於綜合性消費貸款消費金融服務提供商難以控制消費者的資金流向。

消費金融服務提供商支付模式是消費者在進行相應消費時消費金融服務提供商直接向零售商支付,這一模式可以保證專款專用,但需要消費金融服務提供商拓展更多合作商戶。目前,網際網路消費金融平臺美利金融採用的就是消費金融服務提供商支付模式,其旗下的力蘊汽車金融和深圳有用分期,在消費者提出購買二手汽車和3C電子産品的借款申請後,直接將錢款支付給零售商,貸款目的更為明確且真實。

在消費金融核心圈中,第三方徵信與評級是消費金融服務提供商風險控制的關鍵環節,但目前國內信用體系建設滯後,個人徵信與信用評級體系在現階段處於缺位狀態。

網際網路消費金融未來發展的趨勢

總的來説,網際網路消費金融未來的發展有以下一些趨勢:

第一,消費場景化。在體驗經濟時代,昔日企業通過滿足消費者對産品功能需求創造利潤的模式,已經轉化為企業與特定消費者在特定時刻、特定地點、特定情境下共同創造體驗的盈利模式。而對於網際網路消費金融來説,在消費場景中為消費者提供消費貸款的金融服務已經成為趨勢,其中,最關鍵的就是基於消費場景的體驗。此外,個人消費貸款是和消費場景相結合來獲取借款客戶的,借款目的更明確,反欺詐審核也更精準。

京東消費金融事業部總經理許淩舉例,在花鄉二手車消費的場景裏,客戶想買二手車需要二手車貸款,如果你告訴客戶要填厚厚的一沓資料,然後回家等半個月審批,這事肯定要黃。但是美利金融的産品通過移動互聯網技術解決了消費金融信貸的“快”需求,消費場景産生需求,滲透到場景裏面獲取需求並且通過移動網際網路的産品快速完成這樣需求服務,這就是很快的網際網路消費金融産品體驗。

第二,細分化和垂直化。消費金融正在向更加細分化和垂直化的方向發展,根據不同人群、不同消費産品的網際網路消費金融産品分化得越來越細,而細分、垂直化帶來的也是行業的優化,每個領域,每一條行業線,都有更為專業的網際網路消費金融公司出現。

第三、普惠性、覆蓋性。網際網路特別是移動網際網路技術在消費金融領域的應用,使得消費金融服務更具普惠性和覆蓋性,不僅覆蓋到生活消費的各個場景,還能夠覆蓋更多的中低端用戶群體,包括農民工等流動人口,以及大學生等中低端用戶群體,比如專門針對農民工、藍領工人的網際網路消費金融産品“51酷卡”的出現,就具有普惠金融的性質。

行業數據顯示,1997年人民幣消費信貸餘額僅有172億元,而到了2015年10月,人民幣消費信貸餘額已經高達18.18萬億元。而來自艾瑞諮詢的一組數據預計,2014年至2017年中國消費信貸規模依然將維持20%以上的複合增長率,預計2017年將超過27萬億元。可以説,國內消費金融一直在在高速發展中。隨著消費群體的年輕化、消費觀念的改變和消費習慣的升級,消費信貸理念將逐漸被中國消費者所接受,未來的消費金融領域,將會是網際網路金融企業踏足的新“藍海”。(中新網金融頻道)

- 股票名稱 最新價 漲跌幅