冷靜看待中國銀行業不良貸款率的上升

- 發佈時間:2015-11-12 09:53:00 來源:中國新聞網 責任編輯:羅伯特

中新網11月12日電 目前,我國經濟在宏微觀層面都面臨著較大的壓力:三季末,GDP同比增長6.9%,六年來首度跌破7%;企業層面,製造業採購經理指數(PMI)繼8月之後再次位於臨界點之下,規模以上工業增加值在連續三個月小幅增長之後再度回落。隨著經濟增速的放緩以及企業經營形勢的持續惡化,服務並依附於實體經濟的銀行業也出現了不良資産加速上升的態勢,截至9月末,16家上市銀行不良貸款餘額達9080億元,比2014年末增加2048億元,增幅達29%;不良貸款率1.52%,同比增0.4個百分點。

考慮到經濟調整的陣痛期還將持續,一時間瀰漫著對中國銀行業信貸資産品質的憂慮。我們認為,當前銀行信貸資産風險的爆發,是宏觀經濟“三期疊加”的自然結果,是世界各國經濟調整過程中的正常現象。通過橫向的比較以及縱向對資産風險累積、形成到爆發的過程的分析,有助於把握資産風險演變的階段和趨勢,冷靜看待當前不良貸款率上升的現象。

一、銀行業不良貸款率上升是宏觀經濟調整的反映

2003年至2013年,是我國經濟經歷高速發展的十年,這一階段,我國名義GDP年均增速高達16.8%,實際增速也有10.1%。伴隨經濟規模的增長,貨幣供應量從19.05萬億元增長至135.98億元。在經濟的上行期,流動性充裕,投資機會多,企業信貸需求旺盛。同時,中國銀行業在剝離擺脫不良資産包袱之後,通過股改上市,成為市場化運作主體,釋放了銀行的增長動力,資産規模從27.7萬億元提升至151.4萬億元,十年增長了4.5倍。

企業的擴張與銀行的發展一方面相輔相成,另一方面也為當前銀行資産品質惡化埋下了的隱患:一是企業整體杠桿率偏高,根據國際清算銀行的報告,當前中國公司債務已經達到GDP的125%,進入紅色區域(公司與個人債務總和與GDP之比正常值為100%);二是企業跨業經營成為趨勢,特別是涉足房地産、礦産等領域的情況較多;三是産能全面過剩,無論是高耗能的電解鋁、鋼鐵,還是新興的光伏、風電,以及造船等行業均嚴重過剩。

而存在上述風險隱患的“銀-企”借貸體系是不可持續的。進入新常態後,各種關係正在調整,原有借貸體系中的一些風險隱患需要時間來消化和釋放。從銀行信貸資産風險發生的情況看,“企業死亡”與上述三類風險隱患相對應,表現為“高杠桿斷裂”,“多頭投資失敗”和“過剩産能出清”。客戶風險爆發的過程,也是經濟機體去除這些“頑疾”的結果體現。

二、銀行業不良貸款率上升是各國經濟調整的共同現象

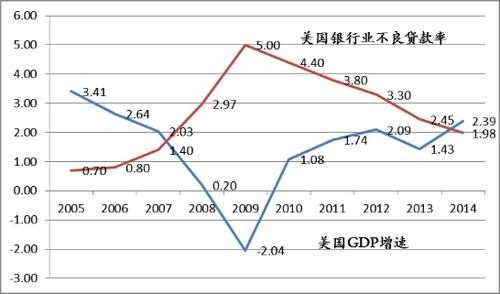

橫向上看,西方發達國家在經歷次貸危機後,也普遍遭遇了銀行貸款不良率上升的階段。其中,美國銀行業在次貸危機爆發當年不良貸款率較之前提高0.6個百分點,風險暴露主要集中在隨後的兩年(08、09年貸款不良率增幅高達1.57和2.03個百分點),並於2009年達到頂峰(5%),之後逐漸回落,整體上與危機爆發和影響逐漸消除的過程基本一致。其他發達國家銀行業不良貸款率也呈現類似特徵。可見,銀行不良貸款率在經濟下行期上升,隨著經濟復蘇回落是全球普遍的現象。 美國GDP增速與銀行不良貸款率。數據來源:WIND

美國GDP增速與銀行不良貸款率。數據來源:WIND

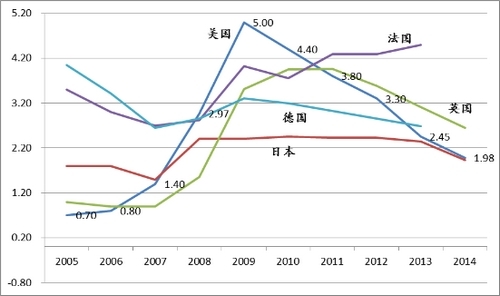

直至目前,上述國家銀行不良貸款率仍處於較高水準。總資産排名全球20強的銀行平均的不良貸款率為3.50%。匯豐銀行、法國巴黎銀行、摩根大通、法國農業信貸銀行、巴克萊銀行、花旗銀行、蘇格蘭皇家銀行、法國BPCE銀行、桑坦德銀行、富國銀行的不良資産率均遠遠超過2%的水準,有的甚至達到了8%。 發達國家銀行不良貸款率。數據來源:WIND

發達國家銀行不良貸款率。數據來源:WIND

與之相比,我國上市銀行平均的不良貸款率為1.52%,仍然處於較低的水準。即便是三季度不良貸款率率先突破2%的農業銀行,考慮到該行撥備覆蓋率較高,若將超出平均水準的撥備用於核銷,該行不良貸款率將大幅下降至1.5%以下。

三、應對資産品質惡化,中國銀行業尚有空間

首先,宏觀經濟逐漸展露出積極的因素。雖然短期內經濟仍有下行壓力,一些傳統産業、過剩産能向下調整的慣性仍然較大。但同時,新産業、新業態、新動力加快孕育,消費對經濟增長的貢獻繼續提升,第三産業比重進一步提高,出口降幅收窄等。宏觀經濟增長結構的調整為銀行業對衝存量風險提供了機遇。

其次,中國銀行業的風險管理水準有了長足的進步。大多建立了現代商業銀行的公司治理機制,通過引入並實施巴塞爾新資本協議,在風險管理政策、工具、系統等方面不斷強化和完善,形成了較為系統的風控體系,資本對風險的抵補能力不斷加強。

第三,在不良貸款大量爆發前,銀行已經開始意識到一些問題,並採取了相應措施,如對“兩高一剩”、房地産等行業進行管控。以農業銀行為例,自2009年開始對鋼鐵、有色等行業實施指導性限額管理,2011年起實施指令性限額管理,一方面控制了設限行業風險敞口總量;另一方面,在限額管控下,銀行優中選優,介入行業內優質客戶,即便面臨“去産能”的局勢,受到的衝擊也相對有限。

第四,面對嚴峻的經濟形勢,“銀-企”兩方面均積極調整。企業方面,在歷經大量因“高杠桿斷裂”而“猝死”的風險事件後,在擔保融資、高成本融資等方面相對謹慎;銀行方面,不再是簡單追求自保,而是有選擇的給企業“輸血”,企業也配合銀行方面進行貸款歸位、落實抵押,確保一部分能夠産生現金流的項目得到資金支援以最終償還貸款,有效化解暫時的風險。

此外,中國銀行業在經濟上行期儲備了較為充分的財務資源。目前,上市銀行撥貸比為2.77%,規模前十大銀行撥貸比顯著超過美國、日本、英國和德國等主要發達國家(低於法國),對風險覆蓋的水準相對較高。 中國及主要發達國家規模前十大銀行撥貸比。數據來源:Bankscope

中國及主要發達國家規模前十大銀行撥貸比。數據來源:Bankscope

總體而言,當前銀行不良貸款率的上升是宏觀經濟結構調整在銀行資産端的體現,具有階段性特徵。既不能誇大這一現象的嚴重性,也不能低估解決問題的艱巨性,要從縱向看探究問題的産生,在橫向上借鑒他山之石,清醒地認識來龍去脈,深刻洞察商業銀行的經營和管理的邏輯和內在規律,不為一時的市場浮躁所動,才能在風險之後“涅槃重生”。(郟鴻升)