維力醫療繼峰股份兩新股3月2日上市定位分析

- 發佈時間:2015-03-02 08:38:35 來源:新華網 責任編輯:羅伯特

維力醫療(603309)

【基本資訊】

|

【申購狀況】

|

【公司簡介】

Ⅱ類、Ⅲ類6815注射穿刺器械;Ⅱ類6856病房護理設備及器具;Ⅱ類、Ⅲ類6877介入器材;Ⅱ類、Ⅲ類6854手術室、急救室、診_療室設備及器具;Ⅱ類、Ⅲ類6866醫用高分子材料及製品;Ⅱ類、Ⅲ類6822醫用光學器具、儀器及內窺鏡設備(在《醫療器械生産企業許可證》有效期內從事經營)、醫療用品的開發、生産;銷售本企業産品;從事Ⅱ類、Ⅲ類6866醫用高分子材料及製品(一次性輸液、輸血器具除外);Ⅱ類、Ⅲ類6865醫用縫合材料及粘合劑;Ⅱ類、Ⅲ類6864醫用衛生材料及敷料;Ⅱ類6856病房護理設備及器具;Ⅱ類、Ⅲ類6854手術室、急救室、診療室設備及器具;Ⅱ類、Ⅲ類6840臨床檢驗分析儀器;Ⅱ類、Ⅲ類6822醫用光學器具、儀器及內窺鏡設備;Ⅱ類、Ⅲ類6821醫用電子儀器設備的批發和進出口業務。(經營範圍涉及法律、行政法規禁止經營的不得經營;涉及許可經營的未獲許可前不得經營)。

|

【機構研究】

國泰君安:維力醫療預計漲停板6個

公司攤薄2 014-2016年的實際與預測EPS 0.68、0.87、0.97 元。可比公司2015 年的PE 是38 倍,可比證監會行業最近1 個月的估值42倍,我們預估公司的發行價相比證監會行業折價45%(非扣非EPS)。

建議公司報價15.4 元,對應2014 年攤薄PE 為22.87 倍。

資金成本:時間臨近春節,總體資金面開始趨緊,預計本批新股的凍結資金量將達到1.95 萬億元,預計7 天回購利率將達到6.5%。

預計漲停板6 個,破板賣出的打新年化回報率:網上46%、網下公募與社保44%,年金與保險21%,其他12%。預估破板賣出的年化收益率最高。從絕對收益率來説,網上、公募社保、年金保險分別可獲得0.76%、0.73%、0.35%、0.2%的破板絕對收益率。

公司基本情況分析

公司的主營業務為塑膠機械自動化産品的研發、生産和銷售。産品主要有塑機控制系統、伺服節能系統及相關嵌入式軟體和塑機網路管理系統等。

發展空間:下游注塑機市場目前已經進入到一個穩定期。目前注塑機市場的格局也已經穩定,主要注塑機廠商是:海天集團、力勁集團、泰瑞機器、寧波海達、浙江申達、震雄集團等。大公司的業績增長已經非常微弱或出現下滑。幾大注塑機公司都是弘訊科技的穩定客戶。

公司競爭優勢:1)研發與技術優勢:30 年前從台灣成立發展,具有技術積累,研發費用佔收入的7.7%。2)公司各類産品相容配套,可以實現模組供貨及一體化服務。3)國際品牌和全球産業佈局優勢。

風險:宏觀經濟下行導致注塑機需求大幅下降,影響公司需求;客戶集中度高,帶來業務風險;市場競爭日益激烈風險。

華安證券:公司目標價32.68-36.12 元

國內醫用導管行業龍頭

公司主要從事醫用導管的研發、生産和銷售,産品銷往全球70 多個國家或地區,包括歐美等發達國家和地區。在國內,公司産品已覆蓋中國大陸所有省份,進入超過300 家三甲醫院。公司氣管插管、留置導尿管及喉罩産品産量位居國內同類企業前列,在全球市場具有較高的市場佔有率和知名度。

全球醫藥導管市場保持穩定增長

發達國家經濟體是全球醫用導管主要生産和銷售地區,疾病發病率的上升、微創手術需求的不斷增長以及各國政府對醫療投入的增加,推動全球醫用導管需求。以中國為代表的新興市場國家發展迅速,隨著人口老齡化、國家醫療衛生投入、醫療保險覆蓋率、居民支付能力提升,醫用導管市場未來仍將保持持續增長,市場潛力較大。

公司競爭優勢明顯,未來發展規劃清晰

公司産品品質達到國際領先水準,主導産品獲歐美市場的註冊認證,而産品價格低於競爭對手,競爭優勢明顯。公司研發中心致力於提高核心技術水準和生産工藝水準,保持技術領先優勢,實現産業升級。經過多年的建設,公司形成廣闊的銷售網路,和國際知名醫療器械分銷商保持長期合作。公司未來將鞏固氣管插管和留置導尿管的市場領先地位,豐富現有麻醉、呼吸、泌尿和血透領域醫用導管産品,逐步開發微創、介入、引流等新領域産品,大力發展中高端等毛利率高的産品,適時進入下游血液透析醫療服務市場,建立連鎖血液凈化醫療機構。

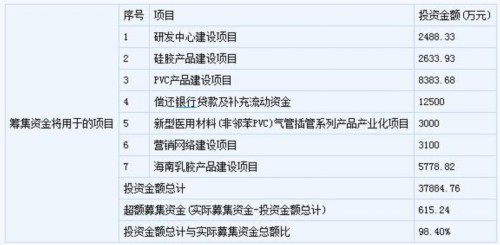

盈利預測與估值

本次擬公開發行2500 萬股,擬募集投資金額3.47 元,考慮承銷費用因素,預計公司發行價格在15.2 元/股。預計公司2015-2017 年的EPS 分別為0.86、1.00、1.13 元,參考同類上市公司15 年PE,給予公司15年38-42 倍的PE,公司目標價32.68-36.12 元。

繼峰股份 (603997)

【基本資訊】

|

【申購狀況】

|

【公司簡介】

公司的主要客戶為汽車整車廠、大型座椅製造廠和頭枕製造廠等,公司主要的配套品牌和車型有寶馬3係、奧迪Q5、奧迪A6、奧迪A4、凱迪拉克賽威、別克君威、日産天籟、豐田卡羅拉、克萊斯勒大捷龍、福特蒙迪歐、馬自達6、大眾邁騰、期柯達明銳等中高檔轎車。

|

【機構研究】

國泰君安:繼峰股份預計漲停板6個

公司攤薄後2014-2016 的實際與預測EPS0.48、0.58、0.65 元。可比公司2015 年的PE 是18 倍,可比證監會行業最近1 個月的估值20倍,我們預估公司的發行價相比證監會行業折價4%。

建議公司報價7.97 元,對應2014 年攤薄PE 為17.41 倍,對應2013年攤薄扣非PE 為18.89 倍。

資金成本:時間臨近春節,總體資金面開始趨緊,預計本批新股的凍結資金量將達到1.95 萬億元,預計7 天回購利率將達到6.5%。

公司質地排名靠前,預計漲停板6 個,破板賣出的打新年化回報率:網上52%、網下公募社保57%,年金保險26%,其他9%。預估破板賣出的年化收益率最高。從絕對收益率來説,網上、公募社保、年金保險分別可獲得0.87%、0.95%、0.44%、0.16%的破板絕對收益率。

公司基本情況分析

公司為乘用車座椅系統零部件製造商,主營業務為乘用車座椅頭枕及扶手的研發、生産與銷售,主營産品包括乘用車座椅頭枕、頭枕支桿、座椅扶手。

發展空間: 1)新興發展中國家汽車工業發展迅速。2)目前全球和我國的汽車産銷量中,乘用車均佔主導地位。3)全球採購戰略為我國的汽車零部件生産帶來了更廣闊的的市場。

公司競爭優勢:1)細分市場領先優勢。2)客戶優勢。3)成本優勢。

風險:客戶相對集中的風險、産品價格下降風險、實際控制人控制風險。

華鑫證券:合理股價區間為14.4-19.2元

公司為座椅系統零部件製造商。 公司為乘用車座椅系統零部件製造商 ,主營業務為乘用車座椅頭枕及扶手的研發、生産與銷售,主營産品包括乘用車座椅頭枕、頭枕支桿、座椅扶手,主要客戶為江森自控、李爾集團、佛吉亞等國際知名座椅廠商在國內外的獨資或合資企業,並間接配套給一汽大眾、東風日産、神龍汽車、一汽轎車、上海通用及通用汽車、克萊斯勒、長安福特、一汽豐田、東風本田及華晨寶馬等國內外知名整車廠商。

自主品牌不斷壯大為本土汽車零部件企業帶來更多市場機遇。 我國汽車整製造領域中,合資廠家一直佔據主導地位,比較知名的合資廠家包括上海大眾、上海通用、一汽大眾、東風日産、廣汽豐田等。這些合資汽車整車廠商的設立,對我國自主品牌生産廠商産生了一定的競爭,同時也能夠促使自主品牌生産廠家不斷地進步。 2013 年,一汽轎車等國內自主品牌整車廠商表現良好,已經形成了一定的自主創新能力和市場競爭力,其産量和市場份額增長較快。 2013 年,我國的自主品牌乘用車實現銷量 722 萬輛,同比增長11.37%,佔我國乘用車銷售總量的比例為 40.28%,比去年同比下降1.57 個百分點。

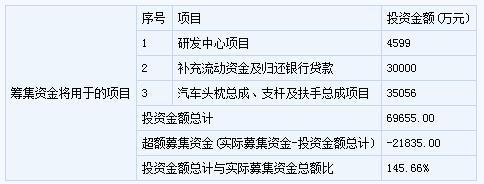

盈利預測與估值。 我們預計公司2014-2016年EPS分別為0.48、 0.56和0.67元(考慮IPO發行後股本為42000萬股)。公司屬於汽車零部件類上市公司,因此我們選取部分類似上市公司,參考公司 2014年PE為32倍,由於可比公司于公司業務上存在差異,因此我們給予公司 30-40倍估值,合理股價區間為14.4-19.2元。

風險提示: 1)客戶相對集中風險; 2)毛利率波動風險;3)汽車銷量不及預期等