並購模式再添新軍大湖股份推並購基金露野心

- 發佈時間:2014-09-27 12:57:00 來源:人民網 責任編輯:羅伯特

原標題:並購模式再添新軍 大湖股份推並購基金露野心

|

大湖股份推並購基金露“野心”

華夏時報記者 郝靜 上海報道

隨著並購市場持續火熱,“PE+上市公司”並購模式再添新軍:9月24日,大湖股份(600257.SH)宣佈與天津優勢資本共同發起設立大湖優勢消費産業並購基金,規模為1億-3億元,存續期5年,這將是我國水産養殖業首只由上市公司發起設立的並購産業基金,將結合上市公司的行業、市場、技術産業優勢,推動收購或參股符合發展戰略的標的企業,實現市值管理和股東利益增值。

據海通證券統計,迄今已經有40余只由PE和上市公司聯合成立的並購基金,而涉及資金規模目前已超過340億元。一家PE的執行總經理感慨説:“實際的數字比這還要大,就我們了解,目前有一二百家公司在做並購基金,市場容量預計是千億規模。目前上市公司産業並購基金從背景分主要有三種:PE係、券商係、信託係,第一種數量上佔優,優勢主要在於項目發掘的專業性,券商係和信託係的優勢則主要在於自身的牌照和通道資源。”

羅訂坤的一盤棋

這只大湖優勢消費産業並購基金可看成是PE係的代表:該基金普通合夥人GP為大湖優勢投資管理中心,負責基金的日常運營及管理,並認繳出資1%;有限合夥人LP為西藏泓杉科技發展有限公司,出資10%到30%,其他有限合夥投資人由優勢資本負責募集,出資69%到89%。

從股東構成來看,GP是上市公司與優勢資本、財中投資共同發起,LP是上市公司大股東,控股方為PE,上市公司方面通過外派基金監事,對於並購標的具有一票否決權。

據公司內部人士介紹,在募投方向上,基金將聚焦大湖股份立足農業,輻射大消費戰略定位,投資于稀缺生態農業資源,達到産業整合目的。《華夏時報》記者獲悉,該並購基金籌備時間超過一年,目前項目儲備情況如何?副董事長楊明坦言:“已經接觸20余家公司,利潤從2000萬至2億不等。”

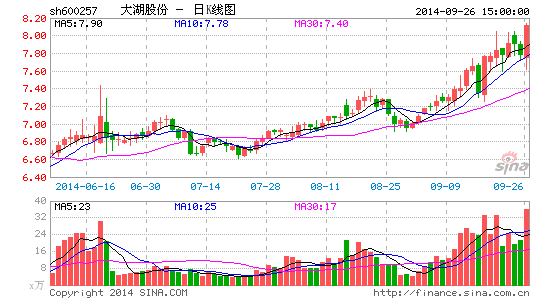

此時離1982年出生的董事長羅訂坤接手上市公司已進入第三年,目前大湖股份每股8元左右、33.74億總市值離百億目標仍有不小差距,事實上,作為“中國水産第一股”,大湖股份擁有的水域面積高達180萬畝,如何謀求轉型是羅訂坤這兩年一直在探索和嘗試的事情。

“我們就是魚販子,前兩年主要做中間環節,做渠道,模式比較單一,效果不算理想。”羅訂坤坦言,“我們賣活魚,所以銷售半徑限定在長沙,現在電商、冰鮮、行銷公司都在做,打組合拳,此次設立産業並購基金,強強聯手,也是希望在資本市場上有所提升,借並購項目連接上下游,從而插上騰飛的翅膀。”

今年上半年,大湖股份業績並不算好看:1-6月份營業收入2.77億,同比基本持平,凈利潤1106萬,大幅下降了95%,經營性現金流為-5166.9萬元。

加拿大曼尼托巴大學國際經濟學專業學士出身的羅訂坤野心開始凸顯:上半年先是在前海深港設立了深圳前海大湖供應鏈有限公司,6月又參與設立了杭州利海互聯創業投資合夥企業,打造O2O平臺,拓展行銷渠道。此次的並購基金是否會為大湖股份打通産業鏈帶來新的契機?市場仍拭目以待。

三級盈利模式迎考

前述PE高管則指出:“並購基金的主要盈利模式總結起來是三點:一是享受標的企業的利潤成長,二是在一級市場投資賣到二級市場套利,三是資金上加個杠桿放大收益,所以無論形式千變萬化,歸根結底是這三種模式,而業內天堂矽谷可以説是代表行業發展的方向。”

9月20日,建研集團(002398.SZ)發佈簽訂《戰略顧問服務協議》公告稱,建研集團與浙江天堂矽谷資産管理集團有限公司于2014年9月19日簽署了《戰略顧問服務協議》,協議有效期為3年,從2014年10月起始;天堂矽谷還通過浙江天堂矽谷長盈股權投資合夥企業(有限合夥)受讓了公司高管減持的公司2.11%股份實現了利益綁定。

目前與矽谷天堂成立並購基金的有京新藥業、昇華拜克等,與其合作的則包括萬馬股份、精倫電子等9家上市公司,合作模式更加多元:以京新藥業為例,去年2月,京新藥業宣佈與天堂矽谷聯手成立並購基金,其中天堂矽谷和社會定向投資者佔並購基金規模的80%-90%,時隔一年半,目前運作如何?

公司內部人士表示:“只合作了一單益和堂的並購,有項目才一起合作,至於説收益情況還為時尚早,目前這個項目還在整合期間,效益可能要明年才能顯現。”2013年10月8日,項目公司天堂元金以1.2億元收購了益和堂100%股權,京新控股出資為1000萬元。

記者注意到,矽谷天堂亦試圖後期入股京新藥業5.1億元的定向增發,然而事與願違,其14.25元的申購價格未能如願以償,最終無緣增發,內部人士坦言:“並不會因為是戰略合作夥伴而給予特殊優惠。”

天堂矽谷與昇華拜克的並購基金成立一年,據內部人士透露:“一直有在篩選項目,但並未選中合適的標的,是PE那邊找項目,上市公司這邊負責把關,PE這邊主要是享有2%的服務費以及超額的業績獎勵,至於股權綁定方面,目前還沒有。”

滬上一家PE項目總監告訴記者:“並購基金像我們做的規模比較小,主要是按照上市公司的産業鏈來做並購,主要做中後期的項目。做並購基金的好處在於,如果是上市公司來做,可能存在停牌等等不穩定因素的風險,而如果是基金來投則會避免並購失敗率。像天堂矽谷已經可以做到産業鏈前端,在運作方式上也有一些創新。”

在一片大幹快上之下,亦有不和諧音符:聯創光電8月25日晚間公告,公司將終止出資不超2.9億元認購上海並購基金股權投資合夥企業(有限合夥)的事項,相應也將終止出資1000萬元收購贛商聯合股份有限公司所持海通並購資本管理(上海)有限公司10%股權。贛商聯合為公司間接控投股東。

為何無故終止基金認購?聯創光電內部人士表示:“這個基金是海通下面的一個公司發起的,主要面對上市公司和其他社會投資者,但在出資時點上未能達成一致,公司決定終止認購基金份額,短期不考慮類似的並購基金,至於説這家基金是否有其他人參與認購,是否存續,我們不清楚。”

前述PE內部人士指出:“並購基金終止可能會發生在産品設計環節、多方利益協調以及最後的回購退出環節,其中每個環節發生問題都可能導致基金流産,聯創光電行業的景氣度亦有可能是個不穩定因素。”