編者按:

2018年,是我國改革開放40週年。40年來,改革開放,春風化雨,改變了中國,影響並惠及了世界,這40年是中華民族偉大復興史上濃墨重彩的40年。

面對這個舉世矚目、影響深遠的偉大實踐,中國網財經聯袂今日頭條共同邀請中國著名經濟學家共同記錄這個偉大時代。

這一期我們邀請到了中國金融四十人論壇高級研究員、國家外匯管理局國際收支司原司長管濤,看看他對人民幣匯率市場化發表了什麼看法。

作者:管濤

改革開放四十年來,按照主動、漸進、可控的原則,人民幣匯率形成機制逐漸市場化。十九大報告提出深化匯率市場化改革,第五次全國金融工作會議把深化人民幣匯率形成機制改革作為擴大金融對外開放的首要任務。然而,真心實意而非葉公好龍地推進匯率市場化,各方都必須做好充分的心理和措施準備。

一、沒有匯率市場化恐難有今天的強勢人民幣

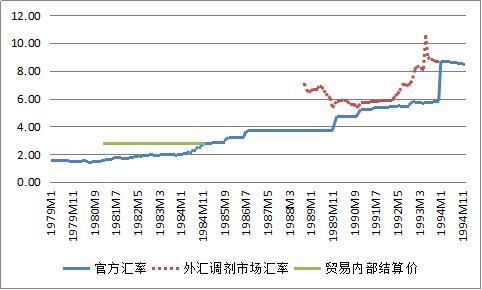

1994年匯率並軌之前,我國存在官方匯率與(外匯調劑)市場匯率並存的雙重匯率。其中,官方匯率由固定走向有管理浮動;市場匯率自1988年9月建立外匯調劑的公開市場起自由浮動,直到1993年初因國內經濟過熱、貶值預期過強重新限價。官方匯率不論固定還是有管理浮動,都是螺旋式貶值,從期初1.58跌至並軌前夕的5.80;市場匯率隨行就市,卻是有漲有跌、雙向波動(見圖1)。

官方匯率持續貶值,主要源於其定價基礎是企業出口換匯成本。在此情形下,企業既無動力控製成本(即道德風險),還可能虛報與出口無關的成本(即逆向選擇),加之換匯成本資訊採集又有一定滯後,因此,往往是官方剛剛宣佈匯率貶值,企業成本可能就已超過了新的匯率水準,令人民幣又面臨新的貶值壓力和預期。

圖1:1979-1994年人民幣月平均匯率(單位:元人民幣/美元)

資料來源:國家外匯管理局;中國金融四十人論壇。

1994年初,官方匯率(5.80)並軌到外匯調劑市場匯率(8.70),開始實行以市場供求為基礎的、有管理的浮動匯率。並軌後特別是2005年"7.21"匯改以來,我國國際收支經常項目與資本項目長期"雙順差",外匯持續供大於求,推動人民幣匯率升值。1994年初到2013年底,人民幣兌美元匯率累計升值43%,國際清算銀行編制的人民幣名義和實際有效匯率分別升值55%和80%(見圖2)。雖然"7.21"匯改以後的有管理浮動加入了參考籃子貨幣調節的內容,但2005年8月初至2013年底,人民幣匯率升值36%,人民幣名義和實際有效匯率分別升值30%和39%(見圖2),這主要反映了外匯供求的影響。

圖2:人民幣有效匯率指數和兌美元平均匯率變化

(單位:2010=100;元人民幣/美元)

資料來源:國際清算銀行;中國人民銀行;中國金融四十人論壇。

人民幣雙邊和多邊匯率同時大幅升值,影響出口企業財務狀況和國際競爭力,所以,在國內一直面臨較大的部門和行業阻力。遇到出口困難時,業界貶值的呼聲更是乘勢而起。然而,隨著匯率市場化程度加深,企業由找政府轉為找市場,倒逼外貿轉型升級。迎著人民幣持續升值壓力,我國外貿出口做成了世界第一,人民幣成為新興世界強勢貨幣,並被納入國際貨幣基金組織特別提款權(SDR)籃子貨幣。

二、匯率市場化必須認識和尊重市場經濟規律

比方説,匯率市場化必須遵守價值規律,即均衡匯率(價值)決定市場匯率(價格)、市場匯率圍繞均衡匯率上下波動。任誰都不可能長久地將匯率維持在一個不可持續的水準上。1960年代,美國黃金儲備、經濟體量全球第一,但美元氾濫,照樣美元危機接二連三,佈雷頓森林體系于1970年代初期土崩瓦解。但均衡匯率是一個理論概念,定性容易定量難,不論政府還是市場均缺乏事前準確預知的能力。況且,即便事前知道了均衡匯率,市場匯率也不可能自動穩定在均衡水準上。

浮動匯率的好處是,可以通過市場交易試錯的方式,找到均衡合理的匯率水準。但壞處是經常性地匯率超調,即在多重均衡狀態下,給定基本面情形,市場普遍看多的時候,選擇性地相信好的消息,市場匯率可能相對均衡匯率過度升值,形成匯率高估;市場普遍看空的時候,選擇性地相信壞的消息,市場匯率可能相對均衡匯率過度貶值,形成匯率低估。所以,關於最優匯率選擇的國際共識是,沒有一種匯率選擇適合所有國家以及一個國家所有時期。中國經濟體制具有新興加轉軌的特徵,既要增加匯率彈性,容忍匯率正常波動,避免匯率失調積累,又要實施必要調控,防止匯率無序波動,影響實體經濟。今年上半年,人民幣匯率波動性增加,已趨近部分亞洲貨幣的水準(見表1)。

表1:2018年上半年主要貨幣匯率6個月的歷史波動率(單位:%)

資料來源:彭博;中國金融四十人論壇。

再比方説,匯率市場化必鬚髮揮價格杠桿調節作用,即匯率升值的時候,買外匯的越來越多,賣外匯的越來越少;匯率貶值的時候,則賣外匯的越來越多,買外匯的越來越少。如果情形相反,則意味著市場失靈。2015年"8.11"匯改以後,隨著國際市場美元走強,境內外人民幣兌美元匯率一路下跌。到2016年底,當人民幣匯率離破七、外匯儲備距三萬億僅一步之遙的時候(見圖3),市場看空情緒高漲,搶購和囤積外匯動機強烈。當時,如果完全讓市場供求發揮作用,很可能是人民幣匯率過度貶值。如果不想讓匯率過度貶值,就只有要麼拋售外匯儲備干預,要麼鼓勵資本流入或限制資本流出,三者必須至少選其一(我稱之為外匯政策的"不可能三角")。

圖3:外匯儲備餘額與月末人民幣匯率中間價

(單位:億美元;元人民幣/美元)

資料來源:中國人民銀行;中國金融四十人論壇。

今年以來,境內市場對於人民幣匯率波動的適應性增強,以逢低(人民幣升值)買入、逢高(人民幣貶值)賣出為特徵的匯率杠桿調節作用開始正常發揮。前5個月,人民幣匯率先漲後跌,累計升值1.9%(見圖3),其中:第一季度,人民幣升值3.9%,但住戶和企業分別新增境內外匯存款41億和140億美元,銀行代客收匯結匯率(即銀行代客結匯/代客跨境外幣收入)為62.0%,環比回落了0.4個百分點,付匯購匯率(即銀行代客購匯/代客跨境外幣支付)為63.8%,回升了2.0個百分點;4-5月份,人民幣快速回調2%,住戶和企業分別減少境內外匯存款16億和340億美元,收匯結匯率平均為70.8%,比上季回升了8.8個百分點,付匯購匯率為62.8%,回落了1.0個百分點(見圖4和圖5)。然而,竟然有人將升值時外匯存款上升解讀為市場貶值預期未散,將貶值時外匯存款下降解讀為外匯供給來源趨於枯竭。這難免是看空人民幣的一種偏執卻缺乏基本國際金融常識。

圖4:住戶和企業境內外匯存款變動(單位:億美元)

數據來源:中國人民銀行;中國金融四十人論壇。

圖5:境內外匯市場結售匯意願變化(單位:%)

數據來源:國家外匯管理局;中國金融四十人論壇。

注:2018年第二季度為4-5月份平均數。

三、正確理解和把握人民幣匯率政策內涵

匯率選擇包括匯率制度和匯率政策。其中,匯率制度安排是穩定的,匯率政策操作是靈活的,二者加以區分非常必要。正如一些國家實行通脹目標制的貨幣政策框架,這一框架不會經常改變,但貨幣政策仍有不同情形下中性、緊縮和寬鬆的立場差異。

1994年匯率並軌後,我國確立了現行以市場供求為決定、有管理的浮動匯率安排,但不同時期的匯率政策不盡相同(見圖6和圖7)。當資本大量流入、外匯形勢好的時候,政策重點是阻止人民幣過快升值,如1994年初到1997年底,2005年"7.21"匯改到2008年8月底全球海嘯發生之前,2010年"6.19"重啟匯改到2014年初;當資本集中流出、外匯形勢不好的時候,則是保持人民幣兌美元匯率基本穩定(如亞洲金融危機時期),或者主動收窄人民幣匯率波幅(2008年國際金融危機爆發伊始)。當然,也有兩個時期,既沒有大量消耗外匯儲備,也沒有採取額外管制措施,實現了匯率雙向波動和國際收支基本平衡:一次是2011年底至2012年三季度,受歐美主權債務危機衝擊的影響,出現階段性資本外流;另一次是2014年二季度至2015年上半年,受外部美元升值、國內經濟下行影響,出現輕微資本外流。這種匯率政策操作的靈活性,是匯改主動、漸進、可控"三性"原則的具體體現。

圖6:匯率並軌以來人民幣匯率日中間價變動(單位:元人民幣/美元)

資料來源:中國人民銀行;中國金融四十人論壇。

圖7:匯率並軌以來國際收支狀況(單位:億美元)

資料來源:國家外匯管理局;中國金融四十人論壇。

然而,"8.11"匯改後,面對資本外流、匯率貶值的壓力,我國採取了與以往不同的做法,即人民幣匯率參考籃子貨幣調節,繼續實行有管理浮動。因為國際市場上美元持續走高,帶動境內人民幣匯率走低,到2016年底,人民幣匯率中間價較"8.11"匯改前夕累計下跌了12%,市場看空情緒高漲,掀起了保匯率還是保儲備之爭(見圖3)。此時,人民幣匯率政策的重點是要讓政府提出的保持人民幣匯率在均衡合理水準上基本穩定的目標取信於民。2017年,在基本面改善、資本流動管理加強背景下,通過引入"逆週期因子"、優化中間價報價機制,人民幣兌美元匯率升值6%以上,一舉解決了有管理浮動匯率選擇的市場透明度和政策公信力問題。信心問題解決後,最終不僅人民幣匯率穩住了,外匯儲備也保住了。

作為制度中性,匯率市場化本身沒有也不應有升貶值的政策偏好。隨著單邊貶值預期被打破後,2018年人民幣匯率政策的重點不再是匯率維穩,而是轉向完善人民幣匯率市場化形成機制,增加匯率雙向波動的彈性。從2017年四季度貨幣政策委員會例會起,"保持人民幣匯率在合理均衡水準上的基本穩定"已不再被提及。新年伊始,有關方面就宣佈暫停使用"逆週期因子",回歸匯率政策中性。個人理解,這意味著匯率調控的重點不是替市場選擇匯率水準,而是防止匯率過度或者異常波動,其觀測維度可能是匯率變化有否引起單邊預期、單邊市場,以及損害出口競爭力。今年以來,不論人民幣匯率急漲還是急跌,央行信守政策中立,基本退出了外匯市場常態干預。前5個月,銀行即遠期結售匯順差累計214億美元,上年同期逆差441億美元;央行外匯佔款增加329億元,上年同期減少3929億元(見圖7)。

圖8:境內外匯市場供求和央行外匯狀況變動情況(單位:億美元)

數據來源:中國人民銀行;國家外匯管理局;中國金融四十人論壇。

四、近期匯市波動加大考驗各方定力

今年人民幣匯率雙向波動明顯,因此,討論人民幣升值還是貶值,一定要説清楚是哪個時間段發生的事情。當質疑年初人民幣升值過快的批評言猶在耳,4月中下旬以來,隨著國際市場美元指數反彈,人民幣走勢陡然反轉。尤其是6月20至29日,人民幣匯率中間價八連跌,令上半年人民幣匯率由升轉跌,累計跌幅達1.2%。一時間,人民幣匯率大概率要破七的預期,以及保匯率還是保儲備的爭議又捲土重來。然而,押注人民幣單邊下跌,做空人民幣不明智。

首先,正如3月26日至4月20日人民幣匯率中間價升破6.30一樣,近期人民幣匯率快速下跌也是市場力量使然,並不代表官方對匯率水準的政策取向。6月20至29日,人民幣匯率中間價累計下跌1角9分錢(1931個基點),其中收盤價相對中間價偏弱累計貢獻了2角4分錢(2406個基點)。可見,人民幣匯率下跌主要是貶值情形下的市場順週期行為所致。這最多只能説明央行沒有調控這波匯率下跌走勢,但前期人民幣升值時央行也沒有干預,這本身是匯率市場化的應有之意。市場無需妄自揣測,自己嚇自己。

其次,有管理浮動情況下,人民幣匯率有漲有跌很正常,不會只漲不跌或者只跌不漲。而且,匯率無論漲跌都有利有弊,人民幣一跌,市場就過於看空中國經濟、看空人民幣,實不足取。如果市場不能戰勝人民幣只能漲不能跌的心魔,那麼,人民幣永遠不可能成為與SDR籃子貨幣地位相匹配的大國貨幣。

再次,最近市場看空人民幣,主要受美元指數走強、中美經濟和貨幣政策分化,以及中美貿易衝突等因素的影響。境外人民幣匯價從6月14日較境內人民幣匯價持續偏弱,境內人民幣匯率收盤價從6月19日起較中間價持續偏弱,是市場負面情緒集中宣泄所導。而市場情緒容易偏離經濟基本面,大概率的市場結果是匯率超調反應。

最後,上半年人民幣匯率的急漲急跌,再次證明短期匯率走勢是非線性變化、難以預測的。面對內外部諸多不確定、不穩定的因素,可取之道是:企業樹立風險中性意識,控制和管理好貨幣錯配風險;市場主體理性對外投資,不要把境外資産配置等同於炒外匯。

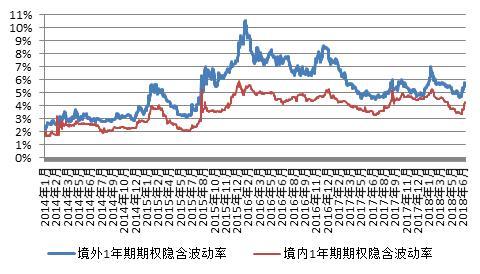

克服匯率浮動恐懼是建設大國開放型經濟的必修課。不要以為6月份人民幣匯率跌勢兇猛,單月跌幅就達3.1%,其月末境內1年期期權隱含波動率也不過4.3%,並非年內最高水準(見圖8)。如果能夠度過當前動蕩市場環境的考驗,那麼,人民幣匯率走向清潔浮動就大有希望。如果市場能以平常心對待匯率的漲跌起落,就有可能實現國際收支、外匯供求的自主平衡,最終實現無管制條件下的政府和市場的雙贏。當然,如果出現壞的情形,相信有關部門按照底線思維早已準備好了預案,有意願也有能力維護外匯市場平穩運作。

圖9:境內外1年期期權隱含波動率(單位:%)

資料來源:彭博;中國金融四十人論壇。

(責任編輯:楊暢)