房貸還清再買房可算首套房貸 市場止跌或已明確

- 發佈時間:2014-10-01 07:14:42 來源:京華時報 責任編輯:姚慧婷

昨天下午,央行、銀監會發佈通知,對我國房貸政策作出調整,正式明確放鬆首套房貸認定標準:對擁有一套住房並已結清相應購房貸款的家庭,為改善居住條件再次申請貸款購買普通商品住房,執行首套房貸款政策;首套房貸利率下限為基準利率的0.7倍。這被業內普遍視為對房地産市場的一項重大利好。

□政策發佈

首套房認定範圍擴大

根據通知,對於貸款購買首套普通自住房的家庭,貸款最低首付款比例為30%,貸款利率下限為貸款基準利率的0.7倍,具體由銀行業金融機構根據風險情況自主確定。對擁有一套住房並已結清相應購房貸款的家庭,為改善居住條件再次申請貸款購買普通商品住房,銀行業金融機構執行首套房貸款政策。

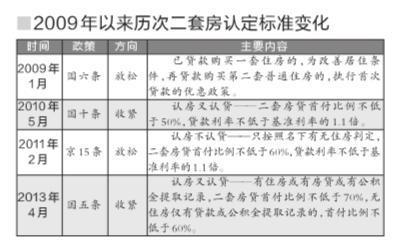

“這次調整的亮點是,首套房的認定更加明確,範圍有所擴大,從而支援改善型住房需求。”中央財經大學中國銀行業研究中心主任郭田勇表示,以前首套房還清了貸款再買房就享受不到首套房貸款優惠,而二套房貸首付比例不低於70%,無住房僅有貸款或公積金提取記錄的也要不低於60%。

中原地産首席分析師張大偉分析認為,本次央行的鬆綁,雖然未提及降準、降息,但鬆綁的幅度遠遠超過之前預期的“認房不認貸”(即在首套房的認定上,要看家庭名下是否有房産,而不看是否有過房貸記錄)。“對於目前市場上來説,起碼可以增加30%的可購房人群,而且這部分人群恰好都是之前被政策抑制的意願購房人群。”

未限購城市全面放開

通知明確,在已取消或未實施“限購”措施的城市,對擁有兩套及以上住房並已結清相應購房貸款的家庭,又申請貸款購買住房,銀行業金融機構應根據借款人償付能力、信用狀況等因素審慎把握並具體確定首付款比例和貸款利率水準。銀行業金融機構可根據當地城鎮化發展規劃,向符合政策條件的非本地居民發放住房貸款。這也意味著,對於未限購城市的家庭,購買三套以上住房,也從“禁止貸款”走向“全面放開”。之前的政策規定,商業銀行根據自身風險,可暫停第三套及以上住房的貸款。據了解,今年許多城市都在鬆綁限購政策,全國46個限購城市中,已經有40個推出了鬆綁措施,但效果有限。

□北京落點

北京房貸政策暫未變

昨天,多家銀行表示,目前北京地區的房貸政策未變。京華時報記者昨天採訪四大行及多家商業銀行個貸部負責人,獲悉目前北京地區的房貸政策仍嚴格,以家庭為單位,首套房的認定還是“認房又認貸”。即是否是首套房,要看家庭名下是否有房産,是否有過房貸記錄,兩個條件滿足其中任何一項即不能算作首套房。

記者昨天還以客戶身份撥打了興業銀行、浦發銀行、招商銀行等多家銀行北京地區支行電話,個貸經理均表示購房仍然實行“認房又認貸”標準,名下有房産或者有過房貸記錄均不能認定為首套房。

對於未來政策的調整,工行總行表示:“將認真貫徹國家有關房地産發展的政策導向,我們正密切關注房地産市場的變化和相關政策的調整,並將及時做好相關信貸政策的銜接。”

昨天,一位國有大行相關負責人表示,政策傳導到分支行需要一週左右時間,預計節後一週能出現變化。

□追問影響

政策調整是否意味“救市”?

旨在穩定市場預期

這次房貸政策調整,是在近期房地産市場價格持續走低的情況下出臺的。最新統計顯示,8月份70個大中城市中,有68個城市新建商品住宅價格環比下降。

“房地産市場預期非常關鍵,一旦一致形成看空判斷,對房地産市場健康發展非常不利。這時調整房貸政策,支援滿足合理住房需求,發出穩定房地産市場預期的明確信號。”中國國際經濟交流中心諮詢研究部副部長王軍分析。

放在更大的背景下看,房貸政策調整,與宏觀經濟下行壓力加大緊密相關。8月份中國經濟主要指標,從PMI等先行指標,到投資等實體經濟指標,均明顯回落,形勢比較嚴峻。“經濟下行壓力很重要的來源之一,就在於房地産投資持續下降。調整房貸政策非常及時、必要,要引導房地産市場需求恢復,使房地産投資由落轉穩,進而穩住投資,穩住整個經濟增長。”張立群分析。

需要明確的是,這次房貸政策調整,並沒有實施根本性轉向和強烈刺激。只是通過放鬆首套房認定標準、增加首套普通自住房和改善型普通自住房貸款投放等方式,支援改善型自住型需求,從而引導恢復房地産市場的合理需求。

未來房價是否將“大漲”?

市場止跌或已明確

在王軍看來,這次房貸政策調整目的在於“穩”,並不是要再讓房價“起飛”。

房貸政策調整,從某種意義上説,也是回歸常態。交通銀行首席經濟學家連平指出,“目前房地産市場的供求關係已發生明顯變化,庫存增多。需求雖然仍然存在,但因為各種限制措施難以充分釋放。要順應市場的變化,進行合理調整,釋放改善型住房需求,穩定市場預期。”連平認為。

不過,中原地産首席分析師張大偉認為,對於市場來説,這一政策的鬆綁效果相當於限購鬆綁影響的5倍以上。他分析,樓市基本可以判斷,除了小部分三四線城市,庫存積壓過於嚴重外,其他城市全面止跌,庫存壓力小于20個月的基本都會出現再次上漲。後續地方政府預期還會在稅費政策等方面鬆綁。從整體效果看,這一政策將會對市場信心有所提振,止跌已經明確,但反彈的幅度、實際結果依然要看後續信貸釋放情況,如果再出現一兩次定向或者全面降準,樓市將會很快反彈。

此外,融360信貸專家徐瑾認為,央行此舉短期內有助於提升10月樓市成交量,但中長期刺激作用仍有限,甚至可能引發更濃厚的觀望情緒,或難改樓市長期低迷走勢。

7折房貸將“重現江湖”?

7折重現可能性小

民生證券研究院執行院長管清友分析,重申利率7折下限意義不大,目前銀行基本對房貸實行基準利率,自由定價體系下,房貸利率觸及下限的可能性不大。銀行綜合負債成本高,做按揭貸款意願不足。

昨天,一位國有大行相關負責人表示,該行房貸中首套房貸款佔85%,二套房貸僅佔15%左右,政策出臺後,預計首套房比例將進一步擴大,二套房貸佔比將進一步減少。

對於首套房貸利率,該人士認為“北京不太會出現7折,因為7折銀行就賠錢了”。另一位銀行相關負責人表示,銀行做房貸業務本身就不賺錢,現在還要求給出一定利率優惠,銀行比較困難,具體能給出什麼樣的優惠政策,還得看總行的具體政策,但預計不會與央行、銀監會出臺的政策相違背。

偉嘉安捷企劃經理吳昊認為,目前房貸基準利率為6.55%,7折後的利率為4.485%,銀行理財産品的年化預期收益目前在5%左右,這將使銀行利差出現倒挂,預計出現7折房貸利率的可能性不大。但首套房貸出現9折、8.5折還是很有可能的。