賣出波動率交易策略的應用

- 發佈時間:2015-08-24 09:50:30 來源:中國經濟網 責任編輯:張明江

細心的投資者可以發現,近期上證50ETF認沽期權的隱含波動率已經遠遠高於同等行權價的認購期權,比如行權價為2.8點的8月認沽期權隱含波動率為105.3%,而其對應的認購期權隱含波動率僅為45.6%。雖然40%以上的隱含波動率已經很高,但面對超過兩倍多的認沽期權隱含波動率行情,是否有套利空間可尋?本期海通期貨期權部將帶領大家一起來探尋賣出波動率交易策略。

賣出波動率策略又可以細分為帶趨勢判斷和無趨勢判斷兩類。如果判斷指數上漲,但看空波動率,可以賣出認沽期權;如果判斷指數下跌,且看空波動率,可以賣出認購期權。諸如近期的振蕩盤整行情,投資者無法判斷買賣方向,但又覺得波動率太高則可以選擇無趨勢賣出波動率策略,如構建賣出跨式組合、賣出寬跨式或買入蝶式價差組合等無趨勢判斷的策略。

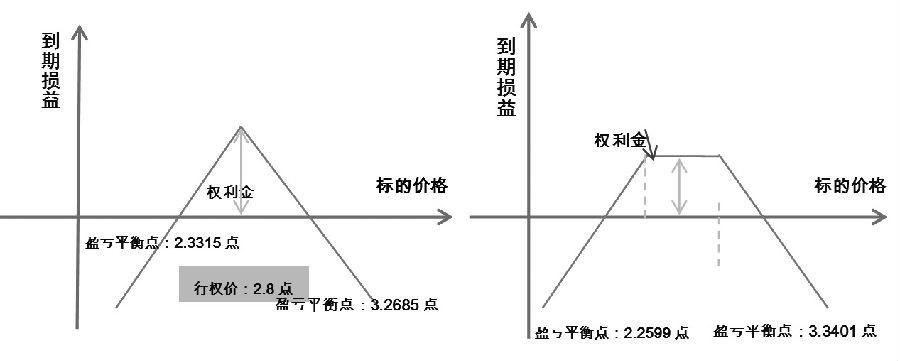

以上證50ETF期權為例,如果現在指數處於窄幅振蕩的盤整時期,我們構建賣出跨式組合策略。即賣出一張行權價為2.8元的8月認購期權,獲取權利金5元(0.0005點),同時,賣出一張相同行權價的8月認沽期權,獲取權利金4680元(0.4680點),該組合暫時獲利4685元(0.4685點)。此時,該組合策略的盈利區間介於2.3315點(2.8-0.0005-0.4680)至3.2685點(2.8+0.0005+0.4680)之間,此時隱含波動率分別45.6%(認購)與105.3%(認沽,遠大於歷史波動率),賣出跨式組合損益如下圖所示:

理論上,若隱含波動率回歸一個月曆史波動率50.81%,認購期權價格應該略提高至0.0008點(假設標的資産並無大幅波動),而認沽期權價格應該下降至0.438點。此時平倉,該組合策略賺取的利潤為(0.4685-0.0008-0.438)×10000=297元/組。這部分利潤即是看空隱含波動率獲得的利潤(不考慮交易成本)。

為了獲尋更大的安全邊際,我們構建賣出寬跨式組合策略,即賣出行權價為2.65點8月的認沽期權,獲得權利金3900元,同時賣出行權價為2.95點8月的認購期權,獲得權利金1元,賣出該寬跨式組合暫時獲利3901元。盈虧區間為2.2599點至3.3401點。對應的隱含波動率分別為認沽期權96.32%和認購期權66.14%。待合約到期時,認購期權與認沽期權的價格由於隱含波動率和歷史波動率趨同的關係,理論上分別下降至0和0.289點,此時平倉則該策略共獲利1011元。

由於寬跨式策略有更高的安全邊際,獲利理應比跨式策略少,但上述寬跨式策略獲利更大從側面印證了行權價為2.65點認沽期權的價格被嚴重高估。雖然上述例子均獲利不菲,但實盤操作中並不建議投資者在諸如近期波動率大幅振蕩的行情下操作。因為上述例子均適用在標的資産窄幅振蕩,波動很小的行情下,無趨勢賣出波動率策略。在當前市場行情波動很大的情況下,用蝶式策略以有限的風險來賣出波動率可能更為穩妥。 (海通期貨期權部)

- 股票名稱 最新價 漲跌幅