慧眼識珠:如何避開投資理財的騙局?

- 發佈時間:2016-04-22 13:37:53 來源:中國網財經 責任編輯:張明江

引言:近來頻繁出現金融騙局,到底該如何識別金融風險?要怎樣才能選到正確的財富管理公司?看諾亞國際首席研究官,香港大學經濟和金融學院授課教授夏春有何慧眼識珠的秘訣。

正文:2003年2月,美國有一家名為Guaranteed Return Diversified Inc.(多元化回報保證公司,簡稱GRDI)的對衝基金,在其網站上介紹自己:資産管理規模170億美元,全球68個辦公室,18年投資經驗,總的年化回報達到39.5%,……該公司宣佈發行一個新基金,預期以每年不少於32%的回報增長。網站最後説“如果感興趣,就請提交您的投資申請”。到5月,該網站一共收到8萬多名投資者的申請。

實際上,這是美國證監會設立的一個實驗網站。在法律上,對衝基金不能夠通過包括網際網路在內的公開渠道向大眾提供産品宣傳和募資聲明,而且只能對合資格的高凈值人士和機構投資者進行銷售。美國證監會希望通過這樣的一個實驗告訴公眾,面對網際網路帶來的資訊傳播便利,大家應該對類似的虛假宣傳保持足夠的警惕。騙子之所以能夠成功,就是利用了普通人的貪婪(GRDI的發音近似greedy)、知識不足和經驗缺乏。

十多年後,網際網路在中國成為一部分金融騙局的得利助手。泛亞、e租寶、中晉等一系列案件相繼曝光,人性的弱點和知識的缺乏依然是議論的焦點,但新的熱詞包括監管的失職、胡亂站臺的專家學者、明星代言合夥、美女銷售、高額佣金、高檔辦公樓、電視節目冠名贊助等。當然,沒有這些,低調行事的也未必就一定靠譜,比如麥道夫設計的最大龐式,多達4800位的合資格的高凈值人士和機構投資者成為了受害者。

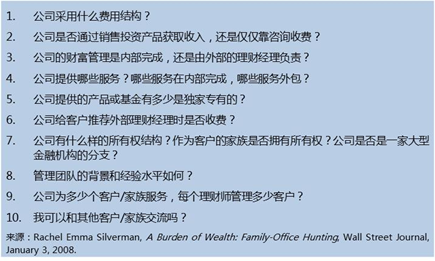

投資者首先應該儘量了解和評估財富管理公司的服務以及在同行業中的定位和表現。一些初步資訊從公司的宣傳介紹和朋友的互相推薦中得到,但是為尋找最適合的財富管理公司投入的時間和金錢都是非常值得的。為了幫助投資者考察和選擇財富管理服務,《華爾街日報》在2008年列舉了10個重要提問。對於投資者來説,千萬要記住的是“提問是成熟,而非無知的表現”!

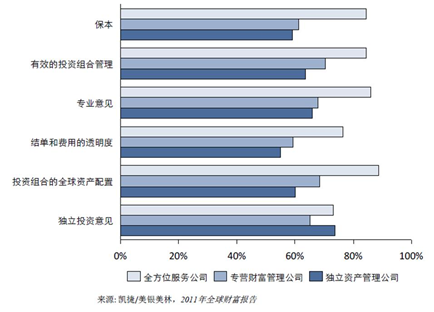

金融學有一個重要的研究發現,費用是決定投資回報第一重要的因素。因此客戶應該重點詢問公司如何對他們提供的服務收取費用並與同業機構進行比較,而不是把高費用當作是基金經理能力的體現。優秀的財富管理公司應該有透明的收費結構或者可以清楚地解釋收費的方式和過程。凱捷諮詢和美銀美林在2011年通過向全球理財顧問調查發現在滿足投資者的六大需求上(見下圖),可以提供全方位服務的公司更具優勢。大多數投資者也更傾向於選擇大公司,因為他們提供的服務是結合了很多客戶的經驗,同時産品線也更加豐富。在中國,能夠幫助投資者進行全球資産配置的公司特別有發展潛力。

投資者應該參考那些和自己背景類似,又和公司合作較長時間的客戶對公司服務的意見。應該清楚自己需要什麼樣的服務,而不是全盤接受公司的推薦。

了解一家財富管理公司處在什麼樣的發展階段非常重要。對於太年輕的公司和追逐潮流和熱點的公司更加值得警惕,但僅僅是歷史悠久的公司未必就一定是好公司,也許領導的更疊和人才的流動讓這家公司早就面目全非了。了解公司的發展演變,現在的管理哲學、公司的所有權結構都非常重要。

此外,公司如何挖掘發展的機遇,公司領導層和股東的價值觀、抱負和遠見如何?公司今後五年、十年和十五年內公司的發展計劃是什麼?高凈值投資者尋求高端財富管理服務時,一定要和直接為客戶服務的主要客戶經理(理財師)面對面深入交談,進行評估並挑選最適合的人選。

特別值得一提的是,對於高凈值投資者來説,對公司高管、專家和客戶經理進行背景調查是審慎明智之舉。市場本身很難通過自身的競爭而把違規的從業者排除,而投資者對此缺乏認識。

高凈值人群都非常重視財富管理專業人才服務的穩定性,實際上他們在確定投資時往往是看準了公司裏具體的人才,有經驗的投資者更加看重長期穩定的投資回報,對於短期市場波動的擔心未必那麼大,但真正讓他們擔心的反而是短期內的人才流失。

在財富管理公司內部,研究團隊與産品團隊的密切合作更是獲得投資回報的重要保證。投資者應該比較不同財富管理機構的研究實力,優秀的公司向外界公開發佈涵蓋宏觀經濟、私募股權、房地産、二級市場等各類型的研究報告,既向客戶輸出,也向媒體輸出,明顯區別於低質理財機構的貧瘠研究。優秀的公司還會給理財師展開各類豐富培訓課程,從價值觀到行為操守,從經濟趨勢到投資策略和資産配置。

我們希望這份提問清單和關鍵點的解讀有助於投資者考察和選擇財富管理機構。雖然篇幅有限,我們相信已經足夠幫助到大家做到慧眼識珠。