一路財富:市場已進入牛市中期 7月面臨月度級調整

- 發佈時間:2015-07-02 14:20:15 來源:中國網財經 責任編輯:張明江

一、股票市場分析

(一)6月份股票市場回顧:大盤重挫下跌,各大指數全線跳水

在之前的策略報告中,一路財富研究中心判斷:牛市上漲的第一階段已接近尾聲,隨著股指漸行漸高,壓力亦隨之增加,需要防範寬幅震蕩甚至階段性回撤風險。從實際情況上來看,完全符合一路財富前期對市場的判斷。

具體來看,6月份股票市場重挫下跌。各大指數全線跳水,滬指自本輪牛市新高5178.19點調整以來,本月跌逾千點,失守4000點;創業板同樣連續重挫,從最高點4037.96點跳水下跌,現已逼近2500點。截至6月29日,上證綜指下跌12.11%、深證成指下跌15.74%、滬深300指數下跌13.41%、中小板指下跌20.79%、創業板指下跌24.08%。

圖表1:六月主要市場指數漲跌幅

數據來源:wind,一路財富研究中心;統計區間:2015年06月01日至2015年06月29日

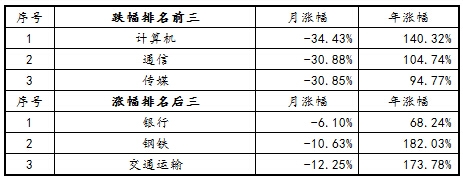

盤面上,所有板塊全線飄綠,權重股重挫,題材股全線暴跌。風格上,主機板整體表現明顯優於中小板和創業板,體現出明顯的抗跌狀態。行業上,電腦、傳媒、通信、機械設備板塊領跌,跌幅均超過30%;週期性行業相對抗跌,其中的銀行、鋼鐵、採掘、交通運輸、食品飲料板塊的跌幅最小。

表格 2:六月行業板塊漲跌幅排名

數據來源:wind,一路財富研究中心;統計區間:2015年06月01日至2015年06月29日

(二)7月份股票市場展望:牛市中期調整,利用反彈積極調倉

市場展望:

展望本月,一路財富研究中心認為當前市場已處於牛市中期,雖然牛市之路依然漫長,但市場正在經歷這輪牛市中規模較大的一次調整。就短線投資者而言,大盤近期有望在120日均線位置止跌,並獲得支撐,可以逢低補倉。長線來看,市場走勢已明顯由強轉弱,或將面臨月度級別的中期調整,這往往是牛市當中風格轉換的節點,所以大的策略是利用反彈積極調整持倉結構,順應下半年可能的風向變化。

原因如下:

今年以來大盤漲幅巨大,且一直沒有像樣的回調,此次下跌是對今年來巨大漲幅的一次修正。

此階段的驅動力主要來自於無風險利率的下降和業績的改善,市場關注重點將轉為基本面的提升。

半年報將在7月-8月公佈,業績將成為關注重點,部分業績不佳的股票將會面臨調整。

監管層意在引導慢牛行情,適度降溫,包括控制傘形信託、調節杠桿、鼓勵融券、加大新股供應。

隨著年度中期的到來,企業結算和銀行繳款等需求將集中爆發,市場資金面將受到衝擊。

跟蹤要素:

基本面變化:如果經濟是U型復蘇,會出現成長股向大週期板塊的切換,這輪牛市的頂部會很高。

杠桿率變化:當前A股的桿杠風險主要在於場外配資以及券商的兩融,需關注“去杠桿”風險。

資金面變化:資金面緊張局面何時緩解(投資者信心、産業資本回籠、新股凍結資金)

行業板塊:

此階段市場關注重點將轉為基本面的提升,行業熱點將由普漲普跌格局轉為大面積分化的輪動。建議關注三條主線和國企改革主題:

政策風口下的週期藍籌:金融、地産、建築、交運等週期性板塊。

經濟轉型與實體創新浪潮下的成長:網際網路+、工業4.0與軍工,分別佈局能源網際網路、醫療網際網路、農業網際網路,智慧機器人、數字資訊化及軍工類資産。

基於牛市交易特徵的滯漲板塊補漲機會:食品、銀行與部分資源。

此外,下半年可能是國企改革最大的投資窗口,重點關注地方國資資産證券化(挖掘未上市資産規模大品質好的國資)、央企整合重組(軍工、船舶以及核電係等),以及股權激勵的試點。

基金投資:

策略:考慮階段震蕩風險逐漸加大,結構性風險加劇,建議投資者理性對待市場走勢,儘量低吸而不要追高,採取定投或分批的方式買入。

倉位:建議高風險偏好投資者在短期內順勢而為,維持30%-50%左右權益類基金配置比例;中低風險偏好投資者應警惕市場的調整風險,逢高逐漸減倉,維持20%-30%左右權益類基金配置比例。

産品:建議投資者兼顧價值風格和成長風格,其中投資邏輯成熟、選股能力較強的基金可重點關注。

重配藍籌風格基金,無論是所處行業、還是估值水準均具有優勢。

優選成長風格基金,相應減少重配創業板的基金,關注安全邊際。

側重均衡風格基金,基金經理能夠根據市場風格和行業的輪動進行靈活調整。

主題方面側重受益政策的國企改革板塊和基建板塊的基金。

二、基金市場分析

(一)6月份基金市場回顧:

落實到基金方面,本月(截止到29日凈值)股票型基金平均上漲-12.27%,混合型基金平均上漲-6.18%,債券型基金平均上漲-2.65%,貨幣基金平均上漲0.27%。

(1)股票型:受大盤及中小創業板重挫影響,本月股票型基金收益僅有七隻基金收益為正,跌幅最大達30%以上。有10隻基金跌幅超過30%以上。本月基金收益排名靠前的多是近期成立的新基金。

收益前三名分別是招商中證白酒(161725)、華夏上證能源ETF(510610)以及鵬華中證酒(160632)。三隻基金均為指數型基金,跟蹤指數為酒類和能源類。

主動管理型股票基金前三分別為前海開源優勢藍籌(001162)、工銀瑞信聚焦30(001496)以及農銀匯理資訊傳媒(001319)。但這三隻基金都是今年5、6月份成立的新基金。

除了剛成立的新基金指數基金外,收益前三名為天弘週期策略(420005)、新華行業週期輪換(519095)以及天弘永定成長(420003)。收益率分別為-1.33%,-2.38%以及-2.97%。

天弘週期策略(420005)成立於2009年12月,最新規模2.55億,現任基金經理錢文成和肖志剛。今年以來基金累計實現回報率49.14%。該基金持股集中度在45%左右,行業方面以能源、消費為主。天弘永定成長(420003)成立於2008年12月,最新規模3.37億,現任基金經理肖志剛。今年以來基金累計實現回報率48.12%。該基金與天弘週期策略同為肖志剛管理,前十大重倉股基本雷同。這兩隻基金在市場大跌中能保持很小的回撤,得益於肖志剛基金經理的出色選股能力。前十大重倉股中少有跌幅較大的股票,此外還有幾隻個股在該市場環境下再創新高。

新華行業週期輪換(519095)成立於2010年7月,最新規模3.11億,現任基金經理桂躍強。今年以來基金累計實現回報率77.90%。該基金持股集中度30%左右,行業方面配置比較均衡。該基金在此次大跌行情中取得較小回撤得益於該基金在6月29日的分紅。

(2)混合型:本月只有192隻基金收益小幅為正,其餘577余只混合基金收益全部為負。可以觀察到,在收益為正的即將中,不少為新成立的混合基金、保本基金、專門用來打新的混合基金,以及偏債混合基金。在主動管理,且已過建倉期的基金中,有3隻混合基金取得5%收益以上的好成績。前三名分別是金鷹保本(210006)、中銀保本二號(000190)以及金鷹元豐保本(210014)。全部為主投債券及打新的保本型基金。

(二)7月份基金投資建議及推薦

在基金池的構建中,一路財富研究中心堅持價值投資和長期投資的理念,基金池內的基金風格兼具價值與成長性,此外,基金業績的持續性和穩定性,以及基金經理的選股能力和投資邏輯是一路財富重點考查的因素。

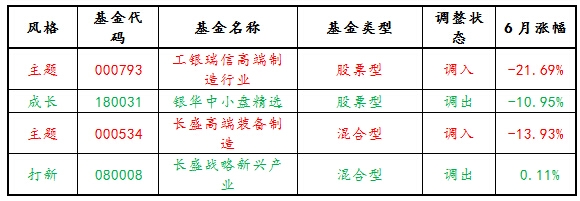

上月基金池調整情況:

6月份一路財富認為短期創業板具有高估值壓力,所以在基金池內逐步加大藍籌基金的比重,控制基金池整體業績波動率。從市場實際走勢來看,雖然創業板的迅速回調符合預期,但新調入的基金並未取得明顯優勢。

本月基金池調整情況:

7月份一路財富認為短線走勢已明顯由強轉弱,市場或將面臨月度級別的中期調整,因此一路財富研究中心在基金池構建中更加強調安全邊際,重點配置選股能力突出、配置靈活、抗跌性和補漲性強的基金。

調出理由:

1. 景順長城核心競爭力:修改類型,轉為混合型,因此調出。

2. 長盛量化紅利策略:近期跌幅較大,在量化基金中不如華商的好,因此調出。

3. 工銀瑞信高端製造行業:與工銀瑞信主題策略基金經理相同,且持股重疊度高,因此調出。

4. 中郵核心競爭力:TMT行業未來一段時間超越大盤幾率較小。

5. 長盛生態環境主題:生態環境主題未來一段時間超越大盤幾率較小

調入理由:

1.上投摩根核心優選:基金經理由上投摩根的投資總監孫芳親自擔綱,多次獲得金牛獎。業績排名連續三年位於前1/2,投資風格穩健、配置均衡、波動率低。

2.新華趨勢領航:基金經理為崔建波,業績排名始終位於前1/3,下行風險和波動率小于同類平均,風險低。近期持倉包括工業4.0、國企改革、網際網路+、節能環保等,契合當前市場風格。

3.博時主題行業:基金經理為蔡濱和王俊,老牌價值基金,持倉以大盤藍籌為主,短期業績提升明顯,下行風險和波動率較小,在大盤下跌期間具有極強的抗跌性。

4. 景順長城核心競爭力:價值選股,長期投資,基金經理余廣經驗豐富,過往業績優秀。

5. 華商動態阿爾法:主動投資管理與數量化組合管理的有效結合,側重阿爾法投資。

- 股票名稱 最新價 漲跌幅