來源:華夏基金

在預期與現實的反覆拉扯中,A股今年的行情顯得格外焦灼。來到全年收官之月,滬指更是意外重回2900點打頭。

對大多數人而言,如果説在之前下跌的兩年半間心態還可以勉強支撐,但當年初市場對於“轉折之年”寄予厚望後,又熬了一年卻發現距離“回本”仍然遙遙無期,難免會陷入極度悲觀,甚至失去信心。

小編想告訴大家,越是感覺“前路迷茫”的時候,越是應該用理智分析,回歸投資的底層邏輯。

當前A股處於什麼位置?來到底部區域,投資者應該如何應對、如何操作?

當前A股處於什麼位置?

極端的悲觀預期時常會催生極端的價格,當前的A股已有多個指標觸及歷史極值,來到明顯的底部區域。

①“極端”的估值

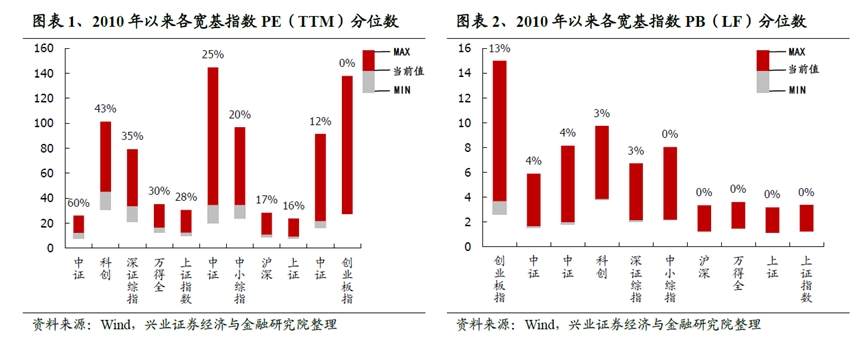

經歷了近三年的低迷之後,A股真的不貴了。截至12月22日,主流寬基指數的估值已經悉數回落至“便宜”的水準。

從市盈率的角度看,創業板指當下的PE分位點赫然是0%,意味著已經創下了歷史新低;

從市凈率的角度看,萬得全A、上證50、滬深300和上證指數更是集體處於2010 年以來的低位區域。

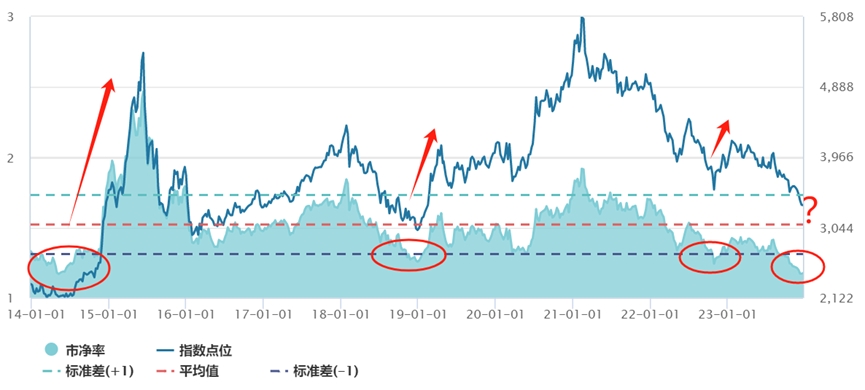

均值回歸是投資中的基本常識,在低谷來臨的時候,往往意味著長期機會的出現。以滬深300指數為例,目前市凈率僅為1.17倍,而近十年的平均值是1.52倍,均值向下一個標準差則是1.31倍(下圖深藍色虛線)。

滬深300指數近10年市凈率

(來源:Wind,截止2023-12-22)

以史為鑒,每一次市凈率向下擊穿1.31倍,都對應著一個大週期的相對底部,如果可以克服對熊市的恐懼,以逆向思維在此階段買入並長期持有,往往可以收穫頗豐。

事實上,本輪熊市的主因之一是由於風險偏好劇烈下降帶來的估值收縮,這一過程已經持續了近三年,追平了A股在2016-2018創下的最長連續估值收縮時間。在估值收縮的彈簧已經被壓縮到極致之後,未來的估值擴張行情理應成為當下的期待。

②“極端”的股債性價比

從衡量股債投資相對性價比的風險溢價來看:

上證指數的風險溢價已經回升至2010 年以來83.4%的歷史高位;

滬深300、中證500指數分別達到2010年以來91.8%、93.6%的極高水準;

創業板指的風險溢價水準更是一度突破歷史新高。

回顧近十年曆史,類似的“較高配置性價比”區域可以追溯到2012年12月、2016年1月、2019年初、2020年3月底、2022年10月。以2012年、2016年以及2019年為例,歷史上A股從底部反轉後的上漲平均可持續2-3年,期間滬深300最大漲幅56%-166%。印證了那句——機會是跌出來的,市場往往在最悲觀的時刻醞釀轉機。

(來源:Wind,海通證券研究所,指數過往漲跌幅預不預示未來表現,不代表投資建議。)

③“極端”的量能

近期市場交投清淡,兩市日成交數次觸及7000 億左右的冰點,今日更是縮量至6081億,成交金額創年內第三地量。(數據來源:財聯社)

這樣的極端情緒低迷時刻在過去出現過幾次,但是復盤歷次成交額縮量“近腰斬”時刻,市場後續企穩反彈概率較大,勝率、賠率均較為理想,因而有一句話説:縮量期、佈局期。

回顧2005年起A股經歷的6次市場大底,市場在經歷了極度縮量後,迎來築底反彈是大概率的事情。

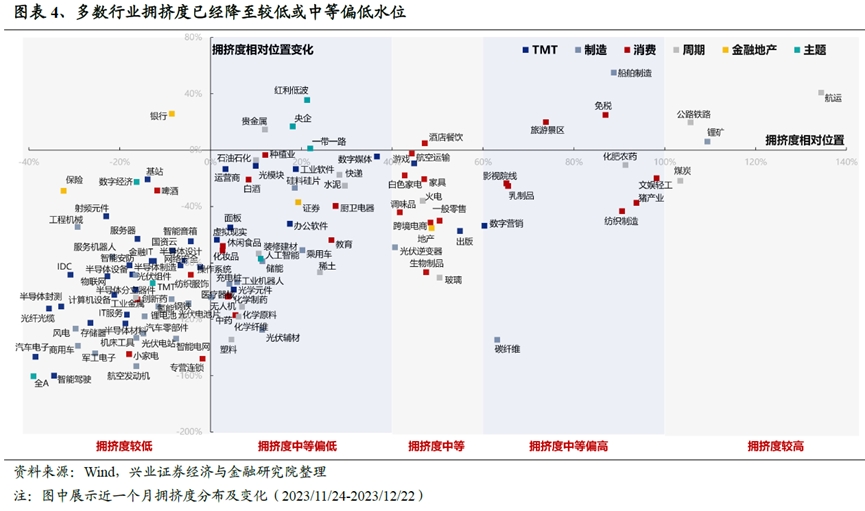

④“極端”的交易情緒

從交易擁擠度來看,多數行業的交易情緒已經降至歷史較低水準,即擁擠度處於較低或中等偏低水準。尤其是以新能源、半導體、汽車為代表的大盤成長方向,擁擠度已經回落至歷史極值,表明相應的悲觀情緒可能已經充分發酵。(來源:興業證券)

下跌的過程也是風險釋放的過程,從理論上來説,當跌幅達到了一定的量級、成交擁擠度重回冷清,説明市場籌碼已經有所出清,樂觀的人再一進場買入,反彈也就不遠了。

投資者應該做好哪些準備?

如何操作?

極端的悲觀預期時常會催生極端的價格,當前的A股已有多個指標觸及歷史極值,來到明顯的底部區域。

第一,知道我們當下“身在何方”。

往深處剖析,雖然新週期是否已在當下到來難以精準預判,但可以確定的是,當前外部環境看似有風險,但極端的市場表現説明經濟、政策、市場情緒三重預期均處谷底,一方面,低位下殺風險有限;另一方面,市場已經過度定價了這些悲觀預期,無論在經濟還是政策方面才更有出現預期差的可能性。

我們習慣了對於市場趨勢“線性外推”,在樂觀的時候更樂觀,在悲觀的時候更悲觀,這是人性使然。但萬事萬物都逃不開“週期”二字,股市也會呈現出明顯的牛熊週期輪迴,總是潮起又潮落,儘管潮起多高、潮落多深較難預判、次次不同。市場先生自有它長期運作的法則,漲多了會跌、跌到位了也必然會漲,這是顛撲不破的規律。

我們可以清晰地認識到我們現在正處“寒冬”,儘管不知道哪天最冷,但冬天過去了,春天一定會到來。當下不少資産已經連續下跌了三年,成為低價的籌碼,接下來再“熊”一年的概率似乎遠低於走牛的可能性。

第二,重新審視持倉與投資。

即便當下已經處於底部,但底部不是一個點,而是一個區間。我們要有更理性的心理準備,戰略上做好佈局,心理上做好防線,忽略干擾因素,好好工作、經營生活,對市場保持信心。

對於正在經歷浮虧的投資者,如果在這個位置貿然清倉,或許很難成為最優解。尤其是等得起的“閒錢”、“長錢”,不妨邊走邊看。因為真正決定是否應該買入/賣出的,是資産目前的價格是否合理。在大級別的底部區間選擇放棄,很有可能是已經熬了一整夜,卻倒在拂曉前,錯過黎明時分的日出。

如果當前的市場波動已經嚴重影響到我們的心態,也可以適當降低權益類基金的比例,買入固收+或者純債型基金,畢竟我們投資的本質也是為了更好的生活,不應本末倒置。

當然,轉換也不是立即全部轉成另一隻基金,可能買入的面臨回調,賣出的正好反彈,容易“兩頭挨打”,可以先逢高轉換一部分,再徐徐圖之。

第三,建立適當的心理預期與心理防線。

對於想要加倉抄底的投資者,當下的位置的確屬於“模糊的正確”,但不能一把梭哈、操之過急,避免“抄底到半山腰”影響心態,就連股神巴菲特也自認不能買到絕對的低點。可以採取分批買入或者定投的方法來佈局,降低抄底錯誤的風險,也為未來的行情積累籌碼。

此外,謹慎使用杠桿抄底。底部區間的波動時常會放大,而一旦啟用了不合理的融資與杠桿,複雜的心態和情緒變化極易影響操作,反而更容易放大傷害、造成真正的風險,也就是“本金的永久性損失”,使得自身陷入了“賭徒”的困境。

著名經濟學家凱恩斯有句名言,“市場持續非理性的時間總會比你能撐住的時間更長”。儘管市場總是反覆無常,但是有觸底就有反彈,有谷底就有山峰。不要在頂峰時慕名而來,也不要在低谷時轉身而去,保持在場,以時間換空間,或許才是投資中最樸素的方法。

(責任編輯:葉景)