來源:廣發基金

很多小夥伴都有這樣的習慣,那就是在盤中的時候,時不時地打開交易軟體看一眼:紅了,就是大盤漲了;綠了,就是大盤跌了。

投資市場的漲跌是很尋常的現象,但市場為什麼會出現階段性的趨勢漲跌呢?

通常來説,影響市場的因素有很多,不同時段的主要驅動因素也有所不同,我們挑選了其中4個經典因素——流動性、基本面、景氣趨勢和主題投資,來談一談這4個因素如何影響大盤的“紅”和“綠”。

一、流動性

1、影響路徑

通常來説,央行流動性的寬鬆與收緊,對債市的影響更為直接和明顯,對股市的影響則相對滯後。

流動性寬鬆對於投資市場的影響,主要有兩條傳導路徑:

銀行信貸寬鬆→社融改善→實體經濟回暖→股市反彈。隨著央行流動性的釋放,以及政策對信貸投放的推動,銀行“蓄水池”中的水會逐漸以貸款的形式流向實體經濟,市場預期這將推動經濟回暖,股市也開始有所反彈。

流動性寬鬆→利率下行→行業估值提升。銀行會利用閒置資金,加大對於債券的投資;而隨著市場利率逐步下行,對利率敏感、盈利穩定的行業則會更加受益。

由於這個過程中釋放的資金到達實體經濟的時間長短不一,是否能切實帶來經濟回暖也有待觀察,因此,在實際中,央行“放水”後的股市表現通常較為分化。

2、參考觀察指標

具體而言,可以觀察實體經濟和股票市場兩個方面的流動性。

實體經濟:可以從量、價兩個角度來衡量流動性,“量”的指標包括社融存量增速、M2增速、貸款餘額增速等;“價”的指標包括十年期國債收益率、R007利率、加權平均貸款利率、LPR利率等。

股票市場:流動性指標通常包括交易量、北向資金、基金股票倉位、換手率、兩融餘額等。

3、顯著影響階段

通常來説,在超額流動性擴張階段,股票市場更容易有較好表現,偏大盤藍籌股的表現相對佔優。

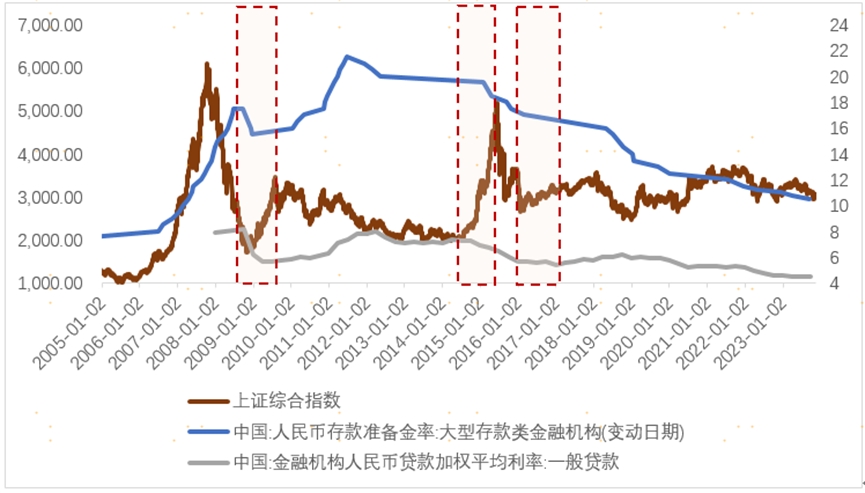

回顧2005年以來,2008年9月~2009年7月、2014年5月~2015年6月、2016年1月~2017年1月,都出現過流動性影響比較明顯的情況。

復盤A股歷史,純粹的“資金牛”並不多見,其中比較典型的是2014年5月~2015年6月年,股市表現背離基本面,而主要由資金推動形成了一波上漲行情。

圖:流動性指標與上證指數表現

資料來源:Wind

二、基本面

1、影響路徑

股市是宏觀經濟的先行指標,股市走勢通常會在一定時間內領先於經濟總量的變動趨勢。

從短期來看,宏觀基本面的變化主要從兩方面影響股市:

企業盈利預期:正常情況下,宏觀經濟的回暖也會帶動企業盈利的回升,從而支撐股市上漲。

政策預期:宏觀經濟的週期也會引起政策預期的變化,在經濟基本面逐漸下行見底時,股市往往會預期寬鬆政策的出現,從而扭轉預期。

因此,宏觀經濟與股市之間並非簡單的線性關係,而是一個“産生預期-驗證預期”的過程。雖然股市在短期內可能會脫離基本面運作,但長期來看,股市仍然會圍繞著基本面上下波動。

2、參考觀察指標

先行指標:PMI指數、消費者信心指數、新開工項目計劃總投資等。

同步指標:國內生産總值、規模以上工業增加值、工業用電量、鐵路貨運量等。

滯後指標:居民消費價格指數(CPI)、企業利潤、失業率等。

3、顯著影響階段

在經濟復蘇階段,宏觀經濟基本面帶來的強勁影響,能夠支撐市場持續上行。

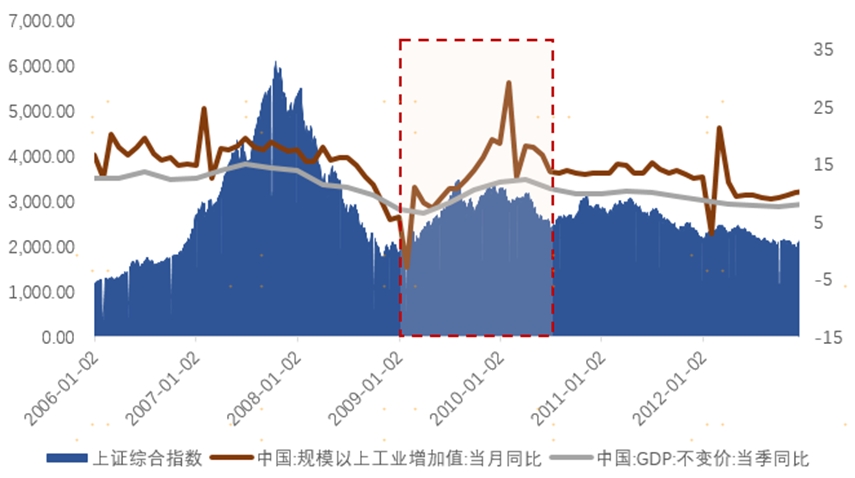

以2008年的復蘇階段為例。那一年,A股已經回調了較長時間,再加上受美國金融危機衝擊,國內經濟基本面承壓。2008年底,4萬億計劃出臺,A股市場率先回暖。

此後,雖然宏觀流動性逐漸收緊,但受益於大規模的政策刺激,基本面仍然增長強勁,成為驅動市場上漲的動力之一。

圖:宏觀基本面指標與上證指數表現

資料來源:Wind

三、景氣趨勢

1、影響路徑

根據業績指標,可以將個股分為以下幾種類型:

加速增長:不管是低速還是高速加速,與持續高增長類型的區分度不大(增速>30%)。

減速增長:若增速降幅不大(當年絕對增速>30%,且增速降幅不大於50%),其漲幅與前兩類區分度也不大;若增速降幅過大(超過50%),則表現一般。

困境反轉:是否有超額收益,主要取決於困境反轉的程度。當利潤恢復程度>120%時,才能獲得相對不錯的收益。

低速穩定:在這幾類資産中的表現墊底,[20%~30%]增速類型在市場整體盈利較弱的環境中,表現會相對突出。

市場偏好:【加速增長】≈【持續高增長】≈【減速增長-低降幅】>【困境反轉】>【減速增長-高降幅】>【低速穩定】

2、參考觀察指標

一方面,可以觀察個股的絕對增速指標:

短期指標:一年以內的凈利潤增速、營收增速、凈資産收益率等業績增速的指標的有效性最好,但容易導致線性外推,造成預判失誤。

增長曲線:指的是同樣高增速但增速趨勢不同,所反應出的後續景氣趨勢的不同(向上/向下/走平)。

另一方面,可以觀察行業的環境變化,比如扶持補貼政策、科技發展帶來的革新機會等。

3、顯著影響階段

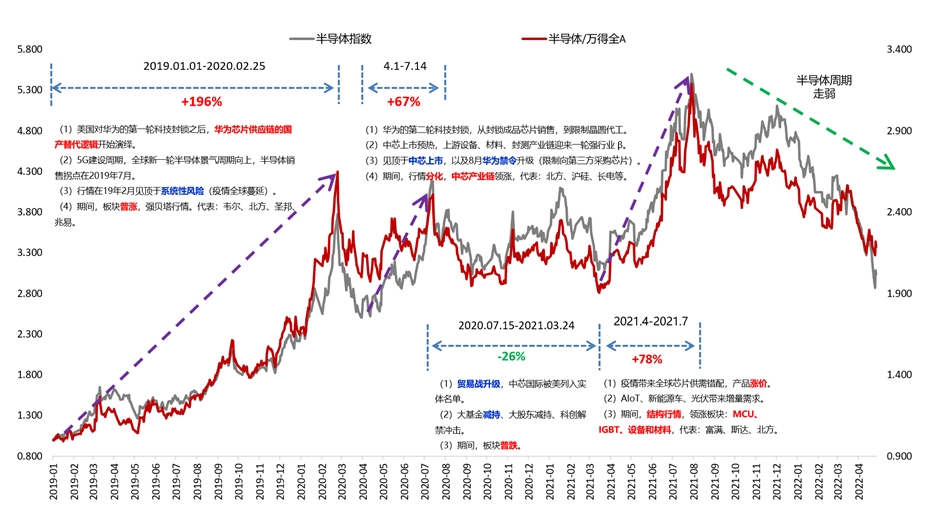

2019年一季度至2021年二季度期間,半導體行業的走勢完整地反映了景氣週期的輪動。在不同的階段裏,半導體分別經歷了不同的強催化因素的接力,包括華為替代鏈、中芯産業鏈、漲價鏈與需求驅動等,從而走出了一波明顯行情。

圖:2019Q1-2021Q2的半導體指數走勢

資料來源:Wind

這種盈利的高增長趨勢,一直驅動著半導體行情前後演繹了近十個季度,估值的拐點出現在2020年一二季度,指數的拐點則出現在2021年二三季度。可見,雖然盈利增速的拐點可以決定估值的拐點,但並不決定行情的拐點。

四、主題投資

1、影響路徑

主題投資是相對於景氣投資而言的概念,指投資機會主要來自於政策、産業週期的催化,後續的持續性往往取決於能否轉化為基本面支撐。

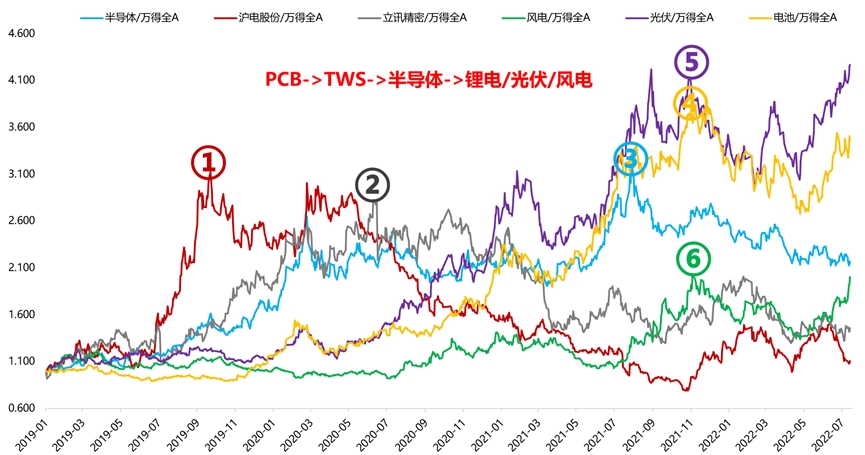

以新能源為例,2020年之前更偏概念炒作,2020年之後則轉入基本面支撐,因此,新能源的行情持續了兩至三年。而部分沒有基本面支撐的方向,行情的持續性可能只能維持一個季度。

2、參考觀察指標

在Wind熱門概念指數分類中,漲幅大於萬得全A的指數佔比。

3、顯著影響階段

回顧主題投資顯著佔優的年份(如2013、2015、2021、2023年),往往都具備以下特徵:一是初期有顯著的産業週期支撐;二是經濟預期雖然較為一般,但沒有轉入失速下滑;三是宏觀流動性較為寬鬆(如2015年)。而主題投資的終結,則往往源於經濟的強復蘇,或者經濟的大幅衰退。

回顧2019-2021年的科技主題輪動,光伏行情開啟于2020年4月,在國內光伏發電電價政策出臺、各國碳中和政策加碼下,走出了一波顯著上漲。但自2021年至今,光伏也明顯受到政策預期博弈與産業鏈價格博弈的影響,從而出現波動。

圖:2019-2021年的科技主題輪動

資料來源:Wind

小結一下:通過分析理解流動性、基本面、景氣趨勢和主題投資等影響市場的主要因素,可以幫助我們更好地理解市場特定階段的主要驅動因素。

(責任編輯:葉景)