來源:華夏基金

在滬深300指數連跌三年、滬指再見2900點、北方的大雪早早到來的這個冬天,萬物靜默,多重預期似乎仍在泥淖,人們的心事仿佛格外重。

但即便在等待之中,也出現過新的開端,徵兆和轉折。如果説過去兩年A股市場的關鍵詞是:"掙扎",那麼在經歷了漫長的重構與出清後,來年的關鍵詞或將成為:"掙脫"。

舊歲:低氣壓下三重“掙扎”

舊歲兩年的A股,路途艱辛。

自2022年來的過去兩年,海外加息、地緣政治事件反覆發酵、外資流出,同時國內經濟波折、企業盈利階段性走弱,低氣壓籠罩著A股,可見一些艱難的掙扎。

第一重“掙扎”

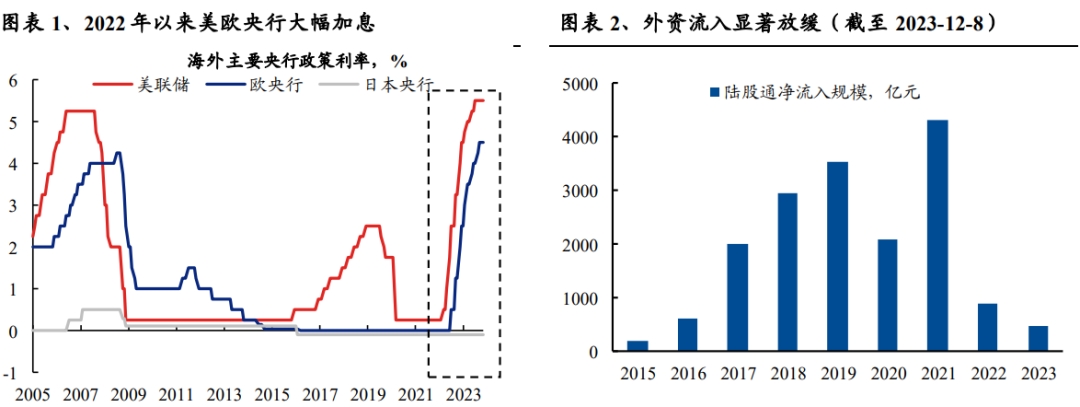

從2021年底美聯儲加息預期快速升溫,到2022年初啟動加息週期並持續至今,兩年時間裏美聯儲已累計加息525BP。

美聯儲激進的貨幣緊縮政策下,導致作為全球資産定價的錨的美債利率快速上行,持續壓制全球市場風險偏好。

與此同時,從俄烏衝突到巴以衝突,全球地緣政治風險頻發,加劇市場避險情緒升溫。

也因此,我們看到2022年以來,外資流入節奏明顯放緩,期間更有幾次大幅流出,對A股市場尤其是陸股通重倉板塊形成明顯的拖累。

(數據來源:Wind,興業證券研究所)

第二重“掙扎”

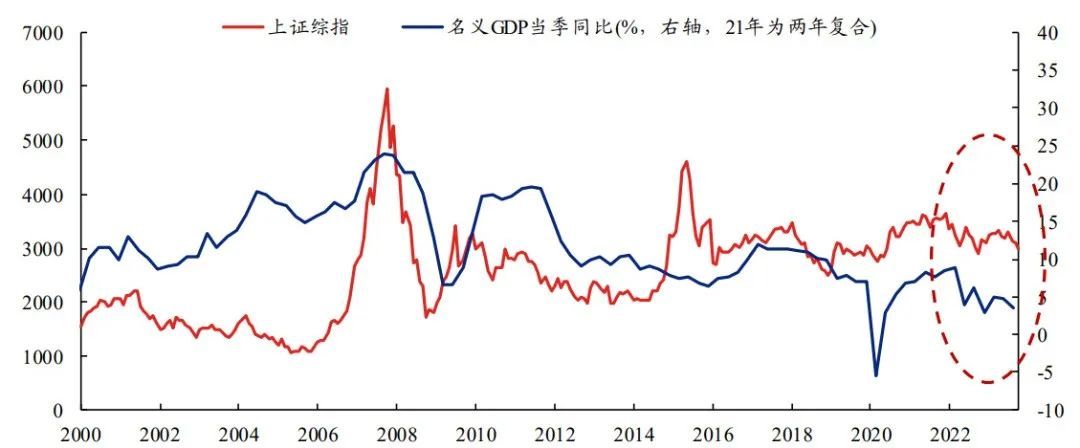

近年來,經濟修復的節奏以及預期的變化,始終是主導市場表現的核心宏觀主線之一。2022 年國內衛生事件反覆衝擊,加大週期下的經濟下行壓力,市場也幾次顯著回調。

(數據來源:Wind,興業證券研究所)

進入2023年,儘管隨著衛生事件的影響逐漸消退,經濟進入到從底部自然向上的過程當中,但居民預期走弱、內需修復緩慢、地産下行的背景下,經濟復蘇的路徑持續波折。

期間價格的回落進一步放大了經濟的波動,尤其是今年二季度以來,名義GDP增速下行導致市場始終對企業盈利狀況存在擔憂,也成為此前市場下跌的重要原因。

第三重“掙扎”

連續兩年的波動調整中,資金面陷入負反饋,市場賺錢效應差,根據賣方的分析,這一輪熊市的殺傷力已經超過2018年。

如果將 2019-21 年公募基金擴容與北上資金加速流入的時期定義為資金面的正反饋,那麼今年出現的公募新發“冰點時刻”及北上流入減速則是一種資金面的負反饋。

由於量化和遊資等活躍的交易資金對流動性變化更加敏感,針對機構重倉股的資金面負反饋驅使這些活躍資金轉戰其他交易品種,並放大了資金面負反饋對股價的衝擊。

來年:掙脫後的三重歸來

但是“那些殺不死你的,終將使你變得更加強大。”在舊年的掙扎中我們打破、出清、重構,在來年掙脫、歸來,而這便是等待的意義。

第一重掙脫

流動性迎來拐點將是2024年海外最大的變化。全球流動性拐點臨近,股票資産更為受益。並且,相比于發達市場,新興市場對流動性拐點更敏感,有望迎來全球資金的加配、回流。

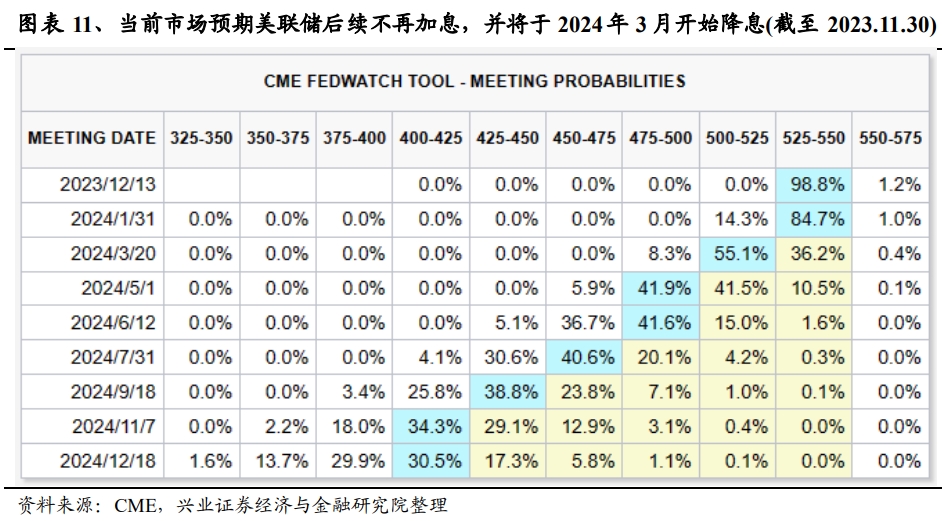

一方面,通脹和就業數據已經給了美聯儲寬鬆的“臺階下”。當前市場普遍預期美聯儲後續不再加息,並將於2024年3月開始降息。

另一方面,美聯儲自身也開始轉向偏鴿的謹慎態度。11月議息會議紀要顯示美聯儲關注重點已從“higher”轉向“longer”,同時明確繼續加息可能已不再是基準情形。

此外,參考歷史來看,選情不明朗的大選年裏,美聯儲寬貨幣的概率較高。

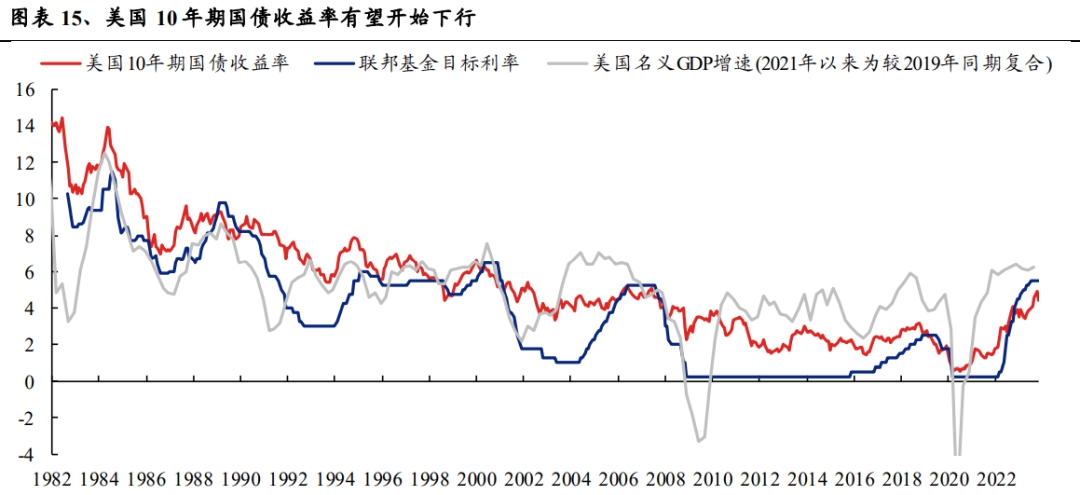

與此同時,美國經濟大概率“軟著陸”、弱而不崩,不構成系統性的風險。隨著近期美國通脹、就業數據走弱,我們已經看到美債利率大幅回落。

2024 年,隨著美國經濟進一步回落,同時美聯儲釋放更加明確的邊際寬鬆信號,10 年期美債利率有望繼續下行。

(數據來源:Wind,興業證券研究所)

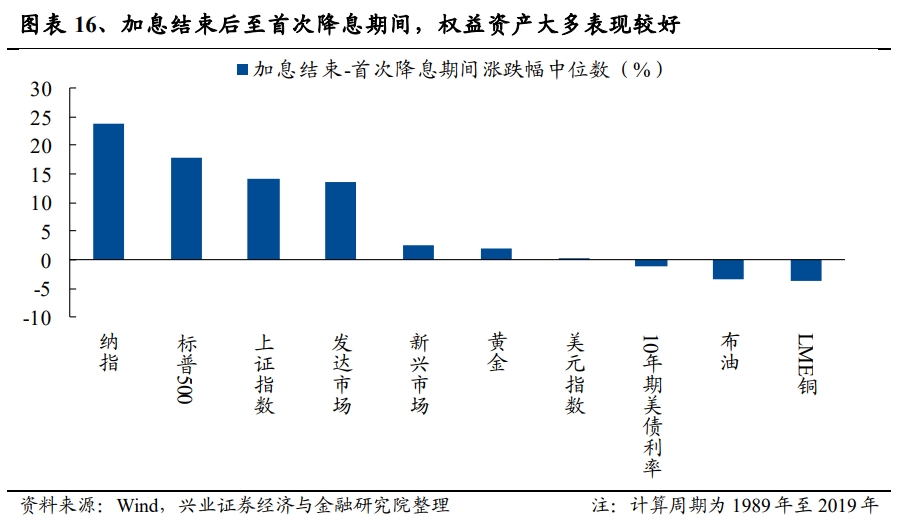

對於股票市場而言,只要美國不加息,就是好消息。以史為鑒,政策利率築頂階段,權益資産優於黃金(滬指上漲概率 100%),商品跌幅較大。(數據來源:Wind,興業證券,計算週期為 1989 年至 2019 年)

第二重掙脫

來年隨著國內經濟底部修復,企業盈利有望回歸。首先,賣方研究認為來自地産的拖累逐步進入“後半程”。(數據來源:Wind,興業證券研究所)

其一,近期政策頻繁部署、提振下,地産風險已在被化解。

其二,地産部門在經歷連續幾年的較快下行後,當前中國房地産投資在經濟中的比重已接近海外成熟市場水準。

後續隨著政策著重部署增加住房新模式供給,房地産新發展模式逐漸清晰,地産部門有望逐步趨穩。

更重要的是,創新發展的經濟新動能不斷成長,國內增長驅動力、産業結構乃至運作方式都已出現了深遠的變化。

一方面,新動能、新經濟在GDP 中佔比穩步提升,已成為經濟增長的重要驅動力。另一方面,隨著新舊動能切換持續推進,全社會的資金迴圈模式、信用派生體系都在發生變化。

此外,2024 年包括庫存週期上行、居民消費改善、出口回暖等力量,也將為經濟提供結構性支撐。

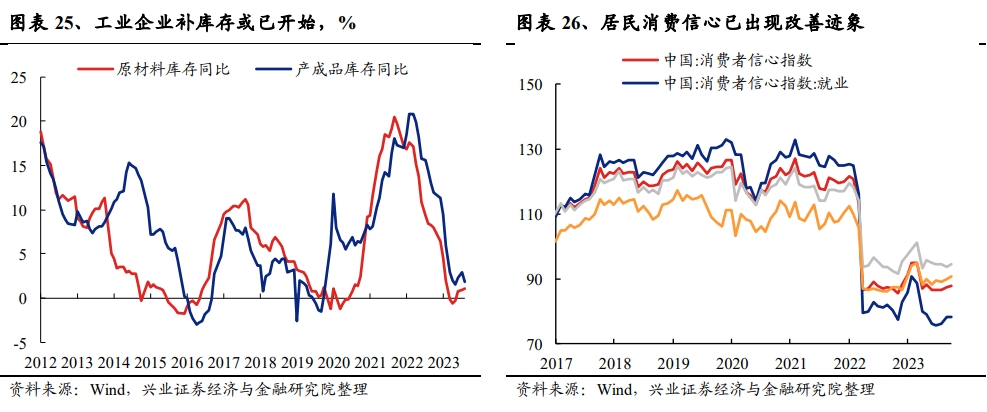

首先,生産端,隨著工業企業逐步進入到補庫存的階段,需求的逐步回暖有望帶動生産同步改善。

其次,消費端,近期隨著收入預期和就業狀況等方面的改善,居民消費信心也已在出現改善跡象。

出口端,明年也大概率存在一定增長空間。根據 IMF 預測,2024 年全球主要發達經濟體和新興經濟體的進口需求較2023年均有明顯提升。

2024年新舊動能切換達到階段性平衡,舊動能對經濟的衝擊減弱,而新動能的活力上升,疊加價格回升拉動名義GDP加速,中國經濟將有望進一步企穩修復,中國股市盈利彈性恢復的機會將再次回歸。

以史為鑒,經濟企穩修復階段,股市往往迎來修複式行情,中國 A 股的風險溢價有望階段性回落,有利於估值提升。

第三重掙脫

週期的彈簧已經被壓縮到極致,隨時準備向均值回彈。

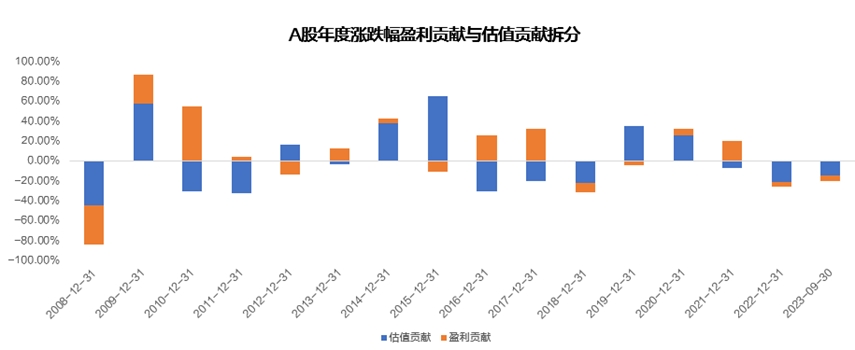

一方面,2008年以來,A股在調整比較劇烈的年份都是經歷了盈利和估值的“戴維斯雙殺”,如2008和2018,但是這一過程很少超過1年。

而22年-23年是A股戴維斯雙殺持續時間最長的時期,連續兩年的戴維斯雙殺是近15年僅有的。與此同時,2021-2023連續三年的估值收縮也追平了2016-2018的最長連續估值收縮時間。

(數據來源:Wind,華夏基金)

從長期看,市場總體估值水準的也會經歷明顯的週期波動,在估值收縮的彈簧已經被壓縮到極致之後,未來的估值擴張行情理應成為當下的期待。

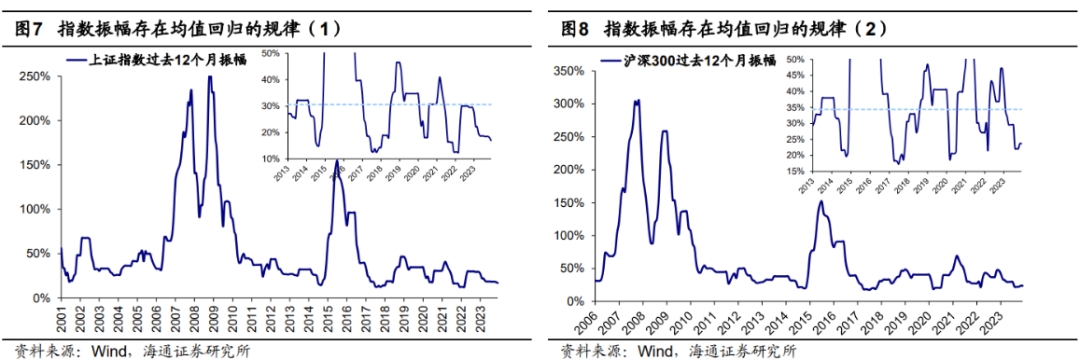

另一方面,股市振幅的走勢也猶如鐘擺,存在均值回歸的運作規律,振幅角度看明年或暗藏驚喜。

事實上,股市振幅的走勢也猶如鐘擺,存在均值回歸的運作規律。當前A股振幅或已類似于14年中,市場整體已呈現明顯的低波動,上證綜指滾動一年振幅為16.9%,接近於14年低點15.0%;滬深300振幅為23.7%,同樣接近14年低點19.7%。(數據來源:Wind,海通證券)

借鑒歷史經驗來看,低波動並非是股市常態,未來股市振幅有望向中樞回歸。當前A股的性價比已經凸顯,市場底部區域較為紮實,因此明年市場向上彈性或將加大,行情或有驚喜出現的可能。

等待是艱難的,尤其是很多很多天的等待,但事實上在時間的莽原上,我們交叉錯落地存在,沒有誰不在等待之中。

站在掙扎與掙脫之間,小編想對來年的賺錢效應説:如果是你要來,我願意再等等。你的歸來,便是等待的意義。

(責任編輯:葉景)