來源:華夏基金

在漫長的磨底季節裏,沒有人能準確講清未來的答案,於是一遍遍去往時光的更深處,復盤過去很多年間的牛熊起落,試圖結合當下的線索做出推斷。

比如在去年底,隨著內外部的變化,小編和大部分投資者一樣,對23年共同的期盼是“復蘇”,是“新起點”,但“轉折之年”在實際演進的過程中,很多意料之外。

“經濟重啟”、“A股走牛”、“基金回血”的道路漫長而又艱辛,到了現在我們再去回顧,這一輪熊市到底有何不同?新週期何時開啟?歲末再至,又該對24年抱有怎樣的期待?

這一輪熊市的特點

“鈍刀割肉、文火煎心”

小編結合本輪市場走勢和一路走來的切身感受,總結了本輪熊市的三大特點。

特點一:指數層面看調整幅度小于歷次熊市

如上圖所示,2021年12月以來上證指數的最大跌幅為23%,而2000年以來歷次熊市的最大跌幅通常都在30%以上,背後的原因包括但不限於以下兩點:

其一,起點估值回撤空間較小。

這一輪牛市高點的估值較低,低估值價值股估值下跌空間相對不大。21 年高點,股市的估值和18年初股市估值接近,遠低於 01年、07年、15 年牛市高點,也略低於09 年牛市高點。所以我們説本輪熊市的漫長其實有很多意料之外。(數據來源:Wind,信達證券)

其二,ROE 下降速度可控。

截至23年3季度,全 A 非金融石油石化的ROE下降至 7.43%,相較 2021年2季度的前期高點下降了 2%。而此前幾輪熊市期 ROE 的下降幅度大多在3%以上,或與本輪經濟下行期中週期類行業的盈利韌性較強有關。(數據來源:Wind,信達證券)

特點二:調整持續時間超出市場預期

從上證指數的調整時長看,本輪熊市目前已持續接近兩年,這一時長已超過08年、15 年下半年和 18 年,僅次於11年-12年和01年-03年的熊市。

背後的原因或與複雜的內外部環境相關,尤其是到了今年,“轉折之年”的希冀逐步落空,市場先揚後抑,回吐了年初的漲幅,主要原因在於年初東升西落的市場預期有所改變。

23年以來,年初偏共識的“美國衰退,中國復蘇”預期,逐步轉變為“美國軟著陸,中國增長面臨階段性挑戰”。

在此背景下,週期性增長預期調整,疊加人口、房價、居民杠桿率和逆全球化等結構性趨勢拐點影響,A股在全球市場的表現低於了市場的預期。

特點三:調整至今投資者情緒更加悲觀

本輪熊市,後視鏡看上證指數和萬得全A最迅疾的下跌主要集中在22年1-4月份,上證指數一口氣跌到了本輪最低點2864點,此後便開啟了漫長的震蕩和磨底。

今年上證指數和萬得全A指數並沒有創新低,但投資者的情緒比22年指數最低點還要悲觀很多。

一方面,不少核心資産或賽道類板塊從21年某個時點就開始持續走弱,對於很多投資者的賬戶而言,或許已經熊市3年了。

數據顯示,中證新能源指數最近三年的最大回撤高達46.59%,中證白酒指數的最大回撤高達44.59%,中證醫療指數的最大回撤則高達56.52%,“心頭好”變成“心頭怨”。(數據來源:Wind)

另一方面,“鈍刀割肉、文火煎心”,三番五次的“希望-失望”帶來了更差的體驗。

從“倒車接人”的猶疑到“扶我起來”的掙扎到“等待牛市”的期待再到“被傷透了”的絕望再到“就這樣吧”的躺平,兩三年間經過五個階段的調整,投資者對於資本市場、對於基金産品的信心在不斷磨損、消耗。

(數據來源:Wind,截至2023-12-5)

12年的結局

牛熊週期依然存在

身處其中,我們覺得痛苦,覺得難熬,甚至面對虧損的賬戶,不知道結局該如何書寫。“太陽底下沒有新鮮事”,帶你看看,曾經相似的故事,最終也都有結局。

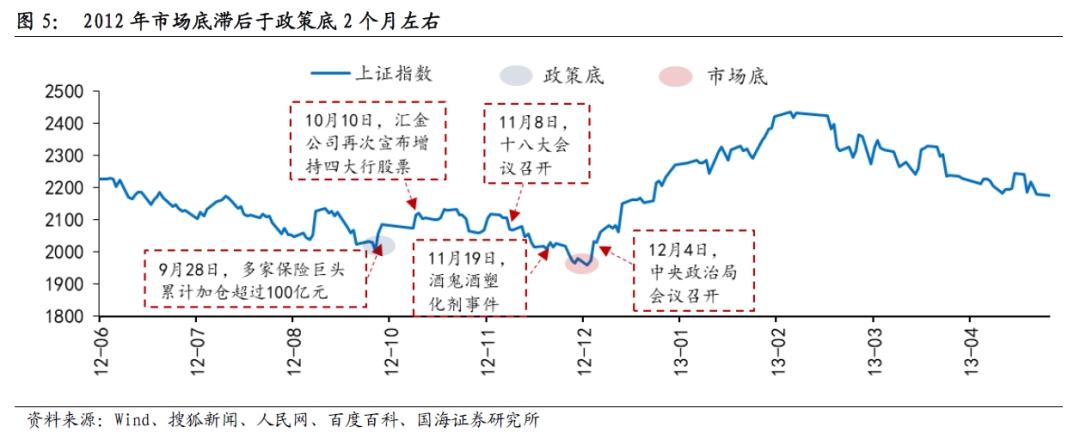

其實,在2012年也出現了這種偏差。

以萬得全A來看,2010年(跌幅-6.88%)是震蕩市,2011年(跌幅-22.4%)是指數大幅下跌的熊市,12年年初季度反彈,之後持續陰跌,到11月底,相比年初跌-10.3%,跌幅只有11年的一半,但投資者的情緒比2011年更悲觀。(數據來源:Wind)

背後很重要的原因是:

一方面,銀行、鋼鐵、非銀等板塊的熊市始於2010年,到2012年11月的時候已經持續了接近3年,而在當時,“五朵金花”的擁躉不亞於前幾年的核心資産及賽道。

另一方面,同樣是宏觀敘事的擔憂。當時的投資者對國內長期經濟增長前景有很大的擔心,對中國部分製造業産能過剩、人口週期、GDP增長中樞的擔憂成為核心壓制。

但這些事後來看或許有合理性的擔心,並沒有帶來股市持續的熊市,最難熬的2012年底恰恰是股市的底部。

在這個底部之後,股市先後出現了移動網際網路牛市、消費牛市、高端製造業牛市,歷經打破和重建,股市站上新的海平面,找到了新的爆發點。

打開歷史的留聲機,會流淌出這樣的資訊:

13-15年,TMT 走出一輪波瀾壯闊的大牛市,板塊內翻倍股比比皆是,甚至有超過一成的“十倍股”。12年12月到15年6月,98%以上的TMT標的股價實現翻倍,7 成以上的個股上漲超 300%。TMT 板塊內部,電腦行業賺錢效應最突出,有超過23%的公司完成“十倍股”的壯舉。(數據來源:Wind,興業證券)

轉變思路,就能更早感知到牛市來臨。A股大盤也在2012年12月觸及1949點低點後迅速反彈,在隨後兩個月收復2400點,並在磨底震蕩後開啟了上漲,至後來5178點的大牛市。(數據來源:Wind)

資本市場風起雲湧,始終不變的是變化本身,一直存在的是週期和波動。資本市場種打破重建、自我凈化的調節機制,如同人體的免疫系統一樣神奇有效。

所以我們説,在資本市場,相對於下跌看空、上漲看多的線性思維,理應更相信週期思維:即成長和情緒可能是階段性的,而週期是永恒的。

股票資産的長期特徵,是上漲帶來風險,而下跌降低風險,黎明前的黑暗最難熬,越是在難熬的時候,更應相信市場週期往復。

但是歷經漫長的重構,投資方式與主線機會或會發生變化。如何緊跟時代賦予的行情,巧妙應變,是每位投資者需要持續思考的事情。

比如舊經濟時期的“五朵金花”到新經濟時期的“消費、醫藥、新能源、科技”以及高品質發展、現代化産業體系建設下的“高端製造、數字經濟”等,往週期深處看,任何阿爾法的偉大勝利,都是建立在正確的貝塔選擇之上。

24年:估值擴張

新週期的第一程

黎明前的黑暗最難熬,在每一輪週期路口,總有一批投資者熬不住。但是當冬天,已經很長了,春天,她還會遠嗎?

A股自2021年初至今下跌將近三年,而港股跌四年了,這個位置,從理性上講,戰略上是要積極、要樂觀的。

從股債性價比角度,我們用來衡量市場位置的指標真實股債比看。

目前萬得全A的股債收益差為0.75%,即過去十年任意時間買入股票和十年期國債,股票平均只比十債年複合收益率高0.75%。這一水準處於近20年的15.4%分位,處於絕對的底部區域。(數據來源:Wind,華夏基金)

從資産比較角度,當前市場的一大看點在於:美聯儲政策拐點。

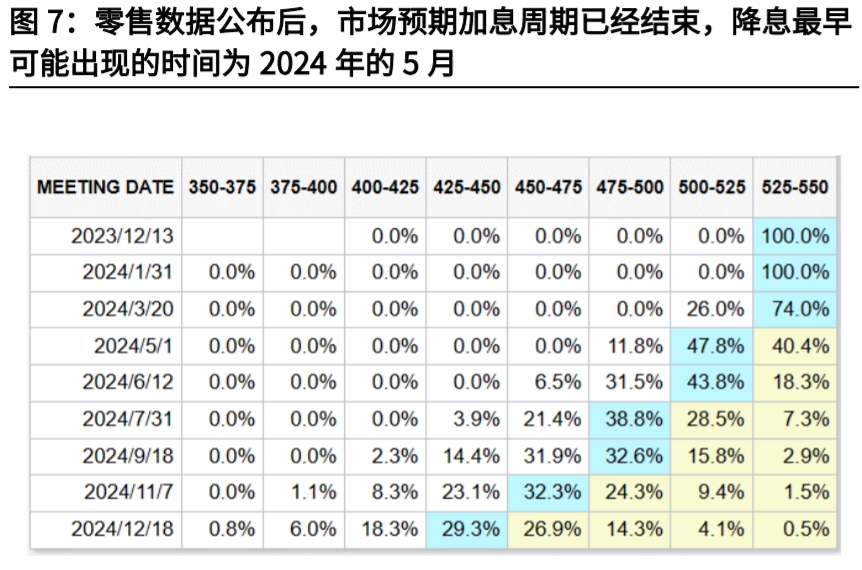

目前市場已將2024年的首次降息時間預期大幅提前至明年5月,全球資本配置利於權益資産的拐點或將來臨。

(數據來源:CME Fed Watch,光大證券研究所)

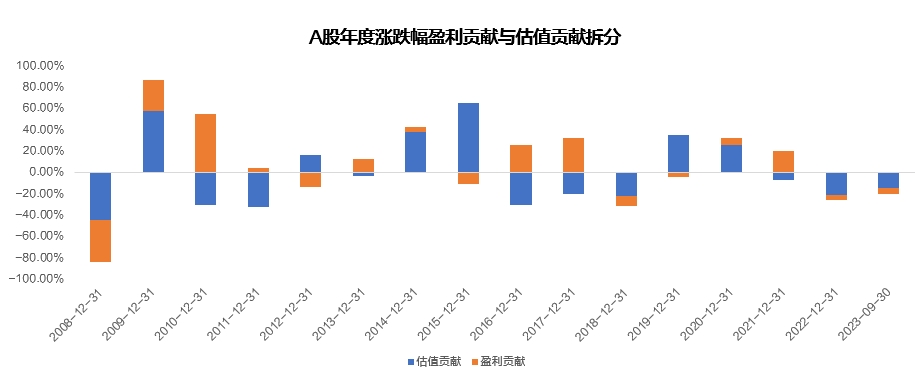

最後再來給投資者分享一個數據,這幅圖描述的是A股年度漲跌幅盈利貢獻與估值貢獻拆分。

(數據來源:Wind,華夏基金)

回顧近15年,22年-23年是A股戴維斯雙殺持續時間最長的時期,連續兩年的戴維斯雙殺是近15年僅有的。

與此同時,22年-23年連續三年的估值收縮也追評了16年-18年的最長連續估值收縮時間。

從長期看,市場總體估值水準的週期性遠大於趨勢性,同時,基於長期經濟增長假設的估值預測模型,我們期待接下來會有明顯的估值擴張行情,或能成為新週期啟動的第一程。

從策略角度展望2024年,明年的三因素組合是盈利上行、剩餘流動性下行、風險偏好平穩修復。

在這一組合下,成長略優於價值,低估值分位資産顯著佔優,景氣投資有效性回升。我們在風格策略層面看好科技創新成長,三類成長型機會值得關注:

1、基於國內産業競爭力提升的出海邏輯;

2、高新技術領域內的國産替代邏輯;

3、以AI和人形機器人為代表的新興領域滲透率提升的機會

(責任編輯:葉景)