來源:富國基金

今年以來,在權益資産拖累下,部分偏債類産品整體走勢較弱。而最近A股走出了一波反彈行情,大家手裏的偏債類基金也有所回暖,Wind數據顯示,截至2023年11月9日,偏債混合型基金指數自10月24以來的漲幅為1.35%,年內跌幅也收窄至-0.51%。

期待回本的同時,不少小夥伴也開始糾結——手裏的基金要是真回本了,要不要賣呢?有沒有什麼方法,能讓投資少一點“糾結”呢?

回本就想賣,可能是人性惹的禍

一回本就想賣,其實是個普遍情況。

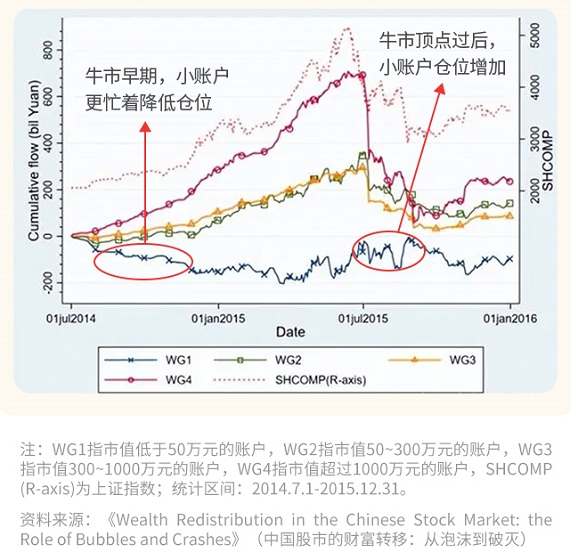

清華、復旦幾位學者的一篇研究論文顯示,在2014年牛市初期,以機構為代表的大資金不斷提升倉位的同時,大量的小賬戶卻忙著降低倉位。

這種現象是有心理學依據的,叫“處置效應”,即投資者趨於過長時間地持有正在損失的資産,而過快地賣掉正在盈利的資産,是一種普遍存在的投資者非理性行為。

從心理學來看這是正常現象,但不幸的是,投資往往是“逆人性”的,所以更應從客觀出發,理性看待市場投資價值。

如何更舒適地投資?

漫長的、大幅的虧損可能會加劇投資者“回本就賣”的心理,合理的配置或許是治愈糾結的良藥。

根據對2004年以來不同比例的股債倉位組合年度的收益和虧損情況進行回測,我們驚奇地發現——

(1)100%股票倉位並不能帶來最高的年化回報,而100%債券資産也不能保證最小的年度虧損;

(2)“股6債4”在取得最高年化收益率的同時,年度虧損風險相對可控;

(3)“股3債7”和“股2債8”歷史年化收益不錯,年度虧損風險進一步減小。

誠然,歷史數據不能代表未來,但一定程度上可以為我們提供參考,便於我們根據自己的目標收益和風險承受能力,來尋找適合自己的股債配置比例,從而減少階段虧損過大導致的不理性投資行為。

反觀當前,權益市場積極因素正在積累,債券市場經過前期調整也逐漸步入更好的買點,因此,偏債類産品仍然是當下不錯的配置選擇:一方面,有望分享權益類資産收益反彈;另一方面,債券資産可以持續起到“緩衝墊”、“壓艙石”的作用,將更有助於我們保持良好的投資心態,減少“處置效應”等不理性投資行為啦。

(責任編輯:葉景)