來源:華夏基金

儘管從“政策底”到“市場底”的時間難以精準預判,但被壓縮的彈簧總有極限。當下,我們已經依次見證了A股的經濟底、政策底、盈利底、估值底、情緒底,“五重底”之後,情緒的彈簧已經隨時準備向均值暴力反彈,並且必然會在這一過程中,將積蓄的動能悉數奉還。

底部的波折反覆在所難免,我們需要做的就是確保自己在場、然後耐心等待。那麼,在市場底部的“混沌期”,怎麼做才能讓自己保持“有效在場”呢?

找到適宜的“抄底”工具

從以下四大特質來看,借道指數基金,包括場內的ETF、場外的聯接基金/普通指數基金等進行佈局,無疑是一種較為適宜的抄底方式。

一是較高勝率,歷次“市場底”之後,趨勢性的貝塔行情都不會缺席。

上世紀60年代,威廉·夏普在《金融學期刊(Journal of Finance)》上發表的論文裏,首次把金融資産的收益拆成兩部分:跟隨市場一起波動的部分叫貝塔收益,不和市場一起波動、與市場無關的部分就叫阿爾法收益,通常來自投資者超越市場平均水準的認知、資訊和投資手段。

換言之,貝塔收益就相當於市場的平均收益水準,這也正是指數基金的投資收益來源——通過複製標的指數的走勢,盡力提供與指數走勢一致的凈值表現,以獲取長期的貝塔收益。

阿爾法收益難覓,但容易獲取的貝塔收益也不容小覷。以A股為例,作為新興市場的A股,向來以震蕩行情為主,大漲大跌是常態。但盈虧本就同源,下跌時有多麼令人恐慌,反彈的斜率就有多麼令人振奮。歷次“市場底”之後,伴隨著大盤的企穩回升,大指數向上突破、屢上臺階,都會迎來趨勢性的貝塔行情。

對於投資者而言,即便對於風格與行業沒有深入研究,在風險偏好匹配的情況下,敢於在低位佈局寬基指數基金,都有望取得較為理想的回報。

截至2023年10月31日,Wind全A風險溢價為3.25%(1/市盈率(%)-中國10年國債收益率(中證)),權益市場位於相對底部位置。(數據來源:Wind,截至2023-10-31)

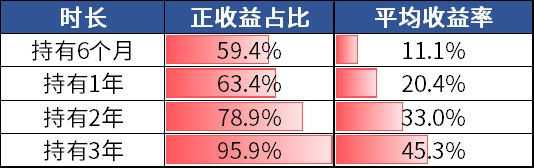

回測2009年以來在風險溢價3%以上買入滬深300指數,不論持有6個月還是1年,均具備有吸引力的勝率(正收益佔比)和平均收益率;如果把持有期拉長至2年或者3年,投資效果將更為顯著。

圖:風險溢價3%以上買入滬深300指數情況回測

(數據來源:華夏基金,Wind,公開數據,測算日為2023年9月28日。偏股混合型基金指數(885001.WI)。平均勝率計算公式:日收益率大於0的天數佔區間天數的比例。平均收益率計算公式:以點位區間內各個交易日為基準6個月、一年、兩年、三年後相關指數的點位/計算日相關指數點位-1。以上數據僅用於歷史數據分析,不作為投資建議。)

二是更強彈性,指數基金天然高倉位運作,時常成為反彈“急先鋒”。

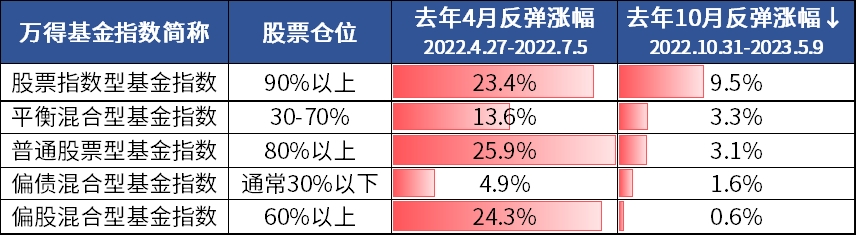

回顧去年4月與10月的兩輪底部反彈,從萬得基金指數的漲幅來看,無論是普漲行情還是結構性行情,股票指數基金均斬獲了良好的表現。

(來源:Wind,指數歷史業績不預示未來表現,不代表基金産品表現)

從基金漲幅排名來看,在今年的震蕩環境中,指數基金更是成為了當之無愧的贏家。萬得統計顯示,截至三季度末,今年以來收益率排名前10的基金有7隻都是被動指數型基金。(來源:Wind,統計區間2023-1-1至2023-9-30,只含主代碼,剔除2023年新發基金)

核心原因在於,指數型基金的定位非常明確,就是跟蹤對應的指數,在建倉期之後都是高倉位運作。因此當所跟蹤的板塊恰好處於風口、存在趨勢性機會的時候,它就會“扶搖直上”,甚至超過很多主動管理的基金,能夠最大化捕捉收益。

此外,在震蕩市,當主動權益基金和個人選股獲取阿爾法的難度加大,被動投資的貝塔收益便具有更高性價比。

三是風險分散,指數基金的生命力與風險控制都優於個股。

買入ETF等指數基金就相當於買入一個指數的成分股投資組合,跟買入個股相比具有分散風險的優勢。相較于個股投資,指數基金投資者無需擔憂諸如內幕消息、股價操縱、業績暴雷或“黑天鵝”事件等個股風險因素,而只需聚焦于跟蹤指數的屬性、估值和市場趨勢即可。

近百年的全球證券歷史告訴我們,很難有公司可以做到“長生不老”。幾乎所有上市公司都會經歷誕生、成長、壯大、衰退甚至死亡的“生命週期”。

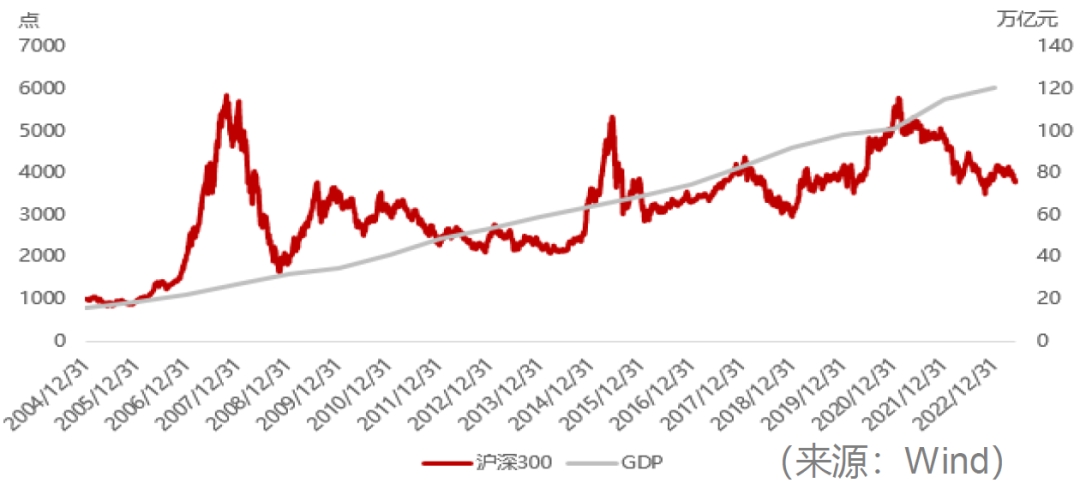

但指數,尤其是例如滬深300、上證50、A50、中證500等具有代表性的寬基指數卻有望長期趨勢向上。因為指數所包含的成分公司是動態調整的,它總是傾向於吸收最有活力、最有影響力的公司進入成分股,並給予它們應有的成分權重;而把陷入衰退的上市公司剔除出成分股,或大幅降低其成分權重。

雖然在市場化的交易行為下,指數短期內也同樣會出現大幅回調,但是基本不會存在個股暴雷後股價一路向南不回頭的情況。只要經濟持續向好發展,指數中長期看往往存在較好的反彈機遇。在此背景之下,選擇被動型的指數基金把握中長期維度的投資趨勢,也是個不錯的選擇。

圖:滬深300跟隨中國經濟發展上漲

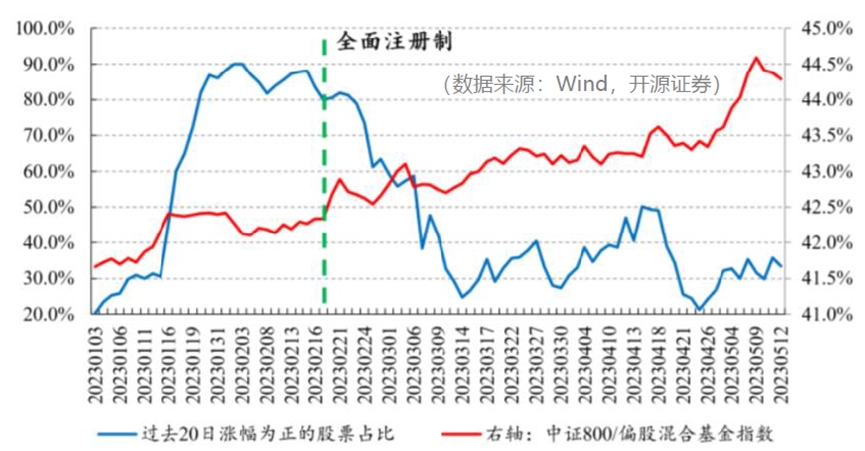

四是順勢而為,重視市場加劇的“二八”分化趨勢,避免“賺了指數不賺錢”

從今年2月17日A股開始實施全面註冊制以來,我們觀察到A股市場漲指數不漲個股的天數增加,市場風格更偏指數行情。

事實上,觀察今年以來的各路市場信號,無論是“國家隊”借道ETF入場佈局,還是資金逆勢抄底、境內ETF規模和數量屢創新高,透露出的深意都值得關注。

未來,二級市場通過選股賺錢的難度或將進一步加大。一方面,個股估值、交易結構將進一步分化,資金將持續向龍頭公司及優質標的傾斜,而成交額較低的小市值公司將被加速出清;另一方面,未來個股走勢或將兩極分化,市場可能更多呈現結構性行情,全面牛市更不易走出,更考驗投資選股能力,“半牛半熊”、“賺了指數不賺錢”可能成為常態。對於普通投資者而言,不妨考慮投資指數基金,更有效地把握市場整體的趨勢性行情。

或許正如股神巴菲特所説:

“大部分投資者,包括機構投資者和個人投資者,早晚會發現最好的投資股票的方法,就是購買管理費用很低的指數基金。”

建立合理的“抄底”策略

任何時候都不應忽視資産配置這一投資中免費的午餐,借道指數基金“抄底”同樣如此。

“核心-衛星策略”就是指數基金資産配置的主流策略之一。我們需要構建一個投資組合,由核心資産和衛星資産構成。其中:

“核心資産”決定了整個投資組合的基調,我們依靠核心産品穩住基本盤。一般作為核心的是風險適中,追求相對穩健收益的産品,力求穩中取勝,可以考慮滬深300、中證100、上證50等長期有望向上的寬基指數基金。具體的選擇取決於投資者在中長期更看好哪一種産品。

“衛星資産”則幫助我們博取更高收益的目標,同時會帶來更高的風險水準。常見的衛星投資方向是各行業的主題基金,尤其是市場熱點題材方面的,例如新能源、食品飲料、電腦、傳媒等價格彈性較大的主題基金。

一般來説,核心資産是預期將長期持有的,而衛星則是需要在研究市場風格後,進行適當的主題輪動。

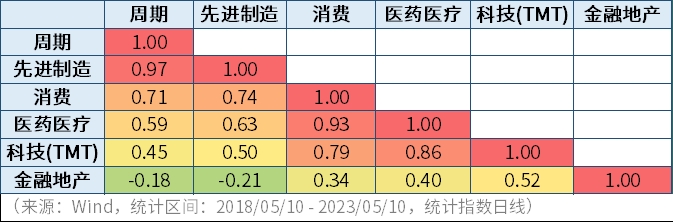

同時,基金之間也要保證一定的差異性,不要在投資風格和行業佈局上過於相似,避免一榮俱榮、一損俱損的關係。

對於追求投資組合穩健表現的投資者,不妨選取相關性低的板塊進行組合配置,例如下圖中的金融地産+先進製造。

説完理論,聚焦當下。從歷史經驗來看,A股的底部特徵在近期已經悉數體現:估值底部、政策持續加碼、成交地量、強勢股補跌、預期極低、基本面企穩。

當市場底部的信號開始出現時,不妨採取分批買入或者定投指數基金的方式來佈局,既可以降低抄底錯誤的風險,也是為未來的行情積累籌碼。

核心資産方面,考慮到底部回升的過程,不妨重點關注滬深300、上證50等可以衡量市場水位線的核心寬基指數。

衛星資産方面,當前景氣成長方向有望迎來更好的投資機會。

一方面,主要成長方向的估值消化明顯,調整充分;另一方面,歷史數據顯示,10年期美債收益率對成長股有較強負相關性,儘管美債收益率下行空間受限,但快速上衝也暫告段落,對成長股的壓制過程已經結束。

展望後市,在市場放量走出右底的時候,電子行業可能會成為凝聚力最強的板塊,同時如果醫藥的貝塔行情持續,有望共振帶領科創板走出較強的貝塔效應。基於此,不妨重點關注産業趨勢明確的晶片、智慧車等科技相關主題,以及勝率、賠率均較高的科創板中小盤風格指數科創100等。

(責任編輯:葉景)