來源:富國基金

今年三季度以來,A股跌跌不休,失望和無力感充斥著整個市場,上證指數更是夢回3000點。

那麼面對市場的回落,基金經理是如何應對的?基於此,本文欲從主動權益基金的三季報中,探究基金經理的操作動向。

01新發減少、“贖舊”擴大,仍是“減量博弈”

根據統計,2023Q3總份額減少792億份,其中,新發僅186億份,存量份額減少978億份,相比Q2,均有所下滑。由此可見,市場的回調讓很多投資者都不敢入場,甚至是割肉離場,但往往在這樣的悲觀之際,反而是佈局的好時機。

02三季度基金經理是在加倉,還是在減倉?

三季度,各大市場指數和權益基金指數大幅回調,一步步擊穿大家的心理防線,但從主動權益基金倉位水準看,卻在逆勢加倉。

截至Q3,普通股票型、偏股混合型、靈活配置型的股票倉位,分別比二季度末提升0.4、0.4、0.2個百分點,而且整體倉位仍位居歷史較高水準。

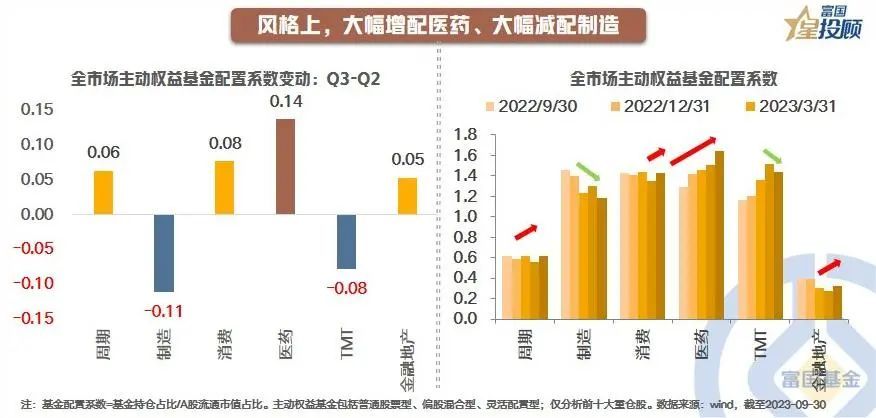

03三季度在增配、減配哪些風格板塊?

風格上,主動權益基金增配醫藥、消費、週期、金融地産;減配製造、TMT。值得注意的是,醫藥已連續四個季度獲得主動權益基金的增持,是公募的共識方向;TMT已從持續增持轉向減持,或是對前期“AI熱潮”的獲利了結。

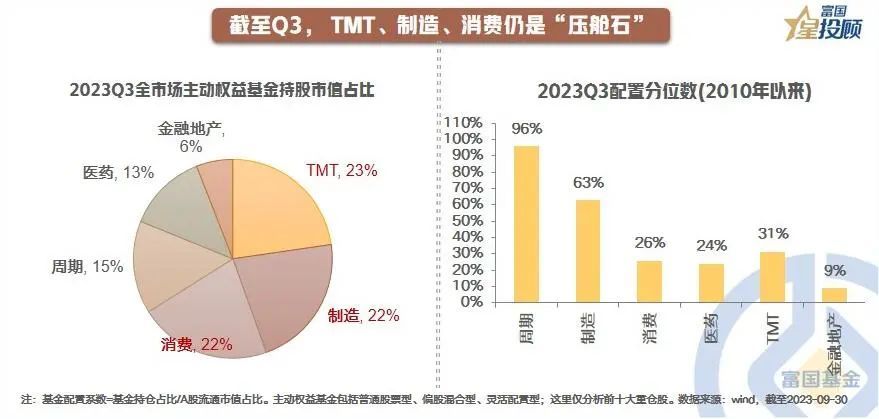

04對各板塊的持倉如何?配置到什麼水位?

截至Q3,TMT、製造、消費仍是主動權益基金持倉的“壓艙石”,合計佔比66%。

從2010年以來的配置分位數看,其中,對週期的配置位於極高水位,為96%;對製造的配置位於較高水位,為63%;對TMT、消費、醫藥的配置位於較低水位,分別為31%、26%、24%;對金融地産的配置位於歷史冰點,僅9%。

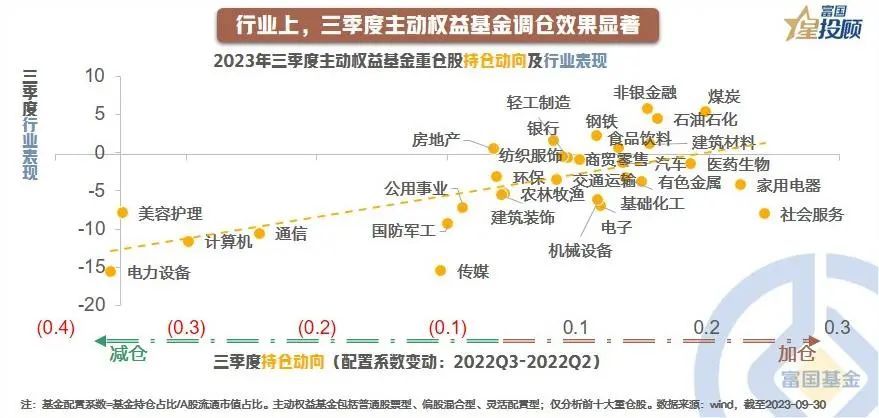

05三季度基金經理的調倉真的有效果嗎?

從三季度主動權益基金重倉股的行業增/減配情況,以及行業的超額表現看,呈現明顯的正相關。這也説明,基金經理有通過“行業調倉”來應對市場波動,且調倉的收益貢獻整體是正向的。

具體而言,三季度增配較多的行業有:社服、家電、煤炭、醫藥、石化等;減配較多的行業有:電力設備、美容、電腦、通信、傳媒等。

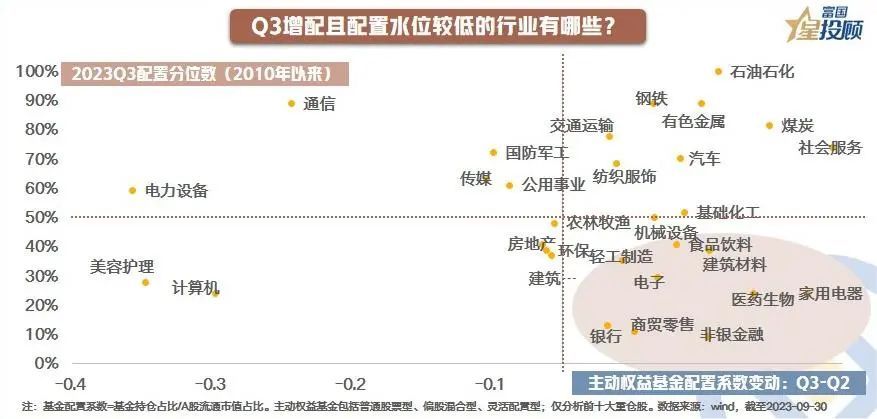

06 Q3增配且配置水位較低的行業有哪些?

若是綜合考慮三季度加倉動向及配置分位數,則圖中右下角區域的行業更值得關注,包括家電、醫藥、建材、非銀、電子、食品飲料等,屬於公募在加倉,且仍有較大加倉空間的方向。

07三季度末的重倉行業有哪些?有無變化?

從行業層面看,食品飲料、醫藥生物、電力設備和電子四大行業在主動權益基金的合計持倉佔比達46%,仍是核心持倉;但從趨勢上看,自2021年中已趨勢性回落8.6個百分點,與2020年初的位置相當。

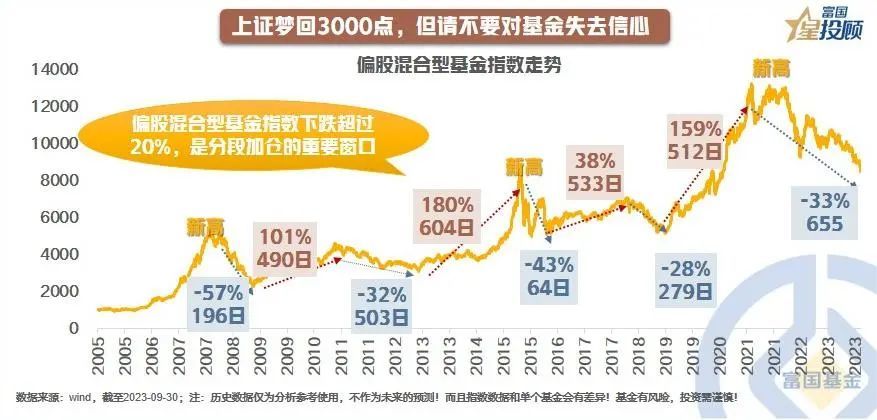

08上證指數夢回3000點,但請不要對基金失去信心

自2005年以來,偏股混合型基金指數的年化收益達到13%,並在市場波動中不斷創出新高、穿越牛熊週期,將一個個上證指數的歷史高點踩在腳下。回顧過往,每一次偏股混合型基金指數回調超過20%,都是分段加倉或增加定投的歷史性窗口期。

(文章來源:富國基金)

(責任編輯:葉景)