來源:興證全球基金

近期權益市場跌宕起伏,渡盡劫波後很多基金投資者可能發現自己前幾年在基金市場累積的收益都倒虧回去了。有的基民可能會抱怨基金經理水準差,還有的基民哀嘆自己入場的運氣不好,不過我想跟大家聊一聊更深層次的原因,究竟是什麼偷走了你的投資收益?

假如大家有仔細觀察過自己的賬戶,可能就會發現,賬戶的實際收益率和基金凈值的增長率總是存在差異,讓我們從一個簡單的公式説起——實際持有收益率= 基金凈值增長率- 交易損耗

為什麼我們的實際持有收益率不等於基金凈值增長率呢?

大家購買的公募基金大部分屬於開放式基金,可以隨時申購贖回。但優秀的流動性安排卻可能是一把雙刃劍,如果投資者追漲殺跌在高點買入,低點賣出,則在市場高點我們持有的基金規模會大於市場低點,如此便放大了基金在高位下跌時的損失,降低了基金在低位反彈時的利潤。

舉個例子,基民小崴在年初買了10萬的某基金,一年過去後該基金凈值漲了25%,小崴通過基金賺了2萬,年末基金資産增長到12萬。受此鼓舞小崴在年末追加投入了88萬購買同一隻基金,湊成了100萬的基金資産。但事與願違,第二年基金卻虧損了20%,小崴的基金資産縮水至80萬,虧損20萬。綜合兩年表現,基金凈值回到原點,單看基金凈值增長率不虧也不賺,但小崴前後加總卻虧了18萬。

正如法國諺語所言——“酒倒在杯裏還不等於喝到嘴裏”,從基金凈值增長率到我們的實際持有收益率其實還有很大的距離。找到凈值增長率高的基金,是每位基民都孜孜不倦追求的目標,但大多數人卻忽略了降低我們實際收益率的“隱形殺手”——交易損耗。

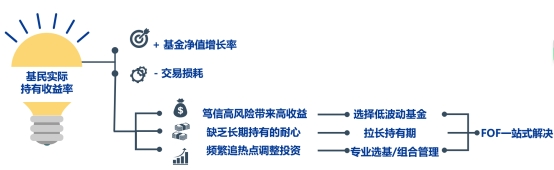

如何減少基金投資中的交易損耗?接下來小編將分析導致交易損耗的深層次原因,投資者的某些錯誤的投資觀念可能會放大交易損耗:

篤信高風險帶來高收益

投資者即使承擔了高風險,也未必能夠享受到高收益。其次,高風險基金通常的特徵是高波動率,而波動率是影響基民交易損耗的重要因素。從邏輯上來説,如果一隻基金的波動率較低,那麼持有人在買入和賣出基金時心態會更加平和,持有體驗感更好,持有週期也會更長,使得獲得正收益的概率有所提高;而如果基金的波動率較高,那麼一般此類基金的風格上會比較極致,持有人對這樣的基金在買點和賣點上難以把握,在貪婪與恐懼的影響下大多數人可能會傾向於追漲殺跌,從而放大交易損耗,導致實際到手收益率下降。

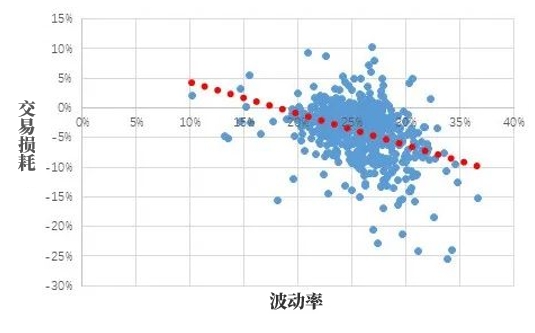

我們分年度統計了交易損耗與基金凈值波動率的關係。通過下圖趨勢線也可以看出,波動率越高的基金,交易損耗越高。

數據來源:Wind、興證全球基金FOF投資與金融工程部,2014-2019年;藍點為每只基金,紅線為趨勢線。

因此,選擇了風險偏好不匹配的産品將很可能帶來交易損耗,投資一定要跟自己的風險偏好相匹配,就和買鞋子一樣,一定要根據自己腳的尺碼來,否則一定會在市場震蕩中非理性的交易,造成交易損耗。低波動的基金經理通常更加注重組合配置均衡,關注持倉的安全邊際,審慎做出偏離度大的決策。選擇這樣的基金可以讓投資者的投資體驗更好,也有利於降低交易損耗。

缺乏長期持有的耐心

有些投資者在買入基金後,一旦遭遇市場波動、凈值下跌時就開始動搖想要賣出,懷疑自己是否選擇了錯誤的投資時間或者錯誤的基金經理。好不容易選定的基金,還沒有看到回報就急於賣出,導致了交易損耗。

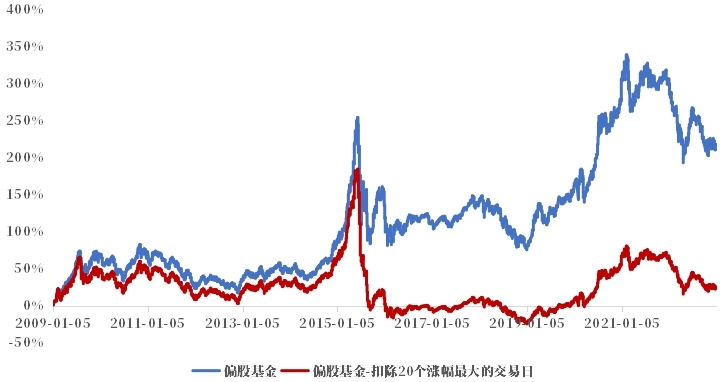

投資中,短期波動往往是常態。如果只因為一時的波動,便頻繁擇時,最終的結果往往不盡如人意。華爾街流傳著這麼一句名言,“要想準確地踩點入市,比在空中接住一把下落的飛刀還要難。” 我們參考中證偏股基金2009年以來的表現(2009/1/1-2022/12/31),如果過去14年,僅僅錯過了20個漲幅最大的交易日(在14年3404個交易日僅佔比0.59%),偏股基金指數的漲幅就從217.75%下降到25.47%,相比頻繁擇時以求踩準節奏,不如堅定持有以待天時。

對於缺乏耐心而經常在曙光初現前離場的投資者,我們應該先思考一下,自己投資是為了“一夜暴富”?還是説,只是追求個人資産的長期保值增值?如果我們的目標是後者,那我們可以不要過度在意短期市場波動。投資是細水長流的事情,短期的漲跌不代表長期收益的好壞。如果我們著眼長期的未來,不再關注今天基金賺了多少錢,而是關心五年乃至十年後增值的複利效應,把基金投資當做個人財富中長期穩定的配置成分、日後養老的資産支柱,就能更有耐心對待我們的投資。

頻繁追熱點調整投資

我們可能經常發現有基金剛好契合市場短期熱點,近期業績表現比自己擁有的基金更好,按捺不住衝動想要“換車”。但頻繁更換基金通常會導致較高的交易損耗——如果我們因為一個基金契合熱點而短期業績好去買它,大概率也會因為短期業績不那麼好而賣掉它,因為買入的理由就是業績好,理由不在了,持有信心就會不足。但即使再優秀的基金經理往往也做不到在任何時間都維持優秀的業績,在某些時間段短期業績承壓是必然,這就容易導致基民在一個基金凈值小高點的時候去買,在下一個小低點的時候去賣掉,不斷地高買低賣,業績再好的基金,這種操作方式下也很難掙錢。

基金的投資邏輯要建立在比較理性、專注于長期的因素上面,避免從短期因素出發。巔峰吸引一時的看客,黃昏見證真正的信徒,只有選擇深度認可的基金,投資者才更可能在逆境中拿住基金,享受到順境時的收益。

基金經理的角色應該更像是公交車司機,重要的不是開的有多快,而是要順利、平安的把乘客送到目的地,所以平穩、安全、守時相對而言更重要。開跑車是很快,但是一來容納的乘客數量有限,二來如果身邊的乘客沒有對司機足夠的信任、充分的心理準備和一定的冒險精神,可能遇到一點顛簸就坐不下去了。

從這個角度看,FOF或許是更適合大眾投資者的基金品種:

FOF基金可以幫助選擇優秀基金並加以搭配,購買FOF基金相當於買入了一籃子基金,在市場風格變化時,由專業的基金經理承擔調整組合的工作,無需投資者頻繁更換基金,力爭在各類市場環境下都能有穩定的業績表現。

FOF基金通過分散投資于多種資産和多種投資策略,可以實現更好的風險分散,可以降低投資組合的波動率,並降低錯誤交易行為的風險。

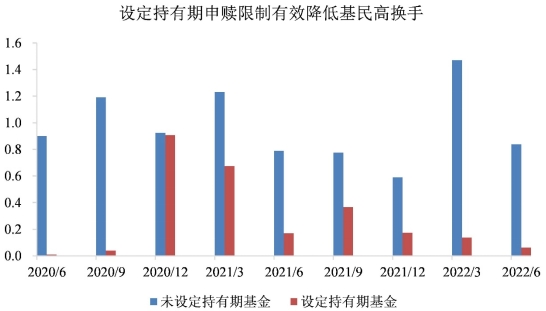

FOF基金通常會設置一定的持有期,可以改變投資者高換手的交易行為,以降低交易損耗並實現更長期的投資目標。統計數據也表明,設定持有期的基金可以有效降低投資者的換手行為,從紀律上降低高買低賣的可能性。

數據來源:Wind、興證全球基金FOF投資與金融工程部,藍點為每只基金,紅線為趨勢線。縱軸為基金換手率,計算公式如下:基金換手率=(申購絕對值+贖回絕對值)/基金規模,此處取所有持有期基金及非持有基金的算術平均值,數據越高則表示該類基金持有者的申贖行為越頻繁。

(責任編輯:葉景)