長富匯銀:慢牛行情開啟 並購基金迎來難得機遇

- 發佈時間:2015-10-15 09:18:12 來源:中國經濟網 責任編輯:田燕

長富匯銀

一、艱難時期已過,慢牛行情開啟

自2008年全球金融危機之後,由於美國的超寬鬆貨幣政策,企業融資成本因中長期市場利率走低而有所降低,全球經濟下滑也在其後得到遏止。2008年之後,道瓊斯、日經225指數都迅速走出強勢上漲的行情,區間最大漲幅均超150%。然而,在2014年之前,中國股市基本沒漲,跑輸全球多年,而在此期間中國經濟和企業盈利均實現了大幅增長。長期壓制的市場在2014年7月終於迎來了久違的牛市行情,並在一年之內漲幅超過150%。快速上漲的市場也蘊藏了極大的泡沫風險,在將A股納入MSCI預期落空,同時,管理層在指數處於高位時強行清理場外配資引發極大擔憂的情況下,市場短期出現了恐慌性、斷崖式下跌,股災期間個股跌幅中位數為53%,大多數個股的價格與市盈率已相當於2014年底上證綜指2400點和創業板指1500點時的水準。經過多輪恐慌性拋壓之後,多數公司的股價已經企穩,部分優質公司的投資價值也已逐步凸顯。

本次股災期間,眾多研究機構將此次A股市場的調整分別與1929年的美股股災、1990年的日本股災、1989年的台灣股災進行對比,得到不同的結論,但總體呈現比較悲觀的論調。經過細緻研究,我們認為,目前的A股市場與1987年的美國股市最為類似,美國股市在股災後的發展對我們當前的投資具有重要的借鑒價值。

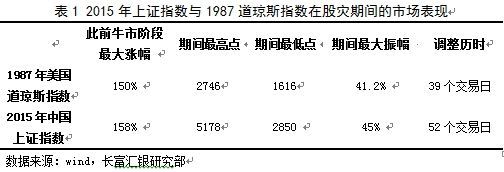

從股災發生前後的市場表現來看,1987年股災之前,道瓊斯指數從1100點上升到1987年9月的2746點,用了三年時間,期間漲幅高達150%。1987年10月19日,美國道瓊斯指數從開盤的2246點下跌至1738點,當天下跌22.6%,之後兩個月內一度下探到最低點1616,期間最大跌幅為41.2%。中國A股從2012年到2014年經歷了長達兩年的窄幅震蕩,主升浪在2014年7月開始啟動,在其後的1年時間內,上漲了158%。而自6月12日起的A股調整期,至最低點2850點,期間最大跌幅為45%。兩者走勢極為相似。

從股災發生的經濟背景來看,1987年美國股災爆發前面臨的經濟環境與今天的中國十分相似。一是,彼時的美國經濟告別此前50-60年代的黃金時期,處於新舊經濟模式轉換的低速增長時期,引發人們對經濟衰退的擔憂;而此時的中國也結束了2008年之前的高速增長期,進入經濟換擋期,樓市風險、地方債風險、金融風險等潛在風險漸漸浮出水面,看空中國經濟的聲音越來越多。二是,1987年9月即股災爆發的前一月,美國政府實施緊縮的貨幣政策以應對通脹抬頭,而中國豬肉價格的上漲也引發了市場對央行[微網志]寬鬆貨幣政策可持續性的擔憂,加劇了市場的恐慌心理。三是,1973年佈雷頓森林體系瓦解,1980年代美國財政赤字和債務創紀錄,美元也如當前的人民幣一樣面臨著貶值壓力。

從股災發生的直接原因看,彼時的美國股市也是杠桿牛市,程式化交易和投資組合保險理論形成的負面反饋,加速了市場恐慌性、大幅下跌。而本輪A股巨幅調整的直接原因是去杠桿引發的強行平倉失去控制,導致股市恐慌性崩塌。對經濟增長放緩、經濟基本面已經難以支撐股市進一步上漲的擔憂,也在心理層面起到不可低估的負面作用。

從災後政府救市舉措來看,股災發生後,中美兩國政府都進行了積極救市,救市措施也是如出一轍。主要救市措施都包括以下幾方面:政府發表聲明穩定市場信心;保證市場流動性,防止“資金失血”導致的非理性下跌;號召上市公司回購股票;完善交易機制,打擊惡意做空,防範投機炒作;加強金融反腐,加快對市場制度的建設等。

從災後政府經濟政策導向來看,1987年美國股災爆發後,政府除了積極救市外,還實施了多項加快經濟轉型、刺激經濟發展的政策,如實施靈活適宜的貨幣政策、以減稅為主要特徵的財政政策、重點開發民用技術的科技政策、鼓勵企業“走出去”的對外經濟政策等。中國當前的經濟政策與“裏根經濟學”頗有幾分神似。

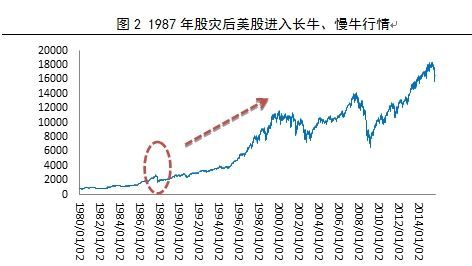

1988年後,美國經濟實現復蘇,救市舉措成功地將美國金融體系從危機中拉回並逐步走向正軌,兩年後,美國股指創出歷史新高。由此,可以看到,短期內股市的崩潰並不預示著經濟衰退,市場隨後恢復也似乎證明,逢低買進並持有是精明投資者最好的策略。

我們認為,支援2014年中國牛市的決定性因素(對於改革的預期、寬鬆的流動性、居民大類資産配置的調整、投資者結構的改善等)並沒有在短期內發生大的改變,唯一變動的是因監管層強行治理場外配資引發的投資者情緒的急劇逆轉。截止目前,引起本輪股災的配資盤的清理也處於尾聲,市場存量大為縮減,目前僅存的待清理配資額約在1800億左右,不足以大幅影響市場的漲跌,國家在清理時也儘量在減少市場的波動和恐慌。

另外,中國居民的資産結構決定了此次股市調整不會導致金融危機與系統性風險,因此,無需為經濟崩潰的觀點杞人憂天。我們預計,明年二季度起,中國經濟將有望實現探底、復蘇。在此背景下,我們認為,市場的非理性調整已經接近尾聲,下階段的市場走勢將更像美國80年代後期啟動的估值修復的行情。歷史雖不會簡單的重復,但常常會驚人的相似。通常來講,災後改革都是牛市繁榮的基礎,而改革後流動性寬鬆的起點又同樣是牛市的起點。伴隨市場體系重建與制度改革,我們判斷,中國的資本市場艱難時期已過,慢牛、長牛行情將逐步開啟。

二、投資機會凸顯,産業資本舉牌潮涌

經過短期的大幅調整,A股投資價值凸顯。與全球主要指數對比,目前,上證50PE僅10倍左右,僅高於恒生指數的8.6倍,估值位於全球指數第二低。從盈利能力看,上證50PE高達14%,位居全球主要指數盈利能力第一。隨著個股股價的大幅下跌,多數優質公司價值被嚴重低估,産業資本與金融資本大規模涌入,開啟新一輪投資盛宴。

7月份,A股舉牌現象開始密集出現。據統計,截至2015年8月底,今年兩市已經有81家公司被各方資本舉牌,涉及金額超過500億元。舉牌高潮集中出現在7、8月份,分別有23家、28家上市公司首次發佈被舉牌的公告,連續創2014年以來月度新高。從股市的運作規律來看,舉牌往往發生在股市由熊轉牛階段或股市大調整、價值投資機會凸顯之後。1996年、2005年兩輪牛市大起點階段都伴隨著大規模舉牌潮。2011年年底滬指首次跌破2132點,短短兩個月內就有超過200億元資本入市舉牌或增持。2012年市場跌破2000點之時,以銀行為代表的藍籌股也出現了數額比較大的增持。

三、“PE+上市公司”,並購基金迎來良機

在成熟市場,並購基金是通過收購目標企業股權,獲得目標企業控制權,然後對上市公司資産重組,提高公司財務狀況和市場估值,最後通過資本市場、股權轉讓或者分紅等方式退出。相較于西方發達國家,我國並購交易額佔GDP總量的比例非常低,並購基金尚屬於初級階段,有著廣闊的發展空間。

值得注意的是,7月份以來舉牌的資本具有鮮明的特點,主要集中在險資和PE兩方的力量。PE參與A股二級市場舉牌的重要方式就是設立並購基金。其主要運作思路是,PE在A股二級市場舉牌成為上市公司的重要股東後,可以極大地提升自身話語權,甚至在一定程度上與上市公司大股東、管理層形成“默契”。在此基礎上,並購基金幫助上市公司推進並購擴張,深度介入上市公司戰略管理、盈餘管理與市值管理,幫助企業推進內外資源配置與整合,從而實現上市公司價值提升,同時也實現自身投資的升值。在PE參股模式中上市公司股份漲幅對PE收益影響較大,而上市公司股東也可能通過代持等方式分享並購事件對公司股價的正面影響。因此,PE參股模式中PE及上市公司對股價訴求相對更強。有此類型並購基金參與的個股,後期股價漲幅總體非常可觀。

隨著國企改革和企業兼併重組的日益推進,特別是《進一步優化企業兼併重組市場環境的意見》《上市公司重大資産重組管理辦法》和《關於修改<上市公司收購管理辦法>的決定》等政策出臺後,除借殼上市嚴格審核外,上市公司其他重大資産購買、出售、置換行為均取消行政審批,企業兼併重組市場體系進一步完善,越來越多的私募基金參與到上市公司的定向增發、産業鏈整合、兼併重組等各個層面。並購基金則以舉牌上市公司股權的形式,尋找新的盈利方向。受本次股市調整的影響,我國的並購基金年中以來已呈現出強勁的回暖趨勢,我國正進入一個企業並購新時代,一波前所未有的並購浪潮正在襲來。

長富匯銀自2014年起,對我國證券市場給予積極關注,並進行高效運作。值此良機,已逐步開展並購基金業務,成功發行了“長富臻選價值增長並購基金”。長富匯銀未來將圍繞標的上市公司平臺展開資本運作,利用自身專業力量對上市公司進行戰略改組、管理重組、財務優化等方式以提高上市公司資産品質,或通過注入優質標的資産,實現基金資産多點跨越式增值。並購重組將成為上市公司進行市值管理的主要方法,也將成為二級市場的熱門投資主題,相關的投資機會值得參與。