基金9月業績揭曉 固定收益類基金業績亮眼

- 發佈時間:2015-10-14 08:11:54 來源:京華時報 責任編輯:劉波

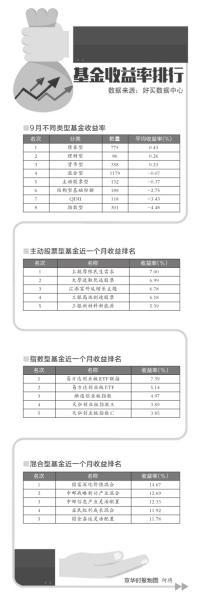

歷經近3個月的寬幅震蕩下挫,大盤9月在3100點上下窄幅震蕩整理,截至9月30日,上證綜指收于3052.78點,月跌幅為4.78%。同期創業板指上漲4.30%,中小板指下跌4.96%。數據顯示,雖然權益類基金受此影響收益下滑,但總體而言,各類型基金的平均收益均跑贏大盤,成長風格基金翻身。而受到市場持續下跌影響,三季度投資者風險偏好下降,固定收益類産品成為投資的避風港。

基金平均收益跑贏大盤

就9月全月來看,股指在9月一度跌穿3000點關口。隨後多空在3100點附近展開長期拉鋸,最終,除了創業板之外,上證指數、深成指、中小板指數月線相繼上演四連陰。其中,上證指數9月大跌

4.78%。

眾祿基金研究中心的統計顯示,9月份申萬28個一級行業以下跌為主,其中,休閒服務(-2.06%)、傳媒(-2.17%)、汽車(-3.78%)等行業跌幅較小,而相比之下,鋼鐵(-17.18%)、國防軍工(-14.58%)、家用電器(-13.02%)等行業跌幅較大。

基金市場方面,股債蹺蹺板現象明顯。受累于製造業市場數據低迷,PMI、PPI數據創新低,大眾和嘉能可事件(詳見連結)的集中爆發,風險偏好逐漸偏向安全資産。9月權益類基金整體收于負收益,開放式指數型基金跌幅較大,混合型和股票型基金跌幅相對較小,顯示出當前重個股輕指數的狀態。但總體而言,各類型基金的平均收益均跑贏大盤。其中,固定收益類基金業績亮眼。

Wind數據統計,截至9月30日,今年以來債券基金、貨幣基金分別上漲7.10%、2.86%。單月平均收益分別達0.43%和0.23%。而相比之下,混合型、主動型、結構型和指數型基金9月的收益率分別為-0.07%、-0.37%、-2.75%和-4.48%。

成長風格基金大打翻身仗

從行業來看,9月以來,投資銀行、休閒服務以及創業板等行業的基金業績較好,相反,受到基礎市場大幅下跌影響,重倉鋼鐵、國防軍工等基金跌幅較大。

值得注意的是,自9月初以來大幅殺跌並創出1779.18點的新低之後,創業板指數在隨後的10余個交易日裏暴漲逾500點,取得接近30%的反彈幅度。伴隨創業板超跌反彈,成長風格個股也全面反彈,一直堅守或逢低買入創業板的成長風格基金凈值也大打翻身仗。其中,整體業績排名靠前的中郵戰略新興産業混合以及益民紅利成長混合等多只産品均受益於此。

以任澤松管理的中郵戰略新興産業混合為例,任澤松向來對創業板公司情有獨鍾。根據其半年報資訊,前十大重倉股中幾乎清一色的創業板公司,而他也憑藉對創業板股票的堅守在9月迎來翻身。其重倉持有的爾康制藥、樂視網、旋極資訊、華宇軟體等創業板股票均在9月迎來反攻行情。由他管理的另外一隻産品中郵資訊産業靈活配置9月也創出了12.33%的收益率。

而與此同時,重倉鋼鐵、國防軍工等基金跌幅較大。眾祿基金研究中心的統計顯示,主動股票型基金業績排名靠後的包括西部利得策略優選、華商未來主題、浦銀安盛價值成長、華商主題精選、泰達宏利中小盤等,收益率跌幅基本超過10%。

中小基金公司名列前茅

伴隨著9月業績的出爐,各家基金公司今年前三季整體表現也揭曉。整體來看,中小基金公司名列前茅。以長信基金為例,數據顯示,長信固收基金繼二季度後,三季度再次加冕桂冠。

不僅如此,長信基金固定收益類最近一年、兩年、三年的收益率為38.94%、54.50%、75.27%,整體業績居行業第一。除此之外,績優産品表現突出,長信利豐成立以來收益率100.31%,居同類32隻基金第一,長信可轉債A成立以來收益率141.46%,居同類121隻基金第一。

此外,中歐基金旗下的權益基金絕對凈值增長穩定居前。該公司今年前三季度的凈值增長率達到22.01%,而相對長期的最近三年凈值增長率更是達到82.92%。中歐基金是唯一一家短、中、長期業績排名均列行業前20位的基金公司,旗下中歐盛世成長、中歐價值發現、中歐新趨勢等多只産品表現出色。

大型基金公司方面,南方基金10隻産品今年業績排名同類前十,成為業績靠前的代表。具體來看,截至9月30日,南方基金旗下10隻産品今年以來凈值增長率排名行業前十,其中南方醫藥保健在今年震蕩的行情中仍保持了38.17%的凈值增長率,在同類基金中排名3/39;南方中證500ETF聯接今年以來凈值增長16.65%,在同類可比基金中排名4/45。

此外,南方上證380ETF聯接、南方聚利A、南方通利A和南方現金通(A、B、C、E)今年以來凈值增長率分別為10.67%、11.43%、

11.64%、3.43%、3.47%、3.52%、3.38%,均排名同類前十。

□投資建議

把握選股能力強的基金

國慶過後,A股市場不負眾望,為四季度股市吹響了號角。針對10月的基金投資策略,好買基金研究中心策略報告顯示,股票型基金方面,目前市場的風險已經得到極大釋放,場外配資清理進入尾聲。此外,機構倉位普遍偏低、穩增長政策持續發力以及近期金融領域反腐力度加大等也都支撐A股市場蓄力回升,短期不悲觀。

基本面上,上周以來,上市公司三季報拉開序幕,經濟面上9月及三季度宏觀經濟數據陸續出爐,或將加大A股的波動程度。因此,在基金配置方面,對於中長期的投資者,建議把握選股能力強的基金。如上投摩根轉型動力、景順長城能源基建、廣發新動力等基金。

此外,在債券型基金方面,在穩增長的壓力下,維持寬鬆格局的意圖並未改變,流動性較為寬裕。貨幣市場利率將保持底部震蕩,中長端利率在資産配置和定向調控的推動下仍有下行空間,債市依舊向好,穩健型投資者可加大債券型基金配置。

對於組合基金的投資者,凱石金融産品研究中心建議,組合的核心部分配置成長風格基金,衛星部分配置價值風格基金和主題基金。主題方面,醫療器械、醫療改革、網路安全、電腦應用等建議重點關注。

而固定收益基金投資方面,公司債安全邊際大大下降,利率債的杠桿套息價值凸顯,建議優選利率債配比偏高的純債基金,並謹防股市轉暖對債券市場的衝擊。>>連結·嘉能可事件

在倫敦、香港上市的全球礦商和大宗商品交易巨頭嘉能可,9月29日收盤股價暴跌近30%,創歷史最大跌幅,引發“大宗商品的雷曼時刻”恐慌。隨著公司發動“公關閃電戰”,力保無違約風險,嘉能可股價絕地反彈。

由於大宗商品價格步入熊市,嘉能可所佈局的銅、鋁、鉛、鋅、錫、鎳、鐵礦石、原油、農産品等多領域表現低迷。8月下旬,嘉能可公佈中期財報,2015年上半年公司盈利轉虧損6.76億美元,財務危機凸顯。