回顧9月展望10月:債基仍是確定性最大的機會

- 發佈時間:2015-10-07 07:59:00 來源:中國經濟網 責任編輯:畢曉娟

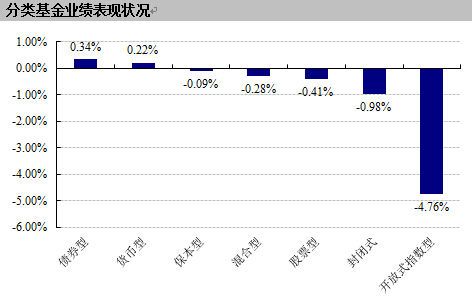

9月份市場繼續築底行情,進入相對平穩蓄勢期。經歷了一個月的縮量震蕩,最終滬指單月下跌5.24%。 中小板指 單月下跌5.47%,但創業板走出了獨立行情,單月上漲5.09%。基金市場方面,股債蹺蹺板現象明顯,債券型基金領跑9月分類基金業績。

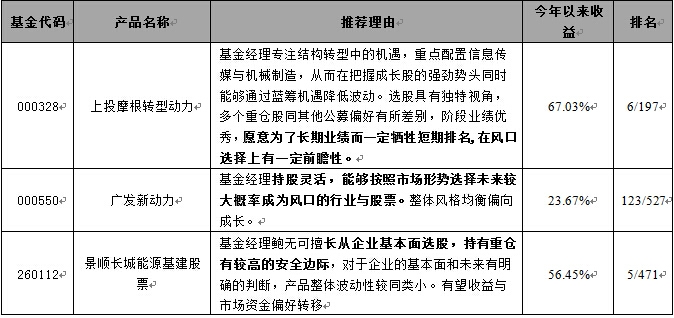

偏股型基金投資策略:管理層呵護,利率低位,一些個股價值逐步顯現的背景之下,堅定持有選股型基金。但全球市場當前處於動蕩時期,匯率、大宗商品和經濟低迷等多重不確定性因素疊加,未來的樂觀之中也需多一份謹慎才好。在基金配置方面,對於中長期的投資者,我們仍然建議把握選股能力強的基金。如上投摩根轉型動力、景順長城能源基建、廣發新動力等基金。

債券型基金投資策略:伴隨債券上漲,質疑之聲響起。但我們認為,在目前情形之下,債市更多呈現是補漲的性質,遠未到熊市之時。我們建議配置純債基金。

QDII基金投資策略:H 股仍然是全球少有的低估值市場,同時,A/H 股溢價擴大有利於對港股形成一定支撐。如果 A 股能夠否極泰來,穩住陣腳,相信港股離春天亦將不遠。我們建議投資者均衡配置2成左右港股QDII標的,也可以關注海外高息債類産品,做好全球資産配置。

基金組合推薦:權益類基金方面,繼續推薦三隻選股能力優秀的選股型基金:上投摩根轉型動力、景順長城能源基建、廣發新動力。債券基金方面,投資者可關注如廣發純債、工銀瑞信[微網志]純債、興全磐穩增利等基金。

一、市場回顧——風險偏好重回安全資産

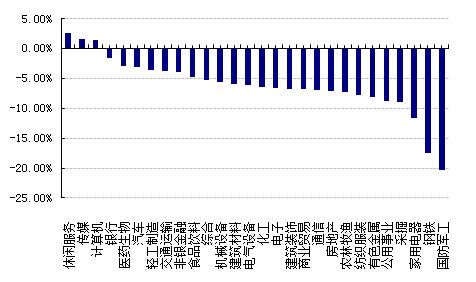

9月份市場繼續築底行情,進入相對平穩蓄勢期。經歷了一個月的縮量震蕩,最終滬指單月下跌5.24%。中小板指單月下跌5.47%,但創業板走出了獨立行情,單月上漲5.09%。行業方面,受假期行情影響,休閒服務和傳媒板塊表現搶眼,而受益於中國網際網路大會等政策利好,電腦板塊月線同樣收紅;“後閱兵”階段的國防軍工板塊明顯回調,同時家用電器和鋼鐵板塊均月跌幅超10%。

基金市場方面,股債蹺蹺板現象明顯。受累于製造業市場數據低迷,PMI、PPI數據創新低,大眾和嘉能可事件的集中爆發,風險偏好逐漸偏向安全資産。9月權益類基金整體收于負收益,開放式指數型跌幅較大,混合型和股票型基金跌幅相對較小,顯示出當前重個股輕指數的狀態。相反,債券型基金領跑9月分類基金業績,若只關注純債型基金,9月平均收益達到0.42%。

|

數據來源:好買基金研究中心

6月暴跌之後,特別是新股的暫停,使資金涌向債券市場。債基由“灰姑娘”變成人人追求的“白雪公主”。債券市場的逆勢大漲,使得債基的收益也很為可觀。9月份,仍然是正收益。今年以來,純債型基金的平均收益已經超過7%,一些運作較好的基金收益都在10%以上。

隨著債券市場的上漲,質疑之聲也陸續出現。市場從來都是充滿分歧,有人從上漲之中看到希望,有人則看到風險,但是當看法趨於一致時,往往産生反轉。目前,我們看到更多的是希望,而不是風險。

質疑債市上漲的理由無外乎幾點:其一,債市利差太窄,已經透支未來的空間。從各評級的信用利差來看,無論是AAA,還是AA,關鍵年期的信用利差均回到了歷史的1/4分位之下。下圖是市場參與比較多的3年AA,5年AA評級的企業債信用利差,可以看出,均創出09年以來的新低。與此相應的,則是國債的收益率並未下行,10年期國債9月29日收益率維持在3.25%的水準,高於09年初的水準。信用債利差太低,可能反應出信用債市場比較“熱”,但也可能意味著收益率的下行將延伸至長期限的利率品種。

|

其二,公司債收益率大幅下行,顯示市場狂熱。9月25日,萬科發行的第一期5年期50億元公司債票面利率3.5%,而之前世茂建設一期3+2結構的利率為3.9%,均創出新低。事實上,這恰恰反映出,市場對於信用約束的某種認可。據統計,非金融企業公開發行的公司債券平均利率水準在5%左右,私募發行的平均利率水準在7%左右。

債券市場機會仍在,債基仍是確定性最高的絕對收益品種。建議選擇債基時,採用以下幾步:

第一步,看品種,匹配個人風險偏好;第二步,看團隊,債券市場90%以上是銀行間交易,交易規模大,運作年限看的基金經理有優勢;第三步,看杠桿比例;債券基金與權益類基金有一個很大的區別就是,債基可以通過質押標的債券進行融資,加大杠桿的操作有助於增強組合整體收益。同樣需要注意,杠桿意味著風險,高杠桿有助於增厚收益的同時也放大了風險。最後一步,看品質;債基作為一種長期配置資産,追求的是穩健收益,作為投資者更應關注債基長期業績和波動情況。

二、基金投資策略

1. 偏股型:立足價值,堅守選股型基金

兩輪下跌之後,市場從5時代進入3時代,市場估值中樞已經大幅下移,市場風險得到極大的釋放。上證綜指市盈率從最高23倍降至14倍,估值水準下降超過30%;創業板市盈率從最高151倍降至63倍,估值水準下降接近60%。從長期價值投資角度來看,市場的投資價值是在上升的,A股也已具備一定的安全邊際。9月2日場內兩融餘額今年以來首次低於10000億水準,佔全市場市值的2.2%,與美國股市杠桿比例相符,杠桿比例恢複合理;同時,兩市成交金額持續低位,基本與年初水準持平,市場連續殺跌的動能已經減弱。目前市場的風險已經得到極大釋放,市場估值趨於合理;管理層明確表示人民幣匯率已經趨於穩定,因此短期人民幣不可能出現大幅貶值,對市場影響將告一段落。如果國企改革、經濟改善程度超預期,那麼A股出現積極變化的可能性更大。

管理層呵護,利率低位,一些個股價值逐步顯現的背景之下,堅定持有選股型基金。但全球市場當前處於動蕩時期,匯率、大宗商品和經濟低迷等多重不確定性因素疊加,未來的樂觀之中也需多一份謹慎才好。在基金配置方面,對於中長期的投資者,我們仍然建議把握選股能力強的基金。如上投摩根轉型動力、景順長城能源基建、廣發新動力等基金。

2.債券型:債基仍有顯著投資價值

經濟層面,8月工業企業利潤大幅下滑,中游惡化顯著,微觀下滑是宏觀疲弱的表徵體現。PPI同比跌幅進一步擴大至5.9%,原材料購進價格同比降幅擴大0.5個百分點至6.6%,經濟下行的壓力依然比較大。9月財新PMI初值僅為47.0%,再創指標公佈以來的歷史最低水準。內外需求的持續疲弱,以及股市和匯市的劇烈波動等其他因素加劇了製造業的困境。由於經濟基本面較弱,信用風險始終是懸于頭上的達摩克利斯之劍。近期一些信用風險有所暴發,如天威債、二重債。信用債仍未到最佳的投資時點。

總體上,美國加息延後有助於穩定人民幣匯率預期,近期外匯成交量大降意味著資金流出放緩,而國內經濟仍然較差,通縮仍在,寬鬆仍有必要。資金面寬鬆無憂,貨幣利率仍將維持低位,債市的潛在配置力量仍未釋放完畢,穩健型投資者可加大債券型基金配置,關注如廣發純債、工銀瑞信純債、興全磐穩增利等基金。

3. QDII:穩住陣腳,港股的春天不遙遠

近日連續出現的港股通額度使用超過滬股通,一定程度上都説明近期香港市場及港股資金相對寬裕。此外,人民幣離岸匯率近兩周來也保持相對穩定,説明市場對於人民幣幣值穩定的信心有所增強,港股短期環境較前期略有寬鬆。恒指當前估值水準已經接近歷史最低水準,下行空間有限。但是考慮到中長期,內地經濟持續偏軟,政策具有不確定性,美聯儲加息仍為確定事件,以及人民幣幣值穩定是否經得起時間檢驗等因素都會壓制港股向上動力,未來港股走勢將主要以窄幅波動為主。

H股仍然是全球少有的低估值市場,同時,A/H 股溢價擴大有利於對港股形成一定支撐。如果 A 股能夠否極泰來,穩住陣腳,相信港股離春天亦將不遠。基於港股的估值優勢,以及短期A股逐步企穩,港股的配置價值進一步提升,我們建議投資者均衡配置2成左右港股QDII標的,也可以關注海外高息債類産品,做好全球資産配置。

三、好買10月牛基推薦

|

|

數據來源:好買基金研究中心,數據時間2015-9-1至2015-9-29.

附錄

表一:9月基礎市場表現

|

表二:9月行業表現

|

數據來源:WIND,好買基金研究中心,數據時間2015-9-1至2015-9-29.

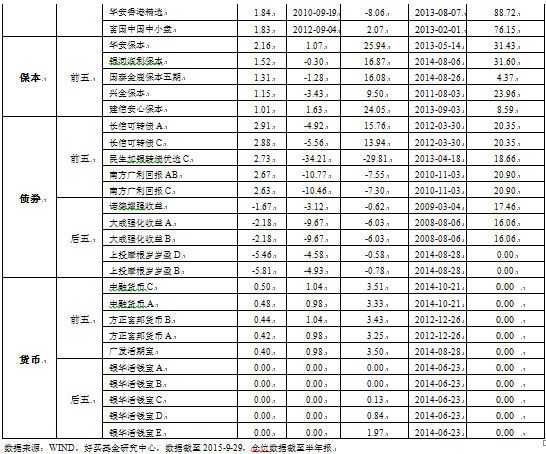

表三:9月各類型基金排名

|

數據來源:WIND,好買基金研究中心,數據截至2015-9-29,倉位數據截至半年報